„Bislang preisen die Märkte lediglich einen Handelskonflikt und keinen Handelskrieg ein. Diesem Urteil schließen wir uns an.“, sagte Chef-Anlagestratege Stefan Kreuzkamp bei der Vorstellung des Kapitalmarktausblicks des Vermögensverwalters in Frankfurt. Historisch betrachtet seien Handelskonflikte vorübergehender Natur, würden bilateral ausgetragen und kosteten in der Regel rund 25 Basispunkte des globalen Bruttoinlandsprodukts.

Demgegenüber werde ein Handelskrieg multilateral, von mehreren Ländern geführt und würde mit 125 bis 150 Basispunkten des Bruttoinlandsprodukts zu Buche schlagen. „Das würde letztlich das Zerbrechen des WTO-Systems bedeuten und viele gängige Prognosen hinfällig machen“, so Kreuzkamp. Mit Blick auf die weitere Entwicklung in Italien merkte er an, dass die DWS zwar mit einer Abstufung der Bonität rechne, aber nicht davon ausgehe, dass das Land den Investment-Grade-Status verlieren werde.

Rezession nicht in Sicht

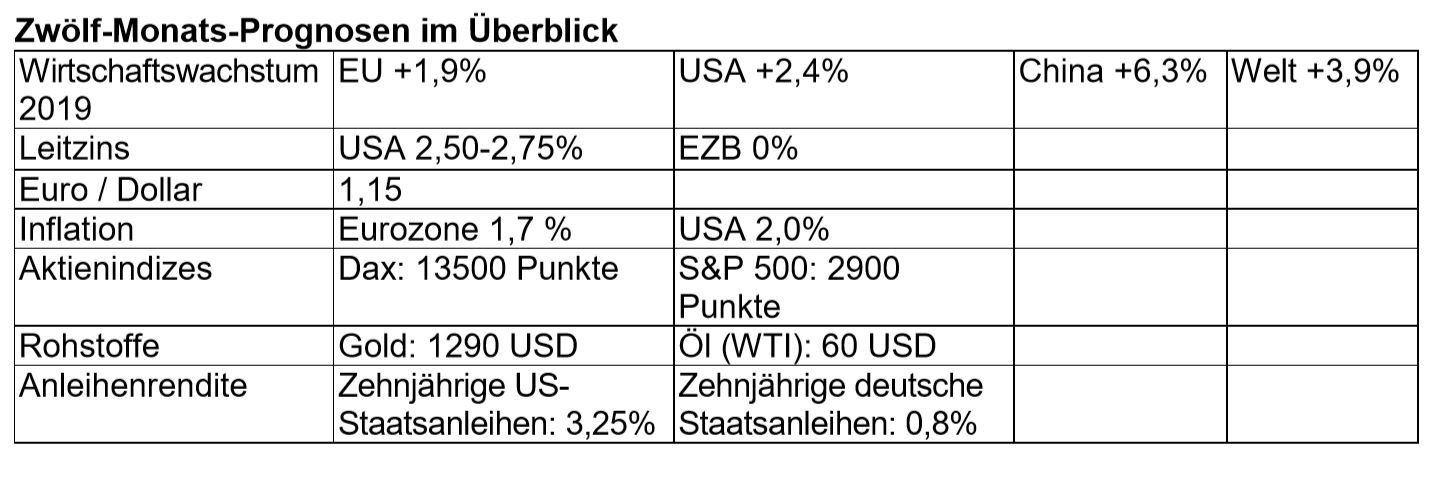

Vor diesen Hintergründen prognostizierte Kreuzkamp für das Jahr 2019 das zehnte Jahr in Folge ein synchron über die Regionen verteiltes Wachstum der Weltwirtschaft, das sich im Schnitt auf 3,9% belaufen werde. Für die USA stellte er eine von fiskalischen Stimuli getriebene Zunahme um 2,4% in Aussicht und für den Euroraum einen Anstieg um 1,9%. In China werde sich die Wirtschaftsleistung um 6,3% erhöhen, während sich das Geschäftsmodell des Landes weiter von der Fertigung hin zum Verbrauch verlagere. „Wir sind zwar in der späten Phase des Konjunkturzyklus, aber eine Rezession ist nicht in Sicht“, fasste er zusammen.

Gleichzeitig werde die Inflation wohl nur leicht anziehen. In den Vereinigten Staaten etwa sorgten Globalisierung, Digitalisierung und die Zurückhaltung der krisenerfahrenen Beschäftigten bei den Lohnforderungen für nur sehr moderat steigende durchschnittliche Stundenlöhne. Vor diesem Hintergrund sei für 2019 mit drei weiteren Zinsanhebungen durch die Fed bis auf 3,0% zu rechnen. Für die EZB prognostizierte Kreuzkamp die erste Zinsanhebung seit 2011 für das vierte Quartal des kommenden Jahres.

Immer noch Renditechancen an den Anleihemärkten

„Die fetten Jahre sind zwar vorbei“, sagte dann auch Bill Chepolis, Leiter des Rentengeschäfts der DWS in Europa. Jedoch gibt es abseits der Staatsanleihen vieler Industriestaaten noch interessante Papiere. Attraktive Anlagemöglichkeiten würden in einem solchen Umfeld beispielsweise variabel verzinste Schuldtitel bieten. Darüber hinaus besitze der Greenback das Potenzial, zum Euro zumindest zwischenzeitlich weiter bis in den Bereich von 1,10 zu steigen, weshalb Investoren das Halten von Dollar-Instrumenten ohne Währungsabsicherung erwägen sollten. Als weitere Anlageidee nannte Chepolis Anleihen aus Schwellenländern, die selbst währungsgesichert noch attraktiv seien. „Allerdings sollten Investoren darauf achten, ob die Wirtschaft eines Schwellenlandes womöglich nur von einem einzigen Rohstoff abhängt“, sagte er.

Aktienmärkte: Zenit überschritten, aber weiter Potenzial

Thomas Schüssler, Co-Leiter des globalen Aktiengeschäfts, betonte, dass die Börsen noch weiteres Potenzial hätten. Zwar sei der Zenit des Gewinnwachstums besonders in den Vereinigten Staaten überschritten. Allerdings sollte die immer noch zu erwartende Zunahme der Gewinne um 7% bis 8% ausreichen, die Kurse weiter nach oben zu ziehen. Zusätzliche Unterstützung komme in den Vereinigten Staaten von den Aktienrückkaufprogrammen, die aus repatriiertem Auslandsgewinnen der Unternehmen finanziert würden. Als seine Favoriten nannte er US-Technologiewerte. „Diese Aktien haben die Börsen in den Vereinigten Staaten getrieben und dieser Trend einer Outperformance der Growth-Werte sollte anhalten. Denn es handelt sich dabei nicht mehr um die Dotcoms des Jahres 2000, sondern um globale Gewinner mit starken freien Cash-flows“, so Schüssler. Darüber hinaus sollten vor allem die US-Finanzaktien von steigenden Zinsen profitieren.

Volatilität gestiegen, taktischeres Handeln erforderlich

Für Christian Hille, Leiter Multi Asset, wird die Rückkehr der Volatilität auf Sicht der kommenden zwölf Monate ein Charakteristikum der Kapitalmärkte werden. So habe der S&P-500-Index im vergangenen Jahr an gerade einmal acht Handelstagen mehr als 1% gewonnen oder verloren. „In diesem Jahr hat sich dieses Bild grundlegend geändert“, so Hille. Daher sei sehr viel taktischeres Handeln gefordert. Mit Blick auf die Asset Allokation sei in dieser späten Phase des Zyklus der Rohstoffsektor interessant. „So deuten die Fundamentaldaten im Ölmarkt auf eine nachhaltige Preiserholung hin, die vom Schwung der Weltwirtschaft, beschränkten Reservekapazitäten und gestiegenen geopolitischen Risiken getragen werden dürfte“, sagte Hille. Darüber hinaus zeige die Historie, dass sich Rohstoffe in einem spätzyklischen Szenario mit steigenden Zinsen tendenziell besser als Aktien und Anleihen entwickeln würden.