Gerade im aktuellen, historischen Niedrigzinsumfeld und der damit verbundenen - immer schwieriger werdenden - "Search for Yield" müssen sich Fixed-Income Investoren zunehmend nach unkonventionelleren Investments umsehen, um dennoch ein einigermaßen attraktives Rendite/Risiko-Profil für ihr Portfolio erzielen zu können. Nachranganleihen stellen hier ebenso wie High-Yield und Emerging Market Fixed-Income Investments eine durchaus zu beachtende Möglichkeit dar. Marc Hellingrath, Head of Financials & Corporate Bonds bei Union Investment, erläuterte im Rahmen des Wiener Fondskongresses die unterschiedlichen Bestandteile des Universums für Nachranganleihen. Hellingrath unterscheidet bei Nachranganleihen prinzipiell zwischen Banken (CoCos), Versicherungen und Industrials.

CoCos: Eine junge Assetklasse mit Potential

CoCos (Kurzform für "Contingent Convertible Bonds") werden von Banken begeben und sind langfristige, nachrangige Wandelanleihen, die im Falle eines Trigger-Events (z.b. Unterschreitung des regulatorischen Eigenkapitals) automatisch und verbindlich in Bank-Eigenkapital umgewandelt werden müssen. Die hier vorliegende Wandelpflicht und das damit verbundene erhöhte Ausfallsrisiko wird dem Investor entsprechend vergütet: Laut Hellingrath beträgt ddie (absolute) Rendite bei CoCos derzeit 5,8 Prozent (Stand: Ende Februar 2014).

Noch stellen CoCos eine vergleichsweise kleine Assetklasse dar - das Neuemissionsvolumen belief sich 2013 auf knapp 20 Mrd. Euro. Aufgrund der von den Regulatoren erhöhten Eigenkapitalquoten (Stichwort Basel III) steht dem Markt jedoch ein rasantes Wachstum bevor. Hellingrath schätz, dass der Markt für CoCos in Europa auf bis zu 700 Mrd. Euro anwachsen könnte. Für das laufende Jahr 2014 wird etwa bereits ein Neuemissionsvolumen von 60 Mrd. Euro erwartet. Das noch junge Alter sowie verhältnismäßig rasante Wachstum der Assetklasse machen es laut Hellingrath derzeit möglich attraktive Neuemissionsprämien zu generieren.

Interessanter Multiple bei Nachrangigen Versicherungsanleihen

Nachranganleihen von Versicherungsunternehmen bieten mit einem durchschnittlichen Multiple von 3.9x (Nachrang versus Senior) ebenfalls eine nicht zu vernachlässigende Opportunität. Größter Nachteil ist die überschaubare Anzahl von Möglichkeiten innerhalb dieses "Nischen-Universums" - lediglich 5 Mrd. Euro Neuemissionsvolumen wurde nach Angaben von Hellingrath im letzten Jahr 2013 platziert.

Industrial Hybrids: Die dritte Nische im Bunde

Nachrangige Industrieanleihen stellen laut Hellingrath die dritte und bei Investoren etablierteste Sub-Kategorie von Nachranganleihen dar. Der durchschnittliche Multiple zu Senior-Tranchen beträgt gemäß Berechnungen von Union Investment 3.2x. Für 2014 erwartet Hellingrath in diesem Segment ein Neuemissionsvolumen von etwa 50 Mrd. Euro.

Mindestens 30 Prozent Nachranganleihen im Portfolio

Marc Hellingrath setzt auch im Rahmen des von ihm verwalteten Unternehmensanleihen-Fonds „UniEuroKapital Corporates A“ (ISIN: LU0168092178) signifikant auf Nachranganleihen. Eine Mindest-Investitionsquote in Nachranganleihen von 30 Prozent wird kommuniziert – aktuell sind etwa 34.7% des Fondsvolumens in Nachrang-Investments veranlagt (16.6 % in Nachrangigen Bankanleihen (CoCos), 9.6% in Industrial Hybrids und 8.5% in Nachrangigen Versicherungsanleihen).

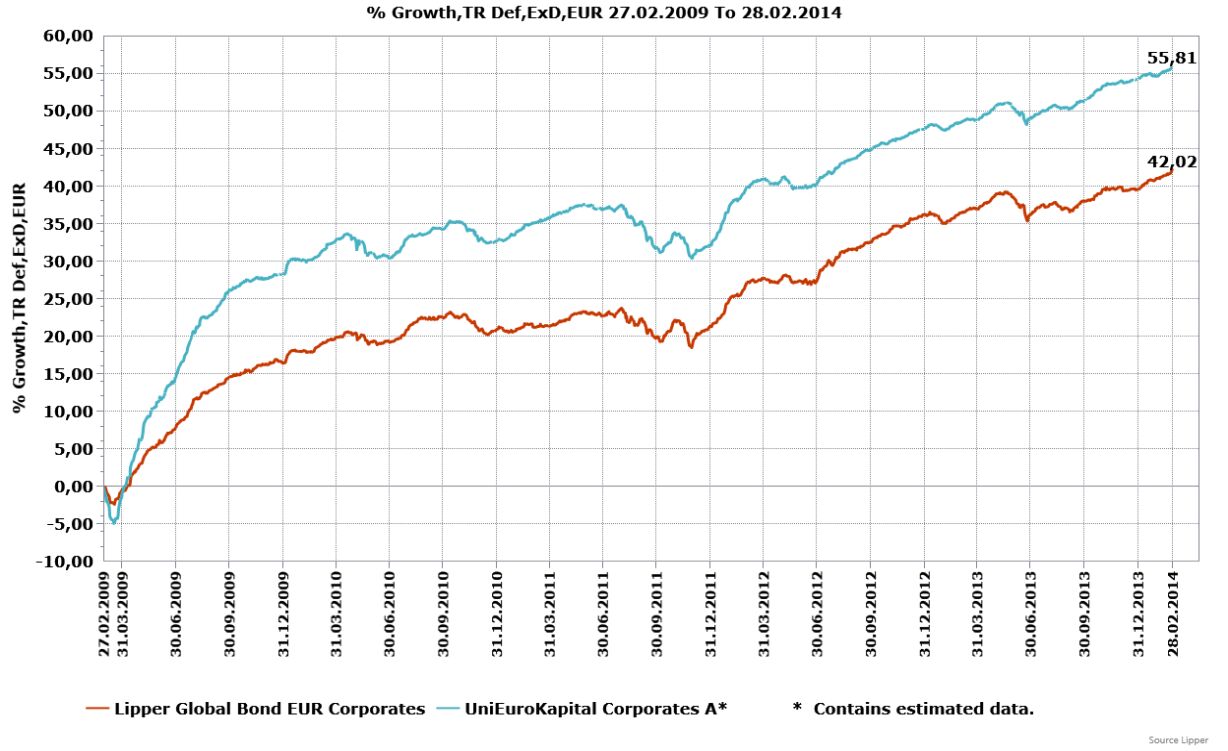

Chart: 5-Jahresentwicklung vs. Peer-Group

Weitere beliebte Meldungen: