Quant-Ansatz mit externen Research-Quellen

Dass sich ein qualitativ orientierter Stock-Picking Ansatz im umfangreichen Universum an US-Aktien ohne externes Research nur wenig glaubwürdig von einem österreichischen Asset Manager verwalten lässt, erscheint einleuchtend. Doch selbst bei rein quantitativen Strategien wird gerne auf das Know-How etablierter Anbieter zurückgegriffen, wie das Beispiel des seit 1999 aktiven Kathrein US-Equity zeigt.

Researchpartner: StarMine und Ned Davis Research

Konkret untersucht der von Kathrein Privatbank entwickelte Quant-Ansatz sämtliche Aktien des MSCI USA (600+ Einzeltitel) hinsichtlich jener Werte, die auf Basis einer Gleichgewichtung von Kennzahlen der Researchpartner StarMine (Analystensentiment und Earnings Quality) und Ned Davis Research (Equity Momentum Rank) den besten Gesamt-Score erzielen können.

Stock Selection: Von 600+ auf max. 75 Einzeltitel

Die anschließende Titelauswahl bzw. -gewichtung erfolgt dann mit Hilfe einer Optimierungssoftware („Wilshire Atlas“). Dabei werden neben den oben erwähnten Kennzahlen verschiedene Risikofaktoren (Marktkapitalisierung, Sektorzugehörigkeit, Volatilität,…) berücksichtigt. Das Zielportfolio des Kathrein US-Equity selbst soll sich stets aus maximal 75 verschiedenen Einzeltiteln zusammensetzen. Das Postitionsmaximum liegt laut Stadler bei 5%, das Positionsminimum bei 1%.

Monatliche Portfolio-Optimierung

Die oben beschriebene Portfolio-Optimierung wird monatlich durchgeführt, was in einer relativen hohen Portfolio-Umschlagshäufigkeit von bis zu 500% p.a. resultiert. Laut Portfoliomanager Stadler halten sich die Tradingkosten aufgrund der hohen Liquidität des US-Marktes aber dennoch in Grenzen. Ein größerer Intervall kommt für Stadler nicht in Frage: „Backtests mit vierteljährlichen Optimierungen haben bereits zu Alpha-Verwässerungen geführt“, so der Fondsmanager gegenüber e-fundresearch.com.

Manuelles Eingreifen bei M&A Deals

Trotz des hoch automatisierten Quant-Prozesses spielt der „menschliche“ Portfoliomanager nach wie vor eine wichtige Rolle im Investmentprozess des Kathrein US-Equity: „Sämtliche Ergebnisse des Optimierungsprozess werden von unserem Team hinsichtlich Plausibilität analysiert“, so Stadler. Manuelle Eingriffe seien insbesondere bei M&A-Deals häufiger zu beobachten. Hier werde der Automatismus des Quant-Prozesses gelegentlich deaktiviert, um Kursgewinne bei Übernahmekandidaten realisieren zu können.

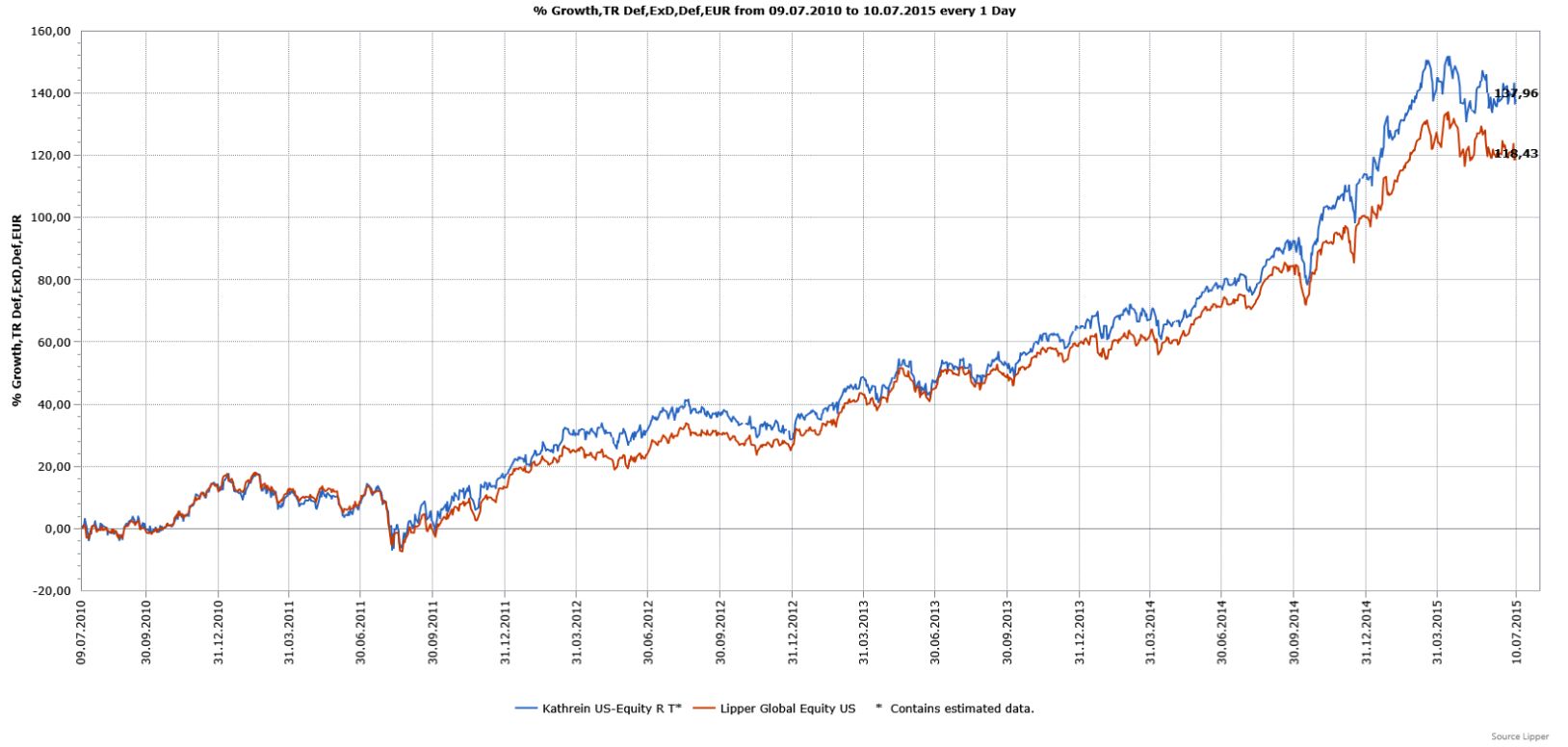

Chart: Kathrein US-Equity vs. Peer Group Durchschnitt

Unten angeführter Chart präsentiert die Performanceentwicklung des Kathrein US-Equity (AT0000779673) im Vergleich zum Performance-Durchschnitt der Lipper Peer Group „Equity US“ im Zeitraum von Juli 2010 bis Juli 2015. Laut Angaben von Herwig Wolf, Leiter Institutional Clients, Kathrein Privatbank, erfreut sich das Fondskonzept (neben dem Heimatmarkt Österreich) auch in Deutschland zunehmender Beliebtheit – per Ende Juni 2015 lag das Fondsvolumen bei knapp 45 Mio. EUR.

Weitere beliebte Meldungen: