Das „leichte“ Geld wurde bereits verdient

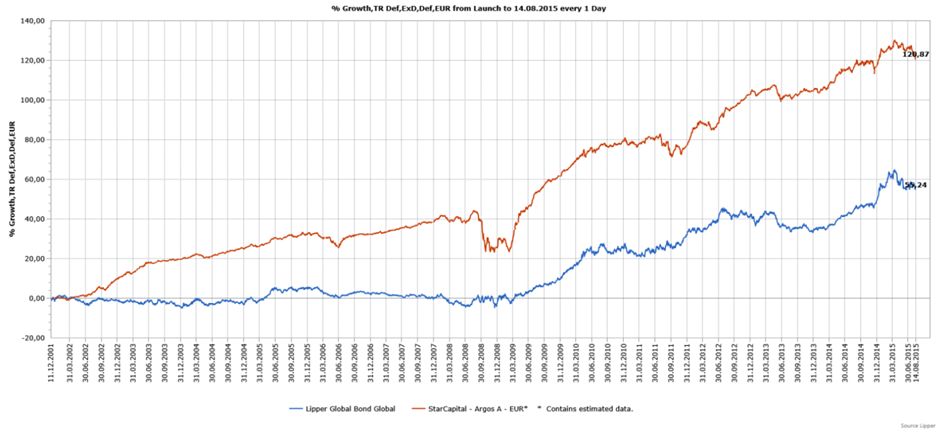

Michael Merz und das StarCapital Fondsmanagementteam um Peter E. Huber halten nicht viel von benchmarkorientierten, starren Investmentkonzepten: Bereits im Jahr 1997, also lange bevor Begriffe wie „unconstrained“ oder „benchmarkunabhängig“ ihren Weg in den heutigen Mainstream gefunden haben, begann die im deutschen Oberursel ansässige Asset Management Boutique StarCapital auf flexible Anleihestrategien zu setzen (Lancierung des StarCapital Bondvalue UI (Auflage im September 1997) und des StarCapital Argos (Auflage im Dezember 2001)). Laut Michael Merz, Co-Fondsmanager der beiden Strategien, rechtfertigen dynamische Anlagestrategien ihre Daseinsberechtigung heutzutage mehr denn je: „Konventionelle konservative Anleihestrategien haben im aktuellen Umfeld kaum mehr Aussichten auf Erfolg – benchmarkorientierte Konzepte begrenzen die Möglichkeiten für aktives Management und verhindern die Nutzung aller potenziell zur Verfügung stehenden Renditequellen. Selbst wenn die Zinsen noch länger niedrig bleiben, ist das leichte Geld bereits verdient“, so Merz im Gespräch mit e-fundresearch.com.

Auf der Suche nach Anlagemöglichkeiten abseits des Mainstreams

Laut Merz ist das aktuelle Niedrigzinsumfeld für Fixed-Income Investoren zwar durchaus herausfordernd, bei genauerem Hinsehen aber weiterhin chancenreich – insbesondere für jene Markteilnehmer, die bereit sind, sich außerhalb der „Komfortzone“ zu positionieren: „Unserer Meinung nach bieten die globalen Anleihemärkte weiterhin Chancen, wenn man bereit ist, auch außerhalb des Bekannten und Gewohnten zu investieren“, so der Co-Manager des StarCapital Argos und Bondvalue UI Fonds. Dass unkonventionelle Positionierungen nicht unbedingt in einem riskanteren Portfolio resultieren müssen, zeigt ein Blick auf das Durchschnittsrating der beiden Fonds: A- im Falle des StarCapital Bondvalue UI und BBB im Falle des StarCapital Argos (Daten per 31.07.2015 - exklusive Cash-Quote).

Herausforderndes Marktumfeld: USA als willkommener Zufluchtsort?

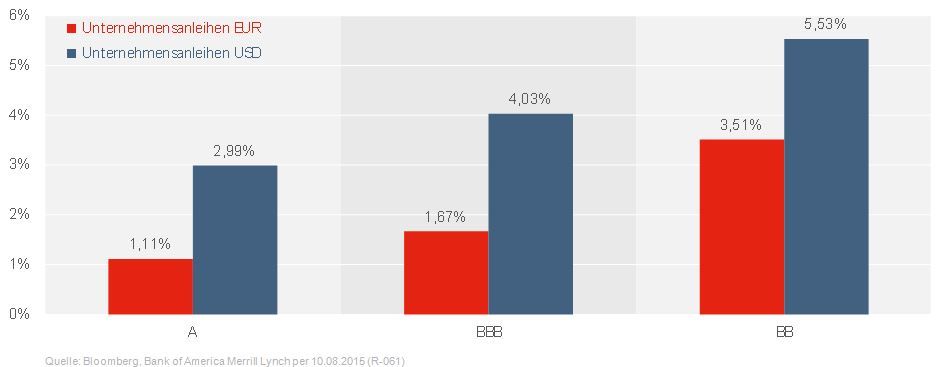

Während so mancher flexibler und globaler Fixed-Income Manager in den vergangenen Jahren auf weitere Spread-Verengungen in der europäischen Peripherie setzte, fanden Michael Merz und Peter E. Huber bereits seit einiger Zeit in USD-denominierten Anlagen eine willkommene Renditequelle: „USD-denominierte Anleihen bilden für uns nach wie vor ein interessantes Segment, da sich hier sowohl ein - im Vergleich zu EUR-Investments - signifikant höheres Renditeniveau als auch eine steilere Zinskurve vorfinden lässt“, so Merz gegenüber e-fundresearch.com. Insbesondere USD-denominierte Unternehmensanleihen (und hier vor allem das BB-Segment im High-Yield-Bereich) bieten laut Merz deutlich höhere Rendite als vergleichbare EUR-Emissionen und verweist auf Daten von Bloomberg und Bank of Amerika Merrill Lynch:

EUR vs. USD: Renditevergleich Unternehmensanleihen nach Ratingkategorie

Zwar spielen USD-Anleihen mit über 45% Gewichtung in StarCapital Argos und StarCapital Bondvalue UI nach wie vor eine bedeutende Rolle, das darin enthaltene Fremdwährungsrisiko wurde seit Jahresbeginn aber sukzessive reduziert:

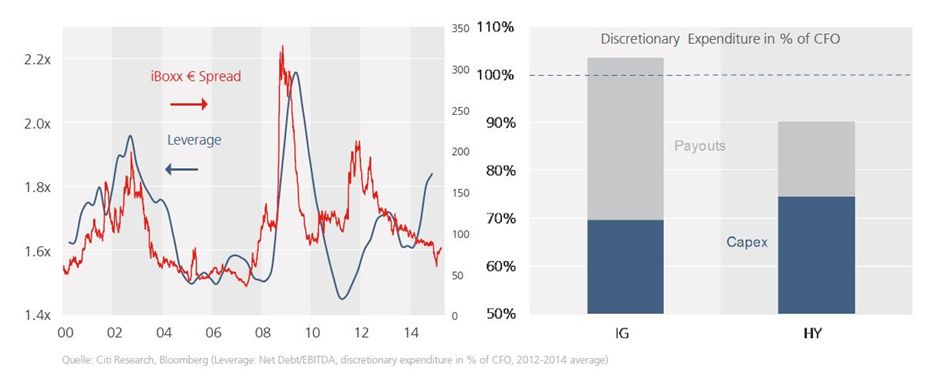

Skeptisch zeigt sich Michael Merz insbesondere gegenüber europäischen Investment Grade Unternehmensanleihen: „Europäische Investment Grade Unternehmensanliehen sind teuer und entschädigen Anleger nicht angemessen für das eingegangene Risiko“, so der Co-Fondsmanager der beiden StarCapital Anleihestrategien Argos und Bondvalue UI. In diesem Zusammenhang verweist Merz auf den seit 2014 signifikant gegenläufigen Zusammenhang zwischen Unternehmensleverage und Risikoprämie:

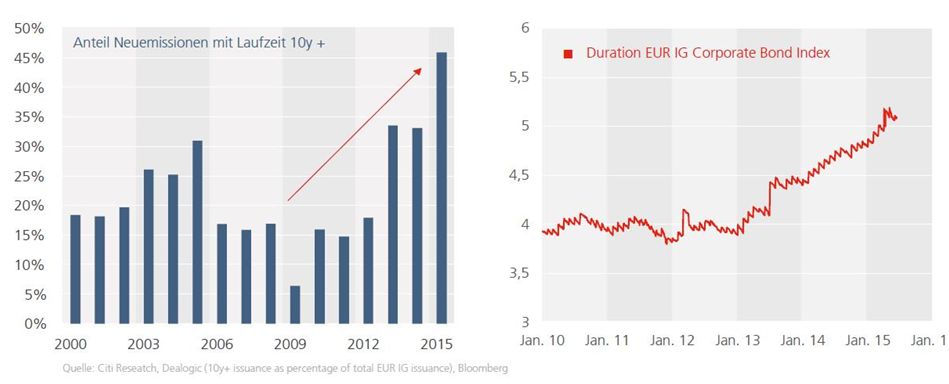

Merz fügt hinzu, dass sich europäische Investment Grade Unternehmen dieses günstige Umfeld zunutze machen und verstärkt langläufigen Anleihen emittieren: „Der Anteil von Neuemissionen mit einer Laufzeit von mehr als 10 Jahren befindet sich auf einem Allzeithoch“, kommentiert Merz und beruft sich auf Daten von Dealogic. Wenig überraschend resultiert dieser Trend auch in einer höheren durchschnittlichen Duration von europäischen Investment Grade Benchmarks:

Ebenfalls bereits seit einiger Zeit ein fixer Bestandteil der Investmentideen von Michael Merz und Peter E. Huber: Das Cross Over Segment zwischen Investment Grade und Non-Investment Grade (BBB/BB). Aufgrund von erwarteten Rating- Abstufungen versprechen sich die StarCapital Fondsmanager für die kommenden Monate insbesondere im Energie- und Rohstoffsektor interessante Einstiegsmöglichkeiten.

Cash-Quoten sukzessive erhöht

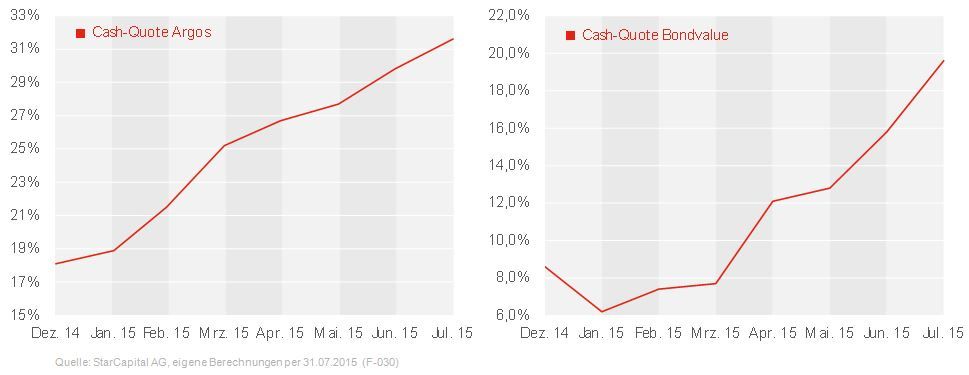

Für größere Neuengagements ist es laut Merz derzeit aber noch zu früh: „Bevor wir größere Neuengagements vornehmen, sollte sich eine Bodenbildung abzeichnen. Wir bleiben vorsichtig und haben in den vergangenen Wochen selektive Verkäufe zur Gewinnmitnahme getätigt und die Kassenposition weiter erhöht.“

Um für oben erwähnte Einstiegsmöglichkeiten gerüstet zu sein und die Fondsvolatilität im aktuell turbulenten Fixed-Income Marktumfeld zu reduzieren, wurde der Investitionsgrad beider Fonds seit Jahresbeginn kontinuierlich gesenkt:

Weitere beliebte Meldungen: