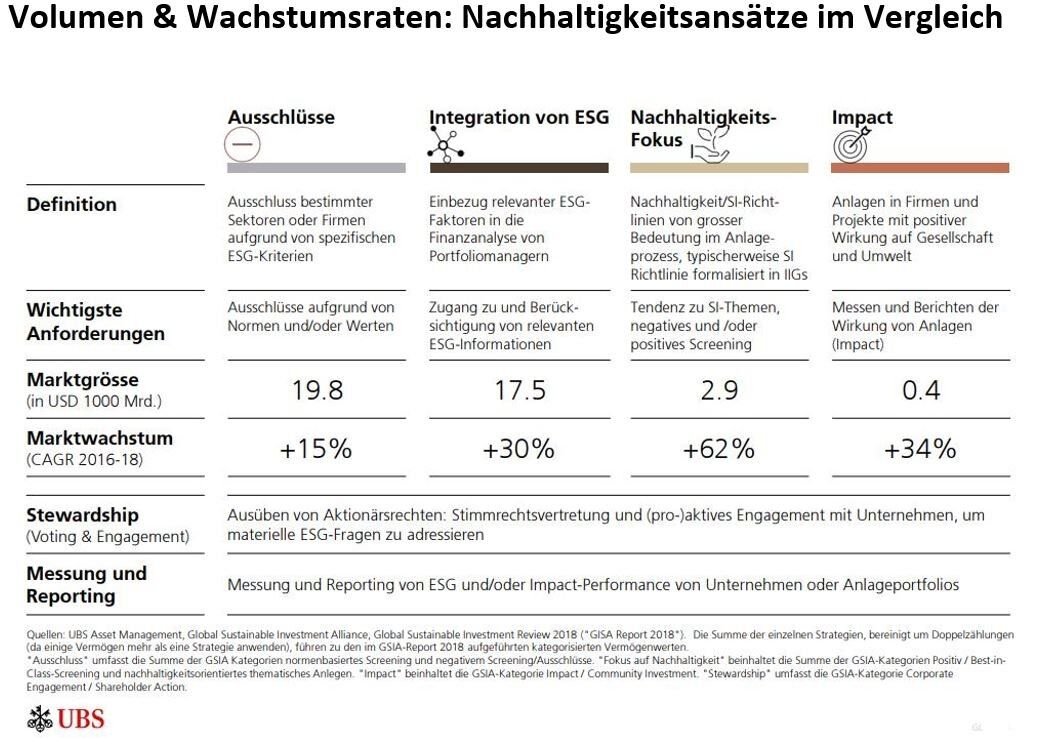

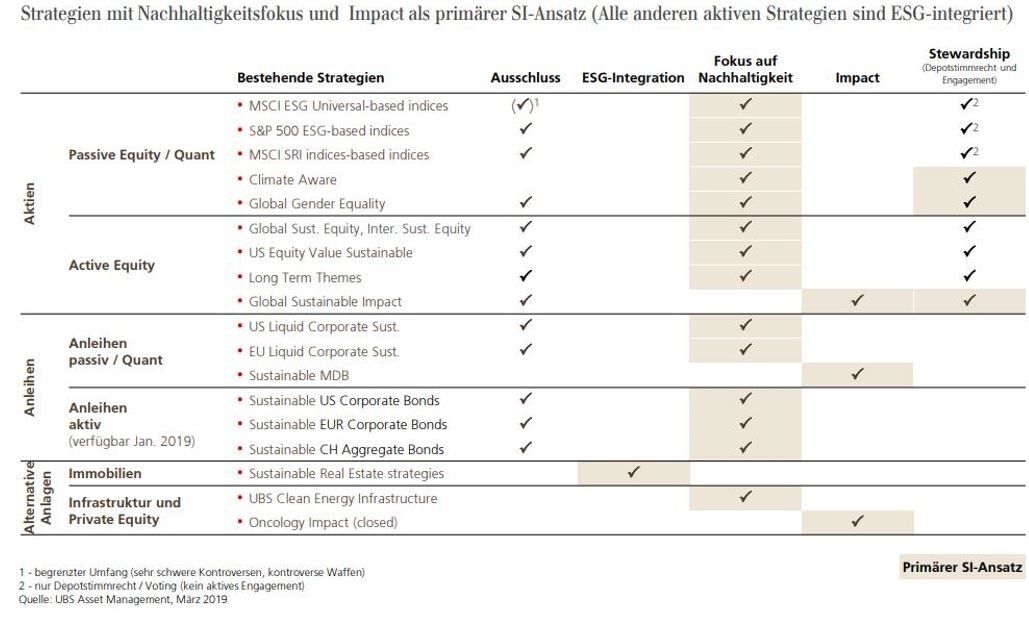

Dass die Nachhaltige-Investmentindustrie in den vergangenen Jahren stark gewachsen ist und mittlerweile in den unterschiedlichsten Ausprägungen sowie Fondsmanagementansätzen verfügbar ist, zeigt nicht nur ein Blick auf aktuelle Verbandsstatistiken (siehe beispielsweise den Marktbericht des Forum Nachhaltige Geldanlage), sondern auch die Produktpaletten einzelner Anbieter, wie eben auch die von UBS Asset Management, mit deren Nachhaltigkeitsexperten Karsten Güttler sich die e-fundresearch.com Redaktion im Juni für ein Gespräch in Wien traf. Von Aktien, Anleihen bis hin zu Alternatives (Immobilien und Private Equity), von aktiv gemanagten Strategien zu passiven Nachhaltigkeits-ETF-Lösungen, von thematischen Ansätzen bis hin zu Impact Investing bietet das Haus eine der wohl breitesten Nachhaltigkeitsfonds-Paletten am Markt an.

Warum Nachhaltigkeit nicht gleich Nachhaltigkeit ist

Die Tatsache, dass Nachhaltigkeitsansätze aktuell in so vielen unterschiedlichen Variationen verfügbar sind, ist laut Güttler vor allem auch dem Umstand geschuldet, dass es auch unter Investoren keinen breiten Konsens gibt, wie Nachhaltigkeit definiert und umgesetzt werden soll: „Eine große Ausnahme stellt hier sicherlich der Ausschluss kontroverser Waffen dar, hier herrscht gesellschaftlicher Konsens. Doch schon allein beim Thema Atomenergie oder Alkohol gibt es je nach Investor-Typ oder regionaler Herkunft gravierende Interpretationsunterschiede“, so Karsten Güttler im Gespräch mit e-fundresearch.com. Frankreich und Deutschland und deren jeweils konträren Auffassungen von Atomkraft als „nachhaltige Energiequelle“ ist hier als konkretes Beispiel zu nennen.

„Invest in positive Change“ vs. komfortable Branchen-Ausschlüsse

Generell ist der Ausschluss gesamter Branchen laut dem UBS-Nachhaltigkeitsexperten mit Vorsicht zu genießen: Einerseits, weil man dadurch üblicherweise die signifikanteste Einschränkung eines Investmentuniversums und entsprechend auch andere Performance-Profile erhält. Andererseits aber auch aus Nachhaltigkeitsgesichtspunkten: „Das Konzept <Invest in positive Change> gewinnt zunehmend mehr Anhänger. Wenn ich nämlich gesamte Branchen zur Gänze ausschließe – beispielsweise den Öl- und Gassektor – haben diese Unternehmen natürlich wenig Anreiz, sich überhaupt zum Positiven zu ändern.“

Es gehe dabei nicht darum, Ölkonzerne von heute auf morgen in Solarunternehmen umzuwandeln, sondern das Geschäftsmodell über die Zeit gesellschaftlich akzeptabler zu machen. Strikte Branchenausschlüsse seien zwar eine komfortable Variante, um das Nachhaltigkeitsrating eines Fonds oder den CO2-Fußabdruck eines Portfolios quasi per Knopfdruck auf ein deutlich attraktiveres Niveau zu bringen, mittelfristig verlieren Investoren dadurch aber einen nicht zu unterschätzenden Hebel: „Wenn ich als Investor Veränderungen bei Unternehmen, Branchen oder Produktionsweisen erreichen möchte, habe ich nach einer Verkaufsentscheidung de facto keine glaubwürdigen Einflussmöglichkeiten mehr. Ohne Stimmrechte wird es mir schwerfallen, vom Management ausreichend ernst genommen zu werden.“

Erfolge bei koordinierten Engagementprojekten

Ein laut Güttler deutlich smarterer Ansatz ist die Forcierung strukturierter Engagementstrategien: „Gemeinsam mit weiteren Investoren konnten wir beispielsweise im Rahmen von Climate Action 100 erreichen, dass Royal Dutch Shell Klimaziele in der strategischen Agenda verankert und die Vorstandsvergütung transparent an die Erreichung eben dieser Ziele gekoppelt ist.“ Neben dem gesellschaftlichen Mehrwert dieses aktiven Unternehmensdialogs habe Royal Dutch Shell seit Bekanntgabe dieser Maßnahmen überdies auch relative Outperformance gegenüber dem Öl-und Gas-Sektor liefern können.

Um Engagement auch tatsächlich wirksam umsetzen zu können, ist der Zusammenschluss von Investoren essenziell: „Einerseits, um mit mehr vereintem Kapital noch ernster genommen zu werden, andererseits aber auch, um das Unternehmen geschlossen mit einer Stimme anzusprechen. Derartige Aktionen müssen koordiniert und strukturiert ablaufen, um auch tatsächlich erfolgreich zu sein“, verweist Güttler auf die bisherigen Erfahrungen bei Engagementprozessen.

Kein Schwarz-Weiß-Denken: Individuelle Investorenbedürfnisse

Dennoch warnt Güttler in Bezug auf Nachhaltigkeitsansätze vor simplifizierten Richtig-oder-Falsch-Denkweisen: „Es gibt hier kein „richtig“ oder „falsch“, sondern nur ein „passend“ oder eben „nicht passend“. Auch als Anbieter muss einem bewusst sein, dass jeder Investor Nachhaltigkeit anders interpretiert und allgemein gültige Definitionen derzeit vergeblich zu finden sind.“

Der UBS „Nachhaltigkeitsbaukasten“ im Überblick

Mit einer Trendumkehr der zunehmenden Ansatzvielfalt von Nachhaltigkeitsstrategien sei laut Güttler auch in Zukunft nicht zu rechnen: „Wir setzen hier weiterhin auf einen breiten Baukasten und überlassen es dem mündigen Investor, Nachhaltigkeit nach den individuellen Präferenzen umsetzen sowie auch über verschiedene Ansätze diversifizieren zu können“, so der Experte abschließend. Nicht den einen vermeintlich richtigen Nachhaltigkeitsansatz diktiert zu bekommen, ist aus Investorensicht sicherlich begrüßenswert. Investoren sollten jedoch nicht unterschätzen, dass die Identifizierung einer „passenden“ Nachhaltigkeitsstrategie aufgrund der Angebotsvielfalt und fehlender Standardisierungen mit entsprechendem Zeit- und Ressourcenaufwand verbunden ist.

Weitere beliebte Meldungen: