e-fundresearch.com: Herr Mag. Gökhan Kula, Sie sind der Fondsmanager des MYRA German Allocation Fonds. ISIN: LU0887261468 (H-Tranche). Seit wann sind Sie für das Management des Fonds verantwortlich?

Gökhan Kula: Ich bin seit Start des Fonds, 15. Mai 2013, für das Management des Fonds verantwortlich. Die umgesetzte Basis-Strategie habe ich allerdings bereits 8 Jahre bei einer österreichischen Privatbank als Fondsmanager gesteuert, die ich nun zum 3-Asset-Klassen-Konzept weiterentwickelt und optimiert habe und nun in eigener Gesellschaft umsetze. Mit der Basis-Strategie (2-Asset-Klassen) konnte ich einen sehr erfolgreichen Track-Record erzielen, denen auch viele namhafte Auszeichnungen und Awards gefolgt sind.

e-fundresearch.com: Wie groß ist der Fonds derzeit?

Gökhan Kula: Per Ultimo April hat der Fonds ein Volumen von knapp EUR 23,5 Mio.

e-fundresearch.com: Verwalten Sie auch noch andere Fonds oder Mandate? (Wenn Ja) Wie hoch ist das Gesamtvolumen, das Sie aktuell verwalten?

Gökhan Kula: Zuvor ein kurzer Überblick zu MYRA Capital: Wir sind eine unabhängige und inhabergeführte klassische Investmentboutique mit Sitz in Salzburg. Der Fokus liegt auf effizienten, systematischen und regelbasierten Investmentstrategien, die prognosefrei umgesetzt und vorwiegend institutionellen Investoren angeboten werden. Inzwischen wurden einige MYRA-Strategien auch als Publikumsfonds verbrieft, um diese einem breiteren Publikum zugänglich zu machen. Mittlerweile haben wir bereits vier Publikumsfonds lanciert, in der wir in Summe knapp EUR 44 Mio. verwalten. Zusätzlich betreuen wir institutionelle Mandate bzw. Overlay-Strategien, die zum Teil auch über Managed Accounts geführt werden.

e-fundresearch.com: Wie lange sind Sie schon Fondsmanager?

Gökhan Kula: Seit dem Jahr 2004 habe ich direkte Fondsmanagement-Verantwortung übertragen bekommen, die ich im Zeitablauf stetig ausbauen konnte. Vor Gründung von MYRA Capital habe ich ein Fondsmanagement-Team geleitet mit Assets under Management (Publikumfonds, inst. Spezialfonds, individuelle Vermögensverwaltung) von EUR 1 Mrd. und war zuletzt Geschäftsführer einer luxemburgischen Kapitalanlagegesellschaft.

e-fundresearch.com: Bitte beschreiben Sie die wichtigsten Schritte in Ihrem Investmentprozess. In welchem Bereich liegt Ihr Wettbewerbsvorteil um Mehrwert für Investoren schaffen zu können?

Gökhan Kula: Wir setzen auf einen einfachen, transparenten und effizienten Investmentansatz, der prognosefrei und regelbasiert mit einer dynamisierten Allokations- und Risikosteuerung umgesetzt wird. Investiert wird beim MYRA German Allocation Fund in die 30 größten börsennotierten deutschen Unternehmen des deutschen Standardaktienindex DAX 30, deutschen Staatsanleihen mit durchschnittlich 3-jähriger Restlaufzeit und Gold. Dies wird mit einer flexiblen Steuerung des Investitionsgrades kombiniert. Bei dieser Investmentstrategie wird jedes Jahr mit einer neutralen Investitionsquote von 45 Prozent deutsche Aktien, 45 Prozent deutsche Anleihen und 10 Prozent Gold gestartet, weil am Jahresanfang niemand weiß, welche Assetklasse als „Sieger“ hervorgehen wird. Die Investitionsquote wird dabei aktiv über Derivate gesteuert, um die risikokontrollierte Strategie effizient und günstig umzusetzen. Die Aktien bleiben dabei im Bestand.

Im laufenden Jahr wird die Asset Allocation prozyklisch angepasst. Die möglichen Bandbreiten können bei der Aktien- bzw. Anleihequote voll ausgenutzt werden. Mit der flexiblen Investitionsquote werden negative Marktphasen umgangen, bei denen klassische benchmarknahe Strategien (inkl. ETFs) aber zum Teil auch Balanced-Strategien Nachteile haben. Diese setzen oftmals eine relativ statische Asset Allocation um und korrigieren bedingt durch die Inflexibilität mit einer hohen Volatilität analog zum Markt.

Die Gold-Quote ist auf max. 20% beschränkt, um den Vermögensverwaltungsfonds einem nicht zu hohen Gold-Risiko auszusetzen. Viele Anleger setzen bereits ihre Gold-Allokationen anderweitig – oftmals auch physisch – um. Dadurch können die hervorragenden Korrelationseigenschaften von Gold genutzt werden, ohne ein zu hohes Konzentrationsrisiko einzugehen.

Am Jahresende wird die Investitionsquote der Asset-Klassen wieder antizyklisch auf die Startallokation gesetzt (Rebalancing). Mit diesem dynamischen Investmentmodell und der aktiven Steuerung können einerseits unterjährige Trends mitgenommen werden, andererseits durch das regelmäßige Rebalancing in schwachen Aktienjahren systematisch Aktien auf tieferem Niveau gekauft und in starken Aktienjahren Gewinne mitgenommen werden. Dadurch handeln wir mit dieser Strategie mittelfristig antizyklisch.

Wie unterscheiden wir uns zu den Mitbewerbern?

Unsere Positionierung ist klar: Wir sind überzeugt, dass klassisches aktives Management über längere Zeiträume nach Kosten nur selten einen Mehrwert bringt. Wir akzeptieren den Umstand, dass Prognosen auf Märkte schwierig und instabil sind, deshalb bieten wir dynamisierte Asset-Allocation-Strategien an, die im Investmentprozess keine Marktprognosen benötigen und das sog. „Bauchgefühl“ bzw. Emotionen außen vor lassen. Somit unterscheiden wir uns deutlich von den „traditionellen“ 90 Prozent der Asset-Management-Industrie.

Wir sind sehr stark wissenschaftlich-research getrieben. Ich möchte Ihnen zwei kleine Beispiele dafür geben, wie wir mit einfachen aber effektiven Mitteln im Investmentprozess Mehrwert für unsere Investoren liefern. Als erstes Beispiel die optimierte Indexierung. Durch die Umsetzung einer einfachen 1/n-Gewichtung bei Indizes können Sie die bekannten Schwächen kapitalisierungsgewichteter Indizes mindern. Dies ist für den US-Markt sehr gut empirisch untersucht, wir haben nach eigenen Untersuchungen die Gleichgewichtung beispielsweise auf deutsche Aktien bzw. Schwellenländer übertragen. Als weiteres Beispiel ist Rebalancing zu nennen: Wir nutzen mit einem regelbasierten Rebalancing die Schwankungsbreiten der Märkte für uns aus – somit zwingen wir uns zu fixen Zeitpunkten antizyklisch zu agieren. Beide Strategien sind integraler Bestandteil unserer umgesetzten Investmentstrategien.

e-fundresearch.com: Wie viele Positionen sind in etwa im Portfolio enthalten und wie lang wird ein Investment durchschnittlich gehalten?

Gökhan Kula: Im Portfolio sind durchschnittlich 35 Positionen enthalten – unsere Strategie ist sehr transparent und effizient und damit jederzeit vollkommen nachvollziehbar. Wir investieren in die 30 DAX Titel – gleichgewichtet – und ergänzen diese Positionen mit Anleihefutures (EUREX Schatz- und Bobl-Future) und je nach Allokationsgewicht Gold-ETPs. Die monatlichen Allokationsanpassungen werden bei den Aktien- bzw. Anleihen effizient über Futures gesteuert, insofern haben wir eine nur geringe Umschlagshäufigkeit im Portfolio, was sich natürlich auf das Portfolioergebnis positiv auswirkt.

e-fundresearch.com: Welche Rolle spielt die Fondsgröße in der Effizienz und Wirkungsweise Ihrer Investmentstrategie?

Gökhan Kula: Durch die dynamisierte Asset Allocation steht die effiziente Umsetzung der Allokationsanpassungen im Vordergrund. Insbesondere in der derzeitigen Tiefzinsphase wirken Transaktionskosten nochmals stärker auf das Gesamtergebnis zum Nachteil der Investoren. Durch unsere passive und prognosefreie Steuerung passen wir die Investitionsquoten in der Regel über preisgünstige und effiziente EUREX Futures ab, die einen essentiellen Kostenvorteil bieten. Wir fassen am Kassamarkt die Aktienpositionen nur bei einer DAX Indexänderung bzw. am Jahresende beim Rebalancing auf Equal-Weighting an.

e-fundresearch.com: In welchen Marktphasen liefert Ihre Strategie besonders gute (relative) Ergebnisse?

Gökhan Kula: Ein wesentliches Versprechen an unsere Investoren ist es, Drawdown-Phasen durch unsere flexible Investitionsquotensteuerung deutlich reduzieren zu können. Somit zeigt sich der Mehrwert insbesondere bei starken Abwärtsphasen an den Aktienmärkten, bei denen unsere Strategie das Vermögen durch die konsequente Reduzierung des Aktienanteils schützen kann. Beispielsweise konnte im schwierigen Jahr 2008 die Basis-Strategie –umgesetzt in einem Publikumsfonds- mit einem Verlust von nur -1.8% nach Kosten abgeschlossen werden. In Kombination mit der Tatsache, dass durch das regelgebundene Rebalancing die Strategie zum Wiedereinstieg in die Märkte zwingt, spielt die Strategie vor allem im mittel- bis langfristigen Vergleich seine Stärken aus.

Ein weiteres Beispiel aus unserer Produktpalette: bei unserer innovativen Türkei-Strategie ist uns das Drawdown-Management im schwierigen vergangenen Jahr 2013 erfolgreich gelungen. Wie wir alle wissen, hat der türkische Aktienmarkt durch die politischen Ereignisse und die Tapering-Diskussion das Jahr 2013 mit einem Verlust von über 30 Prozent in Euro abgeschlossen. Durch ein konsequentes Risikomanagement und Hedging des Aktien-Betas und der türkischen Lira konnten wir die Verluste auf rund minus 7 Prozent (nach Kosten) begrenzen und somit das Jahr als bester der Kategorie „Aktien Türkei“ abschließen.

e-fundresearch.com: Welche Benchmark hat die höchste Relevanz und wie sollten Investoren den Fonds gegenüber der Benchmark oder Peer Group vergleichen?

Gökhan Kula: Bei dem MYRA German Allocation Fund handelt es sich um ein benchmarkfreies Konzept, das die Zielsetzung hat, im mittel- bis langfristigen Zeitraum eine aktienähnliche Rendite mit deutlich geringerem Drawdown zu erzielen. Als vermögensverwaltendes Multi-Asset-Konzept messen wir uns mit der Königsklasse der vermögensverwaltenden Strategien mit flexibler Investmentsteuerung – Morningstar Kategorie Mischfonds EUR flexibel.

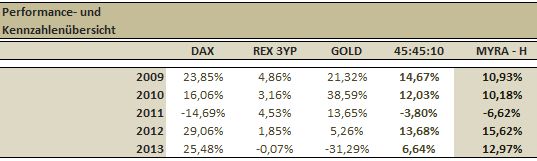

Als statische Benchmark kann unsere jährliche Startallokation 45% DAX, 45% REX3YP und 10% Gold verwendet werden.

e-fundresearch.com: Welche Performance konnten Sie YTD und in den letzten fünf Kalenderjahren in absoluten Zahlen und gegenüber relevanten Benchmarks oder anderen Messgrößen erzielen?

Gökhan Kula: Der Fonds ist vor knapp einem Jahr gestartet, sodass wir Ihnen die Performancezahlen seit Fondsstart liefern können. Seit Jahresanfang 2014 steht per Ultimo April 2014 ein positives Ergebnis von +1,1% zu Buche.

Gerne können wir Ihnen auch die Backtesting-Performancezahlen der letzten 5 Jahre zur Verfügung stellen:

e-fundresearch.com: Was motiviert Sie in Ihrem Job?

Gökhan Kula: Sich am globalen Kapitalmarkt tagtäglich mit den unterschiedlichsten Investoren bzw. Kapitalmarktteilnehmern auf dem höchsten Niveau intellektuell zu messen.

e-fundresearch.com: Vielen Dank für das Gespräch!

Weitere beliebte Meldungen: