Jacquier-Laforge: Die Kooperation ist eine direkte Reaktion auf ein sich dramatisch veränderndes Marktumfeld und neue Anlegerbedürfnisse. Als Firma, die sich auf die Analyse von Investments im Bereich des Strategic Aware Investing (SAI) spezialisiert hat, liefert Inflection Point Capital Management (IPCM) wertvolle Beratung, die es der Gesellschaft La Française Inflection Point Asset Management ermöglicht, einen umfassenden und mehr in die Zukunft gerichteten Ansatz in ihren Analyse- und Selektionsprozess zu integrieren.

e-fundresearch.com: Nicht zuletzt seit der UN-Klimakonferenz 2015 hat die Bedeutung des „Carbon Footprints“ von Unternehmen deutlich zugenommen: Warum spielt diese Kennzahl auch im Asset Management eine zunehmend wichtigere Rolle?

"Der Klimawandel erhöht den Druck auf die Geschäftsmodelle und Gewinnmargen der Unternehmen. Sie müssen sich anpassen und dem entgegenwirken (...)"

Jacquier-Laforge: Der Klimawandel erhöht den Druck auf die Geschäftsmodelle und Gewinnmargen der Unternehmen. Sie müssen sich anpassen und dem entgegenwirken, das bedeutet, dass Investoren in solche Unternehmen investieren und auswählen, die der Zeit voraus sind und den Wandel antizipieren, um damit von neuer vorhersehbarer Regulierung weniger betroffen zu sein. Das Klimarisiko betrifft Investoren sowohl indirekt durch ihre Investments als auch direkt durch verschiedene Risikotypen:

- Physisches Risiko (indirekt)

- Regulatorisches Risiko (indirekt und direkt)

- Marktrisiko (indirekt)

- Reputationsrisiko (direkt)

- Aber auch klimabezogene Opportunitäten

Sobald Investoren einsehen, dass ein Klimarisiko besteht, haben sie den ersten Schritt ihrer Reise hinter sich gebracht: Einsicht. Der nächste Schritt wäre es, das Risiko zu bewerten und schließlich entsprechend zu handeln.

Es ist keine leichte Aufgabe das Klimarisiko, dem man ausgesetzt ist, zu bestimmen. Leider gibt es zurzeit keine einzige zufriedenstellende Methode zur Bestimmung des Klimarisikos, daher wurde durch das FSB, das Financial Stability Board (Finanzstabilitätsrat), eine spezielle Arbeitsgruppe eingerichtet. Bis es eine Messmethode für das Klimarisiko gibt, können Investoren das Klimarisiko-Exposure ihres Portfolios durch die Analyse des CO2-Footprints ungefähr ermitteln. Allerdings sollte das Hauptaugenmerk auf den Grenzen des Carbon-Footprintings liegen, insbesondere auf dem fehlenden Hinweis auf den Emissionsstandort, die Risikomanagementfähigkeiten einzelner Unternehmen oder die klima-bezogenen Chancen und Schwierigkeiten, die CO2-Footprint-Werte zu interpretieren.

e-fundresearch.com: Frau Dutronc, auch für Portfolios werden „Carbon Footprints“ mittlerweile immer öfter berechnet: Wie lässt sich diese Kennzahl denn überhaupt auf Portfoliobasis messen?

Ausgewählte Asset Manager haben damit begonnen, ihren Portfolio-Footprint zu veröffentlichen, und nutzen Dienstleistungen, die speziell von Datenanbietern entwickelt wurden. Rund 10 Anbieter sind zurzeit in der Lage, den Portfolio-Footprint zu berechnen, indem sie verschiedene Methoden nutzen, die Werte solcher Unternehmen zu bestimmen, die sie nicht veröffentlichen. Diese Methoden haben alle ihre Vor- und Nachteile, und keine hat sich bisher als ideale Lösung hervorgetan, die als Standard genutzt werden könnte. Die meisten Methoden liefern unterschiedliche Schätzungen auf einer Unternehmensvergleichsbasis, jedoch würden sie insgesamt keine großen Unterschiede auf Portfolioebene ausweisen. Ein Footprint wird auch für einzelne Bezugsgrößen gemessen: Marktkapitalisierung, Vertrieb, Produktionseinheit usw. und jeder dieser Footprints hat eine andere Bedeutung.

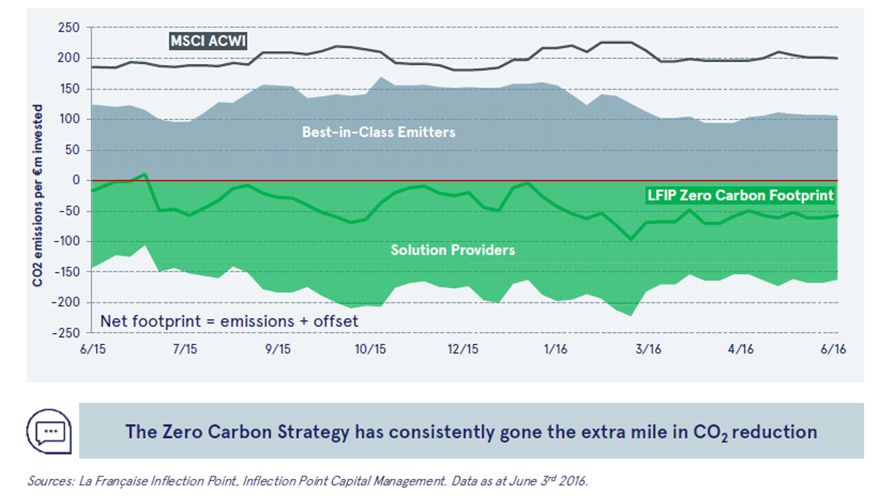

Schließlich werden Footprints oft mit einer Benchmark verglichen und ihre Entwicklung wird über längere Zeit beobachtet. Vielmehr als der Nennwert der Portfolioemissionen ist der Kurvenverlauf dieser Emissionen im Vergleich zum Kurvenverlauf der Benchmark wichtig.

e-fundresearch.com: Vor etwas mehr als einem Jahr hat Ihr Haus die Zero-Carbon- Investmentstrategie lanciert, die stets einen negativen bis neutralen „Carbon Footprint“ aufweisen soll: Wie genau lässt sich das in der Praxis realisieren?

Dutronc: Wenn man die Absicht hat, ein „kohlenstofffreies“ Portfolio zu kreieren, sollten die Unternehmen mit dem niedrigsten (derzeitigen oder zukünftigen) Carbon-Footprint innerhalb jeder kohlenstoffintensiven Branche ausgewählt werden. Zusätzlich zu diesem Best-in-Class-Ansatz berücksichtigen wir auch die Hauptentwicklungen bei den derzeitigen Big Players und haben genau die „Unternehmen im Wandel“ im Auge. Wenn ein großer Stromerzeuger damit beginnt, sein Produktionsmodell auf alternative Ressourcen umzustellen, dann hat dies selbstverständlich einen großen Einfluss auf seinen Carbon-Footprint, sogar mehr als die Entstehung einer vollkommen neuen Technologie, die Zeit braucht, bis sie in großem Umfang eingesetzt werden kann. Oder wenn ein Unternehmen wie Schneider Electric, mit jährlichen Umsätzen von 26,6 Milliarden Euro, 43% seiner Rendite aus Clean-Tech (sie nennen es „Lösungen“) erwirtschaftet, kann der Einfluss auf die Energiewende signifikant sein. Dieser Ansatz wird ergänzt durch Investments in reine Lösungsanbieter mit Geschäftsmodellen, die auf der Reduzierung oder Prävention von Kohlenstoffemissionen basieren und als negativer Kohlenstoffbeitrag innerhalb des Portfolios fungieren (Kohlenstoff-Ausgleich).

Die meisten Lösungsanbieter sind im Bereich erneuerbare Energien angesiedelt und ersetzen Energiequellen, die Umweltverschmutzung verursachen, wie Kohle, Öl oder Gas, durch CO2-freie Quellen, wie Wind oder Solar. Im Grunde genommen stellen erneuerbare Energien Tonnen an vermiedenen Kohlenstoff-Emissionen dar. Diese Unternehmen berichten Mega-Watt (MW) an installierter Kapazität, die wir in Tonnen vermiedenem Kohlenstoff umrechnen können:

Wenn X MW aus einer umweltschädlichen Energiequelle erzeugt wurden, wären dabei X Tonnen an CO2-Emissionen entstanden. Diese X MW können deshalb in Y Tonnen an vermiedener CO2-Emission mittels der Treibhausgas-Äquivalenz-Berechnung der US-Umweltschutzbehörde umgerechnet werden.

Also können Unternehmen nicht per se einen negativen Carbon-Footprint erhalten. Ein Portfolio kann aber den vermiedenen Kohlenstoff ermitteln, der dann die Kohlenstoffemissionen der anderen Portfoliopositionen ausgleicht: Das ist es, was durch unsere Zero-Carbon-Strategie im Laufe ihres ersten Jahres erreicht wurde.

"Unsere Investmentthese ist einfach: Unternehmen, die fähig sind, Risiko und Rendite des Klimawandels zu managen und auch allgemein ESG-Aspekte zu erfassen, sind reaktionsfähiger und agiler (...)"

Dutronc: Wir glauben, dass die Entstehung einer kohlenstoffdioxidarmen Wirtschaft für das Assetmanagement Chancen bietet, insbesondere in einer Zeit, in der wettbewerbsfähige erneuerbare Energien es möglich machen, über Investments nachzudenken, die gleichermaßen unerlässlich sind, den Klimawandel einzudämmen und das Potential einer besseren finanziellen Wertsteigerung zu bieten.

Unsere Zero-Carbon-Strategie kombiniert die Fähigkeit, sowohl die Realität in der Welt und den Übergangsprozess als auch die finanziellen Beschränkungen der Diversifikation zu berücksichtigen. Die Kombination von drei Unternehmenstypen in einem einzigen Portfolio - nämlich beste innerhalb der kohlenstoffemissionsintensiven Sektoren (4 Sektoren, die 90% der CO2-Emissionen repräsentieren und 25% Markkapitalisierung der MSCI-Indizes (Quelle: MSCI ESG Data. April 2016.)), Unternehmen in der Übergangsphase (größtenteils in allen anderen Sektoren nachgefragt) und Lösungsanbieter (als Investmentopportunitäten, die die Zukunft der kohlenstoffarmen Wirtschaft gestalten) - kann deshalb drei Ziele gleichzeitig erreichen: finanzielle Wertsteigerung, beschleunigten Übergang zu einer Wirtschaft mit niedrigeren Kohlenstoffdioxid-Emissionen und ein Null-Kohlenstoff-Profil.

Unsere Investmentthese ist einfach: Unternehmen, die fähig sind, Risiko und Rendite des Klimawandels zu managen und auch allgemein ESG-Aspekte zu erfassen, sind reaktionsfähiger und agiler; in anderen Worten: besser gemanagt und deshalb fähig, ihre Wettbewerber zu übertreffen. Unsere Partnerschaft mit IPCM, die von einer Reihe hochqualifizierter Nachhaltigkeits- und Klimafinanzierungsexperten (ehemals verantwortlich für Innovest Strategic Value Advisors) gegründet wurde, erlaubt uns, diese einzigartige Expertise in unseren Investmentprozess zu integrieren und - jetzt - die Zukunft des Investmentmanagements zu gestalten. Die vor zwei Jahren gegründete Partnerschaft ist jetzt mit Leben gefüllt; wir arbeiten ständig daran, sie effizienter zu gestalten und unsere Modelle, Diskussionen und Prozesse zu verfeinern.

e-fundresearch.com: Wäre es für La Française denkbar, das „Zero Carbon“-Konzept in Zukunft auch auf weitere Regionen und Assetklassen anzuwenden?

Jacquier-Laforge: Wir haben unsere Zero-Carbon-Strategie auf einem “All Country”-Universum aufgebaut, das insbesondere alle Möglichkeiten, die die Schwellenländer bieten, einschließt. Bei Bedarf können wir die Strategie für spezifische Regionen weiterentwickeln. Zurzeit arbeiten wir an einer Fixed Income-Credit-Version unserer Zero-Carbon-Strategie.

e-fundresearch.com: Frau Dutronc und Herr Jacquier-Laforge, wir bedanken uns für das Gespräch!

Tipp der e-fundresearch.com Redaktion: Weitere Artikel zum Thema "CO2-Fußabdruck" finden interessierte Leser hier.

Weitere beliebte Meldungen: