Die jährliche Inflation lag seit Einführung der Gemeinschaftswährung in 1999 im Durchschnitt bei 1,94%. Dies entspricht dem Hauptziel der Europäischen Zentralbank, mit einer angestrebten mittelfristigen Inflation unter, aber nahe 2% pro Jahr für Preisstabilität zu sorgen.

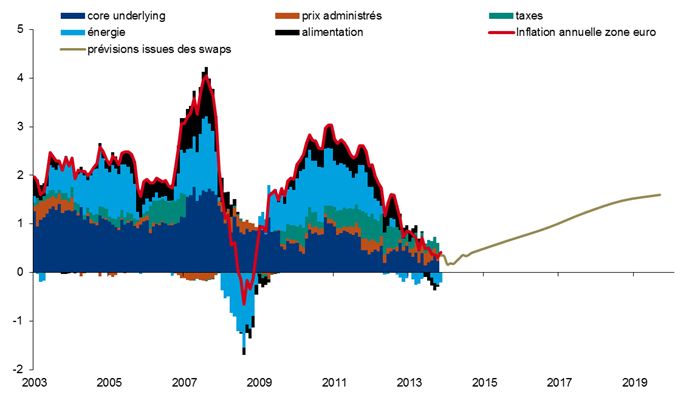

Auf den ersten Blick sollten die Mitglieder des EZB-Rates also mit der Erreichten zufrieden sein. Allerdings ist die jährliche Inflation in der Eurozone seit Oktober 2013 unter 1% geblieben. Mit 0,4% ist man zwar über 12 Monate bis Ende Oktober 2014 von seinem historischen Tiefstand von -0,6% im Juli 2009 weit entfernt. Aber es ist das erste Mal, dass die jährliche Inflation über mehr als 12 aufeinanderfolgende Monate unter 1% geblieben ist. Abgesehen von dem absoluten Niveau ist es die Zusammensetzung der Inflation, die Beobachter beunruhigt. So erreichte die Kerninflation (d.h. exklusive Energie, Lebensmittel, Steuern u.a.) in 2014 einen Tiefstand von annualisiert 0,15%.

Und obwohl also die EZB ihr Ziel über die letzten 15 Jahre erreicht hat, bleibt der Markt skeptisch, ob sie die Preisstabilität um die 2%-Marke halten wird. Seit 2003 gibt es einen Markt für Inflationsswaps, der es Anlegern ermöglicht, sich entsprechend den erwarteten Entwicklungen des Verbraucherpreisindex zu positionieren. Aktuell liegen die Erwartungen bei 1,6% nicht vor 2020 (siehe Grafik).

Die Skepsis der Anleger gegenüber der Fähigkeit der EZB, die Inflation zurück auf ihr Zielniveau zu holen, erklärt alle außerordentlichen Maßnahmen, die die EZB in diesem Jahr getroffen hat. Diese reichen von der erstmaligen Senkung der Zinssätze für täglich fällige Einlagen in den Negativbereich, über die Einführung einer Reihe längerfristiger Refinanzierungsmaßnahmen für den Bankensektor bis hin zur Einführung eines Programms zum Ankauf gedeckter Schuldverschreibungen. Doch trotz all dieser Maßnahmen ist die Inflation seit Anfang des Jahres weiter gefallen.

Dies liegt teilweise daran, dass in einem globalen Wirtschaftraum die Inflation zu einem globalen Phänomen geworden ist. Konkurrenz zwischen verschiedenen Produktionsstandorten bringt ständigen Druck auf die Margen der Hersteller mit sich, was Steigerungen bei Löhnen und Beschaffungskosten stark einschränkt, selbst in Ländern wie den USA, wo es kräftige Nachfrage im Arbeitsmarkt gibt. Daneben gibt es den technischen Fortschritt, der immer wichtiger und vor allem dank der Demokratisierung des Internets immer zugänglicher für alle wird. Alles in allem sind mächtige und nachhaltige deflationäre Tendenzen nicht zu übersehen.

Welche Auswirkungen hat dies auf die Rentenmärkte?

Die erste Auswirkung ist relativ einfach: es ist die Unmöglichkeit für die EZB, ihre Geldpolitik auf absehbare Zeit zu normalisieren. Tatsächlich werden angesichts dieser globalen deflationären Tendenzen und des gedämpften Wachstums in Europa die Zinssätze für täglich fällige Einlagen für sehr viele Jahre nahe 0% liegen.

Langfristige Zinsen spiegeln die erwarteten kurzfristigen Änderungen der Zinssätze wider. Warum würde sich eine Bank über 10 Jahre zu einem Zinssatz von 3% Geld leihen, wenn sie davon ausgehen kann, dass sie sich jeden Tag bei ihrer Zentralbank zu 0% für die nächsten 10 Jahre refinanzieren wird? Entsprechend verstehen wir, warum die Rendite 10jähriger deutscher Staatsanleihen zum ersten Mal dieses Jahr unter 1% gefallen ist. Die Geldpolitik wird mangels Inflationsrisiko anhaltend locker bleiben und die Zinsen anhaltend niedrig.

Die zweite Lehre aus dem Inflationsswapmarkt liegt im Blick auf inflationsindexierte Anleihen und deren Zusammensetzung zwischen realen und Breakeven-Zinssätzen. Wenn man heute sein Geld in der Bank zu einem Zinssatz von 0% lässt, kostet es effektiv 0,4% jährlich, d.h. das aktuelle Inflationsniveau. Betrachten wir die Zinskurve deutscher inflationsindexierter Anleihen, dann sehen wir, dass die realen Sätze negativ sind, unabhängig vom Anlagezeitraum. Die realen Zinssätze liegen über 5 Jahre bei -0,45% und über 10 Jahre bei -0,50% und belegen damit die Tatsache, dass die EZB gezwungen sein wird, für einen sehr langen Zeitraum ihre expansive Geldpolitik beizubehalten.

Zweifelsohne wird es das neue Paradigma auf dem Rentenmarkt sein, von einem auf lange Zeit niedrigen Niveau der risikolosen Zinssätze auszugehen. Dies wird als Folge die relative Attraktivität aller Anlageklassen mit hohem Risiko, z.B. hochverzinslicher Anleihe, nachrangiger Schuldverschreibungen, Schwellenländeranleihen usw., stärken.

François Collet, La Française

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Weitere beliebte Meldungen: