Kontextklärung

Wir, Gökhan Kula und Markus Schuller, schrieben bereits so manchen Artikel gemeinsam und hielten eine Vielzahl von Vorträgen. Das Auditorium will in der Regel gleichermaßen richtige wie mutige Prognosen zu DAX-Ständen und sanftes Vortragen des Heiligen Grals in der Vermögensveranlagung. Nicht zu direkt, man will sich seine eigene Unfehlbarkeit doch nicht allzu offensichtlich in Frage stellen lassen.

Sehr geehrte Damen und Herren, let us be clear: Wir leiden zwar als Gesellschaften daran, getrieben von Reizüberflutung in der Selektion und Interpretation gerne simplifizierend zu werden, sei es in Form religiöser Glaubensgemeinschaften oder durch populistische Erlösungsversprechen von Parteien an rechten oder linken Rändern. Nun könnten wir in unserer Industrie ebenso diesen Fluchtweg verwenden und auf andere Gesellschaftsbereiche verweisen, in denen Simplifizierung akzeptiert ist.

Nicht so schnell. Man muss sich schon entscheiden. Wir sind in der Regel gut ausgebildet, gut mit Selbstwert ausgestattet und gut verdienend. Dementsprechend exponiert sind wir auch in unserer gesellschaftlichen Stellung. Man kann nicht nur die Sonnenseite genießen, sondern hat auch die damit einhergehende Verantwortung anzunehmen. Dementsprechend muss der Anspruch, sich nicht den simplifizierenden Antworten hinzugeben, gesetzt werden. Was geht nun über das Simplifizierende in unserer Industrie hinaus?

Über das Machbare

Die leidenschaftlich geführte Debatte über effiziente Märkte und rationale Investoren ist nicht weiter notwendig. Sie ist entschieden. Weder sind Märkte effizient, noch sind Investoren rational (siehe „Über Markteffizienz“, Schuller, 2014). Im Umkehrschluss sind Märkte aber nicht vollständig ineffizient, sondern adaptiv. Menschen sind nicht vollständig irrational, sondern zwischen Emotion und Vernunft oszillierend (siehe „Unethische Asset Allocation Methoden“, Schuller, 2015).

Die beiden im Juni in Monaco stattfindenden Konferenzen GAIM 2015 und Fund Forum 2015 zählen zu den weltweit wichtigsten Gradmessern, welche Themen bei Alternatives (GAIM) und der traditionellen Fondsindustrie (Fund Forum) derzeit angesagt sind. Bewegt die AI Community derzeit die Mutualfundization – Stichwort Alternative UCITS – grübeln die Publikumsfondsmanager über Wege, das alte Geschäftsmodell zu retten – Stichwort Smart Beta/ Factor-based Investing als emergenter Mittelweg zwischen Aktiv und Passiv.

In short, beide Industriezweige sind derzeit in Bewegung. Wie schwierig sich das Loslösen von traditionellen Asset Allocation Methoden gestaltet, zeigte sich gut am Beispiel des CEOs von Amundi AM, Pascal Blanque. Noch nie zuvor hörten wir seitens eines large players eine klarere Distanzierung von der Modern Portfolio Theory. Chapeau. Sein präsentierter Ausweg für das Equity-Exposure heißt Smart Beta. Seine Lösung zu den lediglich temporär abbildbaren Beta-Mustern heißt Market Timing entlang des Wirtschaftszyklus. Zwei Schritte vor, einer zurück. Trotzdem: Amundi schaffte es von Generation 1 zur Generation 2+. Immerhin. Für die Organisation bereits ein großer Schritt, den dessen CEO selbst sogar als mutig beschrieb. Das für ihn größte Hindernis im Change Management: das Ändern von Verhaltensmustern seiner Mitarbeiter.

Und deshalb soll nun der Mitarbeiter im Investmentprozess-Fokus stehen, um in den angewandten Methoden näher an den derzeitigen Asset Allocation Erkenntnisrand zu gelangen? Sind nicht CTAs, HFTs und RoboAdvisors der Beweis dafür, dass der Mensch im Investmentprozess keine Rolle spielen muss? Gemach. Sämtliche quantitativen Methoden/Algorithmen basieren auf Annahmen über ein Marktmuster und wie eben dieses bestmöglich nutzbar gemacht werden kann. Wer entscheidet über die Annahmen? Richtig, die menschlichen Entwickler, nennen wir sie Quants. Weil Marktmuster sich verschieben, entwickeln zum Beispiel die guten CTA Manager ihre Annahmen und folglich die Algorithmen ständig weiter. Im Due Diligence Prozess mit CTA Managern wird schnell klar, ob sie sich über die Gründe für die Existenz des Marktmusters, deren gewählten Näherungsweisen und den damit verbundenen Limitierungen bewusst sind. Wenn nicht, bitte meiden.

Um die eigenen Investmentmethoden näher an den Asset Allocation Erkenntnisrand zu führen, bleibt nur der Fokus auf das Investment Team und seinen gelebten Investmentprozess.

Was ist nun machbar? In einem Satz von uns zusammengefasst:

„Bewusstere und dadurch rationalere Investmententscheidungen mittels proaktivem Management von kognitiven Dissonanzen und einem Analysefokus auf Kausalität statt Korrelation im Verstehen von Marktzusammenhängen erzeugen eine höhere Wahrscheinlichkeit von Antizyklizität im Investmentprozess.“

Suchten Sie nach einem Heiligen Gral, jetzt haben Sie ihn.

Innovation & Asset Allocation

Die Asset Management Industrie wird derzeit von zwei Seiten attackiert.

1.) Regulatoren sehen in Asset Managern zunehmend ein Systemrisiko und versuchen regulatorische Maßnahmen zur besseren Handhabe zu installieren.

2.) Fintechs stellen angestammte Geschäftsmodelle in Frage und erhöhen den Margendruck.

Andere Industrien zeigen uns den die beiden Auswege aus dieser zunehmenden Enge im Handlungsspielraum.

Temporärer Ausweg: Economies of Scale

Durch Konsolidierungsbewegungen im Markt kann dem Margendruck gegengesteuert werden. Ist auch bereits in unserer Industrie der Fall. Ob bei Vermögensverwaltern, Produktanbietern oder Service Providern. Einer Oligopolisierung von Industrien sind regulatorische und organisatorische Grenzen gesetzt. Sie ist also nur ein temporärer Ausweg.

Nachhaltiger Ausweg: Spezialisierung

Wettbewerbsvorteile mittels Spezialisierung lassen sich durch Innovationen erzeugen. Sie sind der einzig nachhaltige Ausweg.

Innovationen in unserer Industrie sind eine Seltenheit, eine ungewohnte Anforderung an die Wettbewerbsfähigkeit von Marktteilnehmern. Wir sprechen hier nicht über Scheininnovationen wie Smart Beta oder von komplexen Darstellungen in der quantitativen Modellierung von Forecasts. Derzeit in Mode bei IWF, EZB et al: „Factor-augmented Bayesian vector autoregressive forecasting models“. No joke. Funktionieren sie. Nein.

Innovationen bedeuten ein Verschieben des Asset Allocation Erkenntnisrandes, eine messbare Verbesserung der Serviceleistung der Finanzwirtschaft gegenüber der Realwirtschaft.

Smart Teams statt Smart Beta

Somit rückt die Innovationsfähigkeit und Leistungsbereitschaft des Investment Teams (Investment Komitee, Stiftungsvorstand, Family Office Manager, etc.) in den Mittelpunkt.

Wenn Studenten in Entrepreneurship unterrichtet werden, zeigt man ihnen: es ist besser mit einem guten Team in einem schlechten Markt zu operieren, als mit einem schlechten Team in einem guten Markt. Selbstverständlich gilt Gleiches auch für unsere Industrie: Die nachhaltige Wettbewerbsfähigkeit eines Investmentprozesses steht und fällt mit dem Investment Team. Nennen wir sie von nun an High Performance Investment Teams.

High Performance Investment Teams (HPIT, © Panthera Solutions)

Es wird also persönlich. Unvermeidbar.

Wie etabliert und managed man nun High Performance Investment Teams?

Nachfolgend sind auszugsweise Ansatzpunkte gelistet, mit Hilfe derer wir bei Kunden (Panthera Solutions) HPITs formen.

I. Reduktion des Behavioral Gaps (Fehlverhaltensrendite)

II. Reduktion des Knowing/Doing Gaps

III. Etablieren neuer Rituale

IV. Müßiggang als Kreativquelle

V. Individuelle Qualitäten

VI. Team Kultur

VII. Skin in the game – Incentive Systeme

VIII. Transparente Governance Struktur

IX. Quantifizierbare, transparente Leistungsmessung

In diesem Artikel wird nun der erste Punkt erläutert. Über die Punkte II-IX geben die beiden Autoren gerne Auskunft.

I. Reduktion des Behavioral Gaps

Das „Behavioral Gap“ (Fehlverhaltensrendite) ist akademisch gut untersucht und quantifiziert. Ein Resultat des prozyklischen Verhaltens von Marktteilnehmern, erklärt durch emotionale Fehlentscheidungen. Dass diese strukturelle Underperformance im Vergleich zu Buy-and-Hold für die Anleger im Zeitablauf zu einer beträchtlichen Minderrendite führt, ist selbsterklärend.

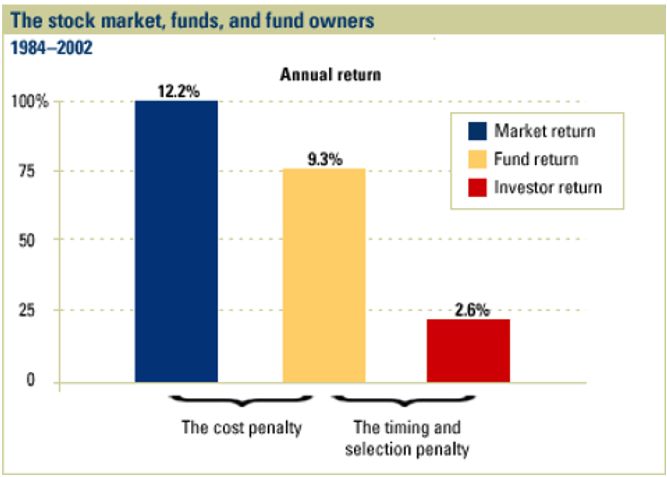

An dieser Stelle zitieren wir den Klassiker unter den Behavioral Gap-Studien von Dalbar, die Jack Bogle (Vanguard Gründer) bereits 2003 in einer Anhörung vor dem US Senat präsentierte (aktuelle Studien liegen den Autoren vor und können angefragt werden):

Die Analyse zeigt wenig überraschend, dass die strukturelle Underperformance von aktiven Investmentstrategien aufgrund des Kostennachteils („cost penalty“) bereits einen signifikanten Teil der Marktrendite vereinnahmt. Die Rekordabsatzzahlen bei ETFs weisen auf den Lerneffekt bei Investoren hin, erkannt zu haben, wie der „cost penalty“ relativ einfach zu reduzieren ist – sehr zum Nachteil der klassischen Fondsindustrie (siehe „Smart Beta Dekonstruktion“ Kula/Schuller, 2014).

Die noch weitreichendere Erkenntnis Bogle´s war, dass durch einen künftigen Fokus auf die Reduktion des „Behavioural Gaps“ ein deutlich größeres Verbesserungspotenzial zu heben ist als beim „cost penalty“.

Als einfach umsetzbare Formen der Behavioral Gap Reduktion können Rebalancing, Margin of Safety und einige andere regelbasierte Investmentstrategien genannt werden. Damit wäre ein kleiner Schritt getan.

Für eine signifikante Reduktion kehren wir zum Ausgangspunkt zurück, nämlich der Notwendigkeit von High Performance Investment Teams. Regeln in einem Investmentprozess sind nur so gut wie ihre Begründung und der Überzeugung im Team, dass ein Anwenden sinnvoll ist.

Quod erat demonstrandum.

Gökhan Kula (MYRA Capital) & Markus Schuller (Panthera Solutions)

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Über die Autoren:

Mag. Markus Schuller, MBA, MScFE

Managing Director, Panthera Solutions

Markus Schuller ist Gründer von Panthera Solutions, eine Beratungsfirma für strategische Asset Allocation im Fürstentum Monaco. Zuvor war er über zehn Jahre lang als Asset Manager und Produktentwickler bei Banken und Asset Managern tätig. Er kommentiert für diverse Qualitätsmedien den Markt und referiert regelmäßig auf Konferenzen zum Thema Asset Allocation.

Über Panthera Solutions

Panthera Solutions – mit Sitz im Fürstentum Monaco – ist ein Anbieter von Strategic Asset Allocation Intelligence für professionelle Anleger in Europa. Gegründet von Markus Schuller im Jahr 2009, bietet Panthera Solutions unabhängige Beratung für professionelle Marktteilnehmer in der Verdichtung, Strukturierung und Interpretation von Marktinformation und der Überleitung in die Strategische Asset Allokation. Ziel ist eine erhöhte Allokations-Robustheit mittels Substitution von gängigen Standardmodellen im Portfoliomanagement durch den Einsatz von Methoden der dritten Asset Allocation Generation.

–

Mag. Gökhan Kula, CFA, FRM

Managing Partner, CIO von MYRA Capital

Gökhan Kula ist seit Mai 2012 Gründungsmitglied und Geschäftsführer der Advisory Boutique MYRA Capital. Er ist Kapitalmarktexperte mit mehr als zehn Jahren Erfahrung in der Investmentbranche. Nach unterschiedlichen leitenden Positionen im Bereich Asset Management der Walser Privatbank AG wurde er mit Gründung der Walser Privatbank Invest S.A. im Januar 2011 zum Geschäftsführer der Gesellschaft bestellt. Des Weiteren war er Verwaltungsratsmitglied verschiedener Luxemburger Investmentgesellschaften. Als Fondsmanager kann er einen sehr erfolgreichen Track Record vorweisen, der durch internationale Auszeichnungen bestätigt wird.

Über MYRA Capital

MYRA Capital ist eine unabhängige und inhabergeführte Advisorygesellschaft mit Schwerpunkt auf institutionelle Kapitalanleger. Der Fokus der Beratungstätigkeit liegt auf effizienten, systematischen und regelbasierten Investmentstrategien. Sie ist spezialisiert auf dynamische, risiko-kontrollierte und quantitative Asset Allocation Modelle und bieten ihre internationale Beratungsdienstleistung seit Mai 2012 an.

Weitere beliebte Meldungen: