Gastkommentar von Pierre Schoeffler, Senior Global Asset Allocation Advisor, La Française:

Es ist das Ziel von Aktienabsicherungsstrategien, auch als Low Volatility-Strategien bezeichnet, ein Gleichgewicht zwischen der Mitnahme von steigenden Aktienkursen und dem Abmildern der Wertschwankung zu erreichen. Eine solche Strategie wäre die Absicherung von Aktienengagements durch Einsatz einer Collar-Strategie, bei der der Kauf von absichernden Put-Optionen durch den Verkauf von Call-Optionen finanziert wird, so dass die Absicherungskosten über den Zeitverlauf bei Null liegen.

In den USA misst der CBOE S&P 500 CLL® Index (der “U.S. Hedged Index”) dynamisch abgesichert die Wertentwicklung des S&P 500® Index (“S&P Index”), indem er 3-Monats-Out-of-the-money-Optionen zu 95% des Indexwerts kauft und 1-Monats-Out-of-the-money-Optionen zu 100% des Indexwerts verkauft. Während der vergangenen 15 Jahre (Juni 1999 – September 2015), ein volatiler Zeitraum mit dem Platzen der Internetblase am Anfang und der globalen Finanzkrise 2008, lag die jährliche Wertschwankung des U.S. Hedged Index bei 11% gegenüber 18% beim S&P Index. Keine stabile Allokation von Cash und Aktien kann das Risiko-/Renditeprofil des abgesicherten Index replizieren.

Für die Eurozone wurde noch kein offizieller abgesicherter Index berechnet, aber die La- Française-Gruppe hat eine ähnliche Absicherungsstrategie für den DJ Euro STOXX 50® (“Euro STOXX Index”) entwickelt. Der Ansatz der La-Française-Gruppe ist es, ungefähr 1-Jahrs-Out-of-the-money- Put-Optionen zu rund 90% des Werts des Euro STOXX Index zu kaufen, finanziert durch den Verkauf von kurzfristigen Out-of-the-money-Call-Optionen. Während der vergangenen fünfzehn Jahre hat sich die Volatilität des Euro STOXX Index dank Absicherungen von 21% auf 11% verringert. Noch wichtiger ist, dass der abgesicherte Indexertrag über den gleichen Zeitraum höher ist als der Ertrag des Euros STOXX Index, was nicht auf den U.S. Hedged Index zutrifft. Dies kann dadurch erklärt werden, dass der US-amerikanische Aktienmarkt einen klaren Aufwärtstrend während eines Großteils des betrachteten Zeitraums erlebt und damit tatsächlich die Wertentwicklung des U.S. Hedged Index begrenzt hat während der Euroraum innerhalb einer gewissen Handelsspanne geschwankt hat.

Die Vorteile einer Absicherungsstrategie liegen bei einem eigenständigen Aktienportfolio auf der Hand, aber um seine Wirksamkeit innerhalb eines global diversifizierten Portfolios zu bewerten, müssen wir auch Korrelationen analysieren. In der Eurozone neigen Korrelationen zwischen dem Euro STOXX Index und Renten und gewerblichen Immobilien (OAT 10 Jahres Index und EDHEC IEIF Commercial Property Index France) über den betrachteten Zeitraum von fünfzehn Jahren dazu, bei Anwendung der Absicherungsstrategie höher zu sein. Der Unterschied ist bei Unternehmensanleihen, Investment Grade oder High Yield, gering, genauso bei gewerblichen Immobilien. Aber bei Staatsanleihen steigt die Korrelation absolut gesehen auf nahezu 20%.

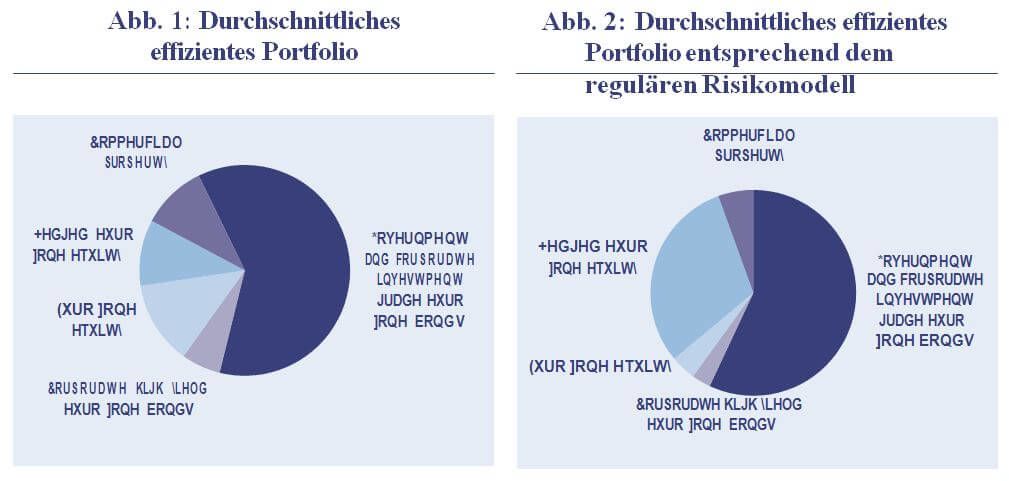

Nichtsdestotrotz überkompensiert die Verringerung der Aktienvolatilität durch Absicherung die erhöhte Korrelation mit Staatsanleihen. Die Effizienzgrenze eines optimalen Portfolios aus einer risikoangepassten Perspektive verschiebt sich in Richtung geringeres Risiko und höherer Ertrag. In einem allgemeinen Rahmen einer optimalen Asset Allokation, wo nicht nur risiko-adjustierter Ertrag betrachtet wird, aber auch Strategien, die auf verschiedenen Risikoparametern wie Volatilität, Korrelation oder Kovarianz basieren, gilt, dass das Aktienengagement abgesichert sein sollte (s. Abbildung 1 unten).

Unter Einbeziehung des regulären Marktrisikomodells von Solvabilität II wird das Resultat noch zwingender. Die reguläre Kapitalanforderung unter Solvabilität II für Aktien (39%) wird auf weniger als 15% verringert, da die Absicherungsstrategie teilweise den Aktienschock ausgleicht. Die Umsetzung der spezifischen Marktrisikokorrelations-Matrix des Standardmodells führt uns zu der Erkenntnis, dass 90% des Aktienengagements unter Solvabilität II optimal abgesichert sein sollte (s. Abbildung 2 unten).

Pierre Schoeffler, Senior Global Asset Allocation Advisor, La Française

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Weitere beliebte Meldungen: