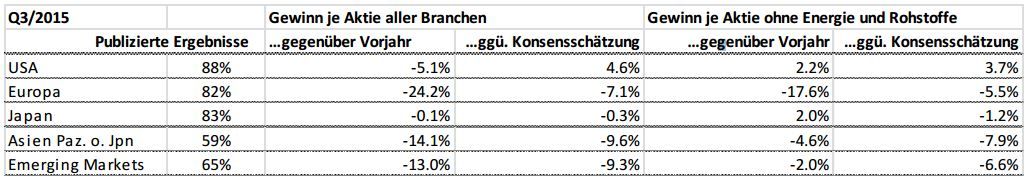

«Wall Street befürchtet eine düstere Ertragssaison», titelte das Fortune Magazine am 27. September. Es kam weniger schlimm. Der S&P 500 stieg seitdem zu Recht um rund 12% - stärker als alle anderen grossen Marktindizes. Der US-Gewinn pro Aktie (EPS) für das zweite Quartal brach nicht so stark wie befürchtet ein. Ohne die Auswirkungen des Rohstoffpreiszerfalls von 2014 sind die EPS sogar leicht gestiegen. Die US-Ergebnisse waren insgesamt besser als in den anderen Regionen, mit der marginalen Ausnahme Japans:

Diese Entwicklungen sind bemerkenswert, weil der US-Markt einen im Vergleich zu den entwickelten Volkswirtschaften relativ grossen Energiesektor hat und US-Firmen zusätzlich dem Gegenwind einer starken Währung ausgesetzt waren (gegenüber einem Index aus neun Top-Währungen hat der US-Dollar in der relevanten Periode etwa 20% zugelegt). US-Unternehmen waren also gut auf diese globalen Preistrends vorbereitet. In den anderen Märkten war dies im Q3 offenbar generell weniger der Fall.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Das globale Wachstum sollte sich in Zukunft wieder verbessern

Der wichtigste Grund für all dies ist jedoch weniger kompliziert: Um die US-Binnenwirtschaft steht es besser, als die meisten Marktteilnehmer erwartet hatten. In den letzten Tagen haben schliesslich auch die Konjunkturdaten angefangen, dies zu bestätigen. Vor diesem Hintergrund besteht weiter Grund zur berechtigten Hoffnung, dass das Gewinnwachstum zukünftig wieder zunimmt - vor allem, wenn folgende Entwicklungen eintreffen:

- Die US-Notenbank hebt die Zinsen endlich an (z.B. im Dezember). Das würde allen Teilnehmern mehr Klarheit über die Konjunktur-, Zins- und Wechselkursaussichten bringen und längerfristige Absicherungs- und Investitionsentscheidungen erleichtern. Die anderen Zentralbanken könnten dann zudem ihre Politik zügig entsprechend anpassen.

- Der Rohstoffpreiseinbruch des Vorjahres wiederholt sich nicht - d.h. der Ölpreis fällt nicht innerhalb eines Jahres um weitere 55%, auf etwa $20 pro Barrel.

- Chinas Wirtschaftswachstum stabilisiert sich rund um das aktuelle Niveau.

Glücklicherweise sind diese Bedingungen nicht sehr schwer zu erfüllen, zumal das nominale Weltwirtschaftswachstum nächstes Jahr wieder steigen dürfte. Die Märkte scheinen ausserdem inzwischen die Angst vor höheren US-Zinsen verloren zu haben und die Geldpolitik in Europa und möglicherweise auch in Japan dürfte bald weiter gelockert werden. Darüber hinaus hat auch China Ende letzten Jahres begonnen, die Geld- und Kreditversorgung expansiver einzustellen - und dürfte auch in den kommenden Quartalen auf diesem Kurs bleiben. Diese Faktoren sollten in naher Zukunft die Ertragssituation weltweit unterstützen. Für den Moment ist die relative Stärke der US-Aktienmärkte aber sicherlich gerechtfertigt.

Mikio Kumada, CIIA, Global Strategist, LGT Capital Partners

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.