Mit einem Transaktionsvolumen von 67 Milliarden Euro stellte die im März 2015 abgeschlossene Übernahme des US-amerikanischen Botox Herstellers Allergan durch den Pharmariesen Actavis plc das größte Geschäft dar. Allein seit Mitte November kamen zwei weitere Megadeals hinzu. Bereits am 18. November schluckte der deutsche Pharmariese Merck den US-amerikanischen Chemie- und Biotechnologie Konzern Sigma Aldrich. Der Preis betrug 16 Milliarden Euro. Die Übernahme des texanischen Halbleiterherstellers Freescale im Dezember 2015 ließ sich die im gleichen Geschäftsfeld tätige NPX aus Eindhoven rund 15 Milliarden Euro kosten.

Der mittlerweile ebenfalls in den Niederlanden ansässige Telekommunikationskonzern Altice griff dieses Jahr sogar mehrmals zu. Für knapp 14 Milliarden Euro hatte Altice bereits im November 2014 den französischen Telekommunikationsdienstleister SFR übernommen. In 2015 verlagerte Altice dann den Fokus auf den nordamerikanischen Kabelmarkt.

Dieser befindet sich gegenwärtig – nicht zuletzt aufgrund des rasanten Ausbaus des Breitbandnetzes – im Umbruch. Nachdem Altice zunächst die Mehrheitsanteile des US-Kabelbetreibers Suddenlink im Mai 2015 für sechs Milliarden Euro erwarb, sollte anschließend die Übernahme der Kabelnetz- Sparte von Time Warner folgen. Die Übernahme scheiterte zwar, doch Ersatz war schnell gefunden: Im September 2015 verkündete Altice die Übernahme des US-amerikanischen Kabelkonzerns Cablevision mit einem finanziellen Gesamtvolumen von 16 Milliarden Euro. Bis Mitte 2016 soll der Deal vollständig über die Bühne gehen.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

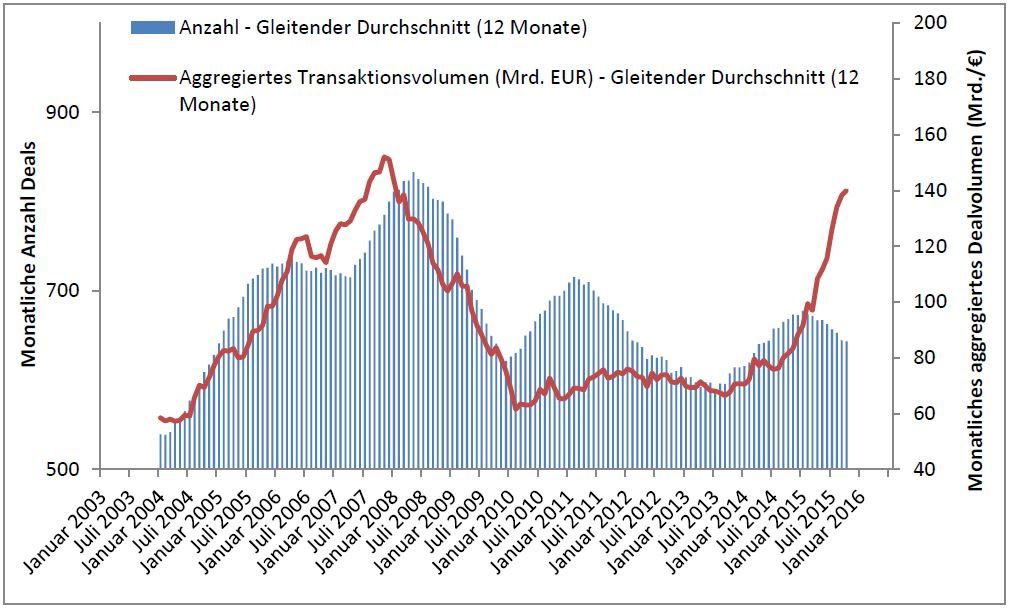

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Kleinere und mittlere Unternehmen scheinen sich hingegen nicht am Kaufrausch der Giganten angesteckt zu haben. Die Anzahl der monatlichen Deals – veranschaulicht in Abbildung 1, siehe Anhang – nimmt seit Jahresbeginn stetig ab, das aggregierte monatliche Gesamtvolumen aller M&A- Transaktionen hingegen steigt weiterhin steil an. Das heißt, weniger Übernahmen bei steigendem Gesamtvolumen der Transaktionen. Der ZEW-ZEPHYR M&A-Volumen-Pro-Deal-Index, der den durchschnittlichen aggregierten Transaktionswert innerhalb eines Monats misst, verdeutlicht dies. Mit 106 Indexpunkten stellt der Juni 2015 den Monat mit dem höchsten durchschnittlichen Transaktionsvolumen seit Beobachtungsbeginn 2003 dar.

Insgesamt wurden bis Oktober 2015 in vier Monaten durchschnittliche Dealvolumina gemessen, die höher waren als in jedem anderen Monat früherer Jahre seit 2003. Dies geht auch deutlich aus dem gleitenden Zwölf-Monats- Durchschnitt des Indexes hervor, der seit Anfang 2010 konstant steigt und mit 102.5 Indexpunkten mittlerweile auf seinem Allzeithoch steht (Stand: November, 2015).

Die Ursache für das gegenwärtige Markttreiben liegt darin begründet, dass sich viele finanzstarke Branchen seit Jahren in einem drastischen Konsoliderungsprozess befinden. Dieser wurde durch die Finanzkrise zwar zunächst aufgehalten, steuert nun aber – begünstigt durch die anhaltende Niedrigzinspolitik und die Veränderung des Marktumfelds – seinen Höhepunkt an. Nachdem im Anschluss an die Finanzkrise zunächst insbesondere kleinere und mittelgroße Unternehmenszusammenschlüsse zu beobachten waren, sind jetzt vor allem Branchenriesen am Zug. Analysten zufolge ist ein Abebben der Megadeals auch für 2016 nicht zu erwarten.

Abbildung 1: Gleitender Durchschnitt (Zwölf Monate) von Anzahl und aggregiertem Transaktionsvolumen – Januar 2004 bis Oktober 2015

Der ZEW-ZEPHYR M&A-Volumen-pro-Deal-Index, den das ZEW und Bureau van Dijk (BvD) monatlich berechnen, bildet die Entwicklung weltweit abgeschlossener Fusionen und Übernahmen seit Beginn des Jahres 2003 ab. Grundlage der Berechnung des ZEW-ZEPHYR M&A-Volumen-pro-Deal-Indexes sind sowohl die Anzahl als auch die Volumina weltweit abgeschlossener Fusionen und Übernahmen, die in der Zephyr-Datenbank von BvD verzeichnet sind. Der Index beruht auf den monatlichen prozentualen Veränderungsraten des Verhältnisses von Transaktionsvolumen zu Anzahl der Fusionen und Übernahmen, die in volatilitäts- und inflationsbereinigter Form zusammengefasst werden. Verteilt sich in einem Monat das Volumen auf eine höhere Anzahl von Transaktionen, so weist der M&A-Volumen-pro-Transaktion- Index einen geringeren Wert aus, obwohl der summierte Transaktionswert konstant bleibt. Dadurch gibt der Index sehr viel genauer als eine ausschließliche Betrachtung von Transaktionsvolumina oder Anzahl die Qualität der weltweiten M&A-Aktivitäten wieder.