Gastkommentar von Lukas Kothbauer, Analyst, Kathrein Capital Management:

"Drei lange Jahre mussten Sportfans auf die Comebacks eines Michael Schumacher 2010 oder eines Muhammed Ali 1970 warten. Doch ein anderes Schwergewicht lässt seine treuen Anhänger nun schon noch länger auf seine Rückkehr ins große Rampenlicht warten. Die Rede ist vom einstigen Liebkind einer Vielzahl von Investoren, den Emerging Markets. Vom damaligen Hype nach der Finanzkrise blieb bald schon nicht mehr viel übrig. Insbesondere die zins- und geopolitischen Entwicklungen der letzten anderthalb Jahre wirkten sich negativ auf viele der Schwellenländer aus. Vielerorts wird man sich mit einem Blick auf nackte Zahlen fragen, ob Emerging Markets ihrer Bezeichnung noch gerecht werden oder ob man sie nicht in Fading Markets umbenennen sollte. Natürlich ist die Welt nicht so düster, wie dieses Bild zeichnet. Viele Bewertungsniveaus haben mittlerweile attraktive Levels erreicht. Zudem sind viele negative Szenarien eingepreist, sodass sich Anzeichen auf eine Trendwende in einzelnen Ländern verdichten.

Die Hintergründe

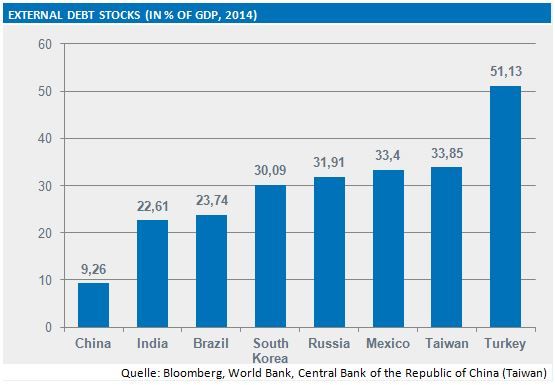

Die Gründe für den Kursverfall in vielen Schwellenländern sind schnell gefunden. Während böse Zungen dem Zerplatzen nicht immer gerechtfertigter Kursphantasien die Schuld geben, sind die Gründe für den Abwärtstrend fundamental betrachtet einerseits in der Entwicklung der Zinspolitik der Amerikaner und andererseits im derzeit vom Ölpreis angeführten Downturn im Commodity-Cycle zu suchen. Die amerikanische Zinspolitik hat zur Folge, dass Investoren ihr Geld aus Schwellenländern in den safe haven made in USA abziehen. Der bei steigenden Zinsen in der Theorie stärker werdende US-Dollar ließe darüber hinaus die Verschuldungen vieler Emerging Markets anschwellen – haben sich doch viele der betroffenen Länder in Greenbacks finanziert. Neben der Dollarstärke und der Ölschwäche kratzte in jüngster Zeit auch eine Rebellion der China-Schwarzmaler am Image der Emerging Markets. Besagte China-Schwarzmaler würden der aufstrebenden fernöstlichen Großmacht am liebsten ein Wirtschaftswachstum von 9 Prozent bis in alle Ewigkeiten attestieren. Bei all der Hysterie rund um China und die Verschuldung innerhalb der Emerging Markets sollte nicht vergessen werden, dass die Auslandsverschuldung der betroffenen Volkswirtschaften um vieles geringer ist als bei den meisten europäischen Ländern. So belief sich die Auslandsverschuldung in Island Mitte 2015 auf 724 Prozent des Bruttoinlandsprodukts, auch Länder wie Frankreich, Schweiz, Belgien und die Niederlande rangieren jenseits der 200 Prozent-Marke.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

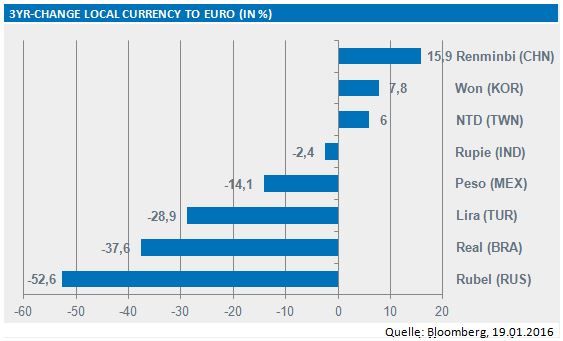

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Die Auslandsverschuldungen der Emerging Markets bewegt sich im internationalen Vergleich somit in keinem überbordenden Ausmaß. Die Grafik zeigt jedoch auf, dass es sich bei den Emerging Markets um eine heterogene Gruppe von Ländern handelt, die – obgleich sie durchaus gemeinsame Tendenzen vorweisen – unterschiedlich zu bewerten sind. Dies zeigt sich nicht nur an den bisherigen Auswirkungen der Emerging-Markets-Krise, sondern auch am unterschiedlichen Agieren der Länder in der jüngsten Zeit. Russland benützte zwischen Oktober 2013 und Februar 2015 einen großen Teil seiner Fremdwährungsreserven, um die russische Wirtschaft vor dem Kollaps zu bewahren, ehe der Verschleiß der Reserven abflachte. Vor allem der Verfall des Ölpreises lässt das ehemalige Zarenreich ausbluten. Russland wird dabei von den Discountpreisen des schwarzen Goldes und den westlichen Sanktionen in die Zange genommen. Die Folge sind massive Währungsverluste. Selbst gegen einen abwertenden Euro büßte der russische Rubel massiv an Wert ein.

In Brasilien sind die Gründe für den Währungsverlust neben den niedrigen Rohstoffpreisen auch anderorts zu finden: Dem Land am Zuckerhut wird des Öfteren ein Hang zur Korruption unterstellt und auch dem halbstaatlichen Ölgigant Petrobras wird von verschiedenen Quellen eine nicht ganz blütenweiße Weste nachgesagt. Reformen lassen viel zu lange auf sich warten. Anders als Russland hat die Samba-Nation jedoch kaum Währungsreserven aufgebraucht. Brasilien ist ebenso wie Russland von deutlich gestiegenen Inflationsraten betroffen. Zentralbanken beider Länder haben in den vergangenen drei Jahren massive Zinserhöhungen vorgenommen. Beide Länder stecken tief in der Rezession und besitzen überdies noch eine weitere Gemeinsamkeit.

TICKS statt BRICS

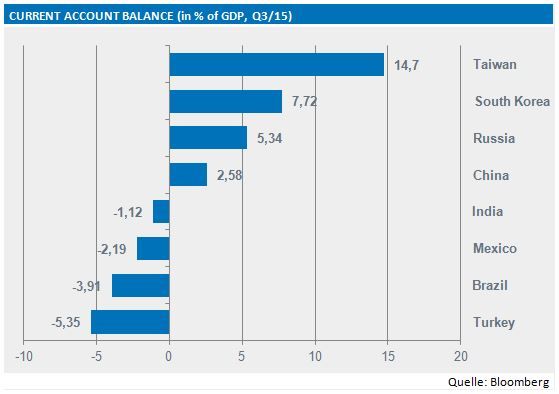

Brasilien und Russland komplettieren mit Indien und China jene Riege von Ländern, aus denen von einem amerikanischen Analysten anno 2001 die EM-Zauberformel BRIC gebildet wurde, die 2011 um S(üdafrika) erweitert wurde. Keine geringe Menge an Investoren heftete seine Hoffnungen an diese Buchstaben, galten die dahintersteckenden Wachstumslokomotiven doch als Garant für anhaltendes Weltwirtschaftswachstum. Doch die jüngsten Entwicklungen offenbarten, dass es sich beim Wörtchen BRICS um ein künstliches und nicht natürlich zusammengewachsenes handelt. Zumindest zwei der vier Buchstaben, B und R, stehen aktuell auf wackeligen Beinen. BRICS stand jahrelang für Wachstum, Stärke und auch sinnbildlich für die Emerging Markets. Nun braucht es eine neue Erfolgsstory, an die sich Investoren heften können. Doch Rettung ist in Sicht. Denn am Emerging-Markets-Horizont wurde bereits ein vielversprechender Ersatz für die beiden Wackelkandidaten Brasilien und Russland gefunden: T(aiwan) und K(orea). Das gemeinsam mit China, Indien und Südafrika neu gebildete Akronym TICKS ist nicht nur einprägsam, sondern hat auch gute Chancen das investierte Vertrauen auf lange Sicht zu verdienen. Was haben T und K, was B und R nicht haben? Zum einen sind Taiwan und Südkorea wahre Exportmeister, wie die hohen Leistungsbilanzüberschüsse beweisen.

Zum anderen sind Brasilien und Russland Rohstoffschwergewichte, während Taiwan und Südkorea auf der Technologieseite angesiedelt sind. Von einer gemeinsamen künftigen Entwicklung der Emerging Markets zu sprechen, scheint vor diesem Hintergrund nicht zielführend.

Das Comeback?

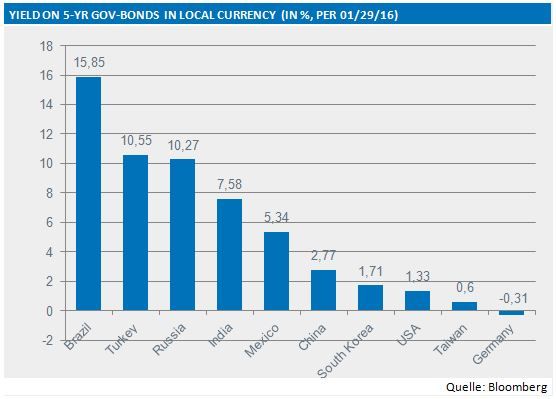

Das Zeitalter der TICKS scheint jedenfalls angebrochen zu sein, zumindest in den Portfolien vieler Emerging-Markets-Fonds. Getrieben von dem neuen Technologie-Exposure könnten so manche Emerging-Markets-Fonds an Rückenwind gewinnen. Was aber wird mit rohstofflastigen Emerging Markets passieren? Es wird sich zeigen, ob der verführerische Cocktail aus Zinsmaßnahmen, Stützungskäufen für die Währungen und Interventionen an den Aktienmärkten für andere Länder ausreichen wird, um internationale Investoren bei der Stange zu halten. Die Auswirkungen der US-Zinswende sollten aber weniger bedrohlich als von vielen gedacht ausfallen, denn die Fed wird die Zinsen in den USA wohl nur sehr sanft erhöhen. Viele Experten sehen den US-Dollar mittlerweile auch überbewertet, sodass die Schwellenländer in dieser Hinsicht eine sanfte Landung erwarten könnte. Vor diesem Hintergrund eröffnen sich interessante Chancen-Risiko-Profile, wie die Rendite auf fünfjährige Staatsanleihen der Emerging Markets im Kontrast zu den USA und Deutschland aufzeigt.

Dass es für Länder wie Russland in der aktuellen Situation nicht rosig aussieht, sei unbestritten. Doch rohstofflastige Märkte gänzlich abzuschreiben, wäre ein Fehler. In der Erwartung der Auswirkungen der flächendeckenden Investitionskürzungen im Ölsektor und einem damit verbundenen Rebalancing des Ölmarktes könnten rohstoffabhängige Länder zur Erholung ansetzen. Gerade für antizyklisch agierende Investoren könnte es sich lohnen, Emerging Markets in dieser bitteren Stunde auf dem Radar zu halten, besonders wenn man langfristig plant. Das Potenzial in einigen dieser Länder ist zweifelsohne höher als in vielen der Industriestaaten. Überdies sollte nicht vergessen werden, dass die Staatsverschuldung der EM-Länder wesentlich geringer ist als in den meisten der Industrienationen. Ja – das Wachstum in China wird sich beim Übergang in eine konsumgetriebene Gesellschaft auf lange Sicht verwestlichen. Alles andere würde grundlegenden ökonomischen Gesetzen widersprechen. Nein – die Welt versinkt nicht im Chaos. Wann die Zeit reif für das Comeback der Emerging Markets ist, wird sich weisen. Gut möglich, dass es dann aber erfolgreicher wird als das der besagten Sportgrößen. Der Markt hat bereits sehr stark korrigiert. Dort wo ein Flächenbrand gewütet hat, eröffnen sich für Investoren Chancen neue Samen zu säen."

Lukas Kothbauer, Analyst, Kathrein Capital Management

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.