"Österreichische Privatanleger sind sehr großzügig. Sie verschenken Geld − Jahr für Jahr. Die Beschenkten freuen sich, es sind die Finanzbehörden zahlreicher Länder. Die Privatanleger wissen oft gar nicht, dass es Geld ist, welches ihnen eigentlich zustünde, zumal es ihre Nettorendite in manchen Ländern wesentlich schmälert.

Was sind Quellensteuern?

Der Begriff „Quellensteuer“ bezeichnet die Erhebungsform einer (zumeist) Ertragsteuer. Von Besteuerung an der Quelle bzw. Quellensteuer spricht man dann, wenn der Steuerabzug an der Quelle einer Zahlung erfolgt und nur mehr der Nettobetrag vom Schuldner an den Gläubiger in einem anderen Land überwiesen wird. Die inländische Einkunftsquelle wird besteuert.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...

In den DBA werden Steuersätze definiert, die zu höchst zwischen beiden Ländern angerechnet werden. Im Normalfall liegt der anzurechnende Höchstsatz der Quellensteuer zwischen 10 und 15%. Das bedeutet, dass sich der österreichische Anleger einen diesen Wert übersteigenden Quellensteuersatz von der ausländischen Behörde zurückholen kann.

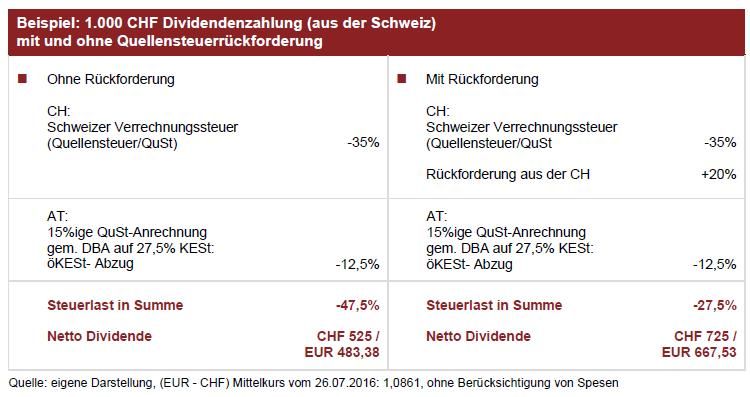

Ein Beispiel: Erhält ein österreichischer Privatanleger für seine Aktienbeteiligung an einer Schweizer Kapitalgesellschaft eine Dividende von CHF 1.000 auf sein österreichisches Bankkonto gutgeschrieben, behält sich die Schweiz nach ihren nationalen Steuerrechtsvorschriften eine Quellensteuer in Höhe von 35% des Bruttobetrages ein. An die österreichische Bank wird somit nur der reduzierte Bruttobetrag von CHF 650 bzw. umgerechnet EUR 598,47 (Mittelkurs, 26.07.2016: 1,0861) überwiesen.

Ein österreichischer Privatanleger der seinen Wohnsitz oder gewöhnlichen Aufenthalt in Österreich hat, unterliegt grundsätzlich mit all seinen in- und ausländischen Einkommen (Welteinkommen) der Besteuerung in Österreich. Dies ist selbst dann der Fall, wenn die erzielten Einkünfte (z. B. eine Dividendenzahlung aus der Schweiz) bereits im Ausland einer Besteuerung unterzogen wurden.

Für das angeführte Beispiel bedeutet dies, dass neben der Schweiz auch Österreich einen Rechtsanspruch an der Besteuerung der Dividendenzahlung hat. Auch für den österreichischen Fiskus ist die Bemessungsgrundlage für den Abzug der Kapitalertragsteuer der Bruttodividendenbetrag von CHF 1.000 (umgerechnet in EUR). Demnach möchte das österreichische BMF davon 27,5% KESt also CHF 275 bzw. umgerechnet EUR 253,20 einbehalten. Das würde für den Anleger eine Nettodividende von nur mehr EUR 345,27 (!) anstelle der ursprünglichen Bruttodividende von CHF 1.000 bzw. EUR 920,73 bedeuten.

Eine klassische Doppelbesteuerung von ausländischen Einkünften − hiervor schützt das Doppelbesteuerungsabkommen zwischen Österreich und der Schweiz: 15% der 35%igen Schweizer Quellensteuer sind laut DBA mit der Schweiz auf die österreichische Kapitalertragsteuerschuld anzurechnen. Somit wird die österreichische Kapitalertragsteuer in Höhe von 27,5%, aufgrund der Anrechnung von 15%, auf tatsächliche 12,5% reduziert (AuslandsKestVO). Für den Anleger ergibt das nun eine magere Nettodividende von EUR 483,38. Denn der österreichische Privatanleger hat in Summe noch zu viel Steuern auf seinen Dividendenertrag bezahlt. Nämlich insgesamt 47,5% (!) anstelle der in Österreich üblichen 27,5% Kapitalertragsteuer. Was tun?

In diesem Fall kann sich der Anleger 20% der zu viel bezahlten ausländischen Quellensteuer von der Schweizer Finanzbehörde rückerstatten lassen. Zusammengerechnet zahlt der in Österreich steuerpflichtige Anleger somit nicht mehr an Kapitalertragsteuer, als wenn er sich an einer österreichischen Aktiengesellschaft beteiligt und daraus eine Dividendenzahlung erhält. Das (Höchst-)Maß aller Dinge sind folglich insgesamt die 27,5% an österreichischer Kapitalertragsteuer.

Das Beispiel macht es deutlich: Fordert man die 20% aus der Schweiz nicht zurück, so verringert sich die Rendite erheblich. In gezeigtem Fall wären das glatte CHF 200, die nicht dem Anleger, sondern dem eidgenössischen Fiskus zugutekommen würden.

Die Rückerstattung: Für den Fall, dass die im Ausland einbehaltene ausländische Quellensteuer höher ist, als der im jeweiligen Doppelbesteuerungsabkommen festgelegte Höchststeuersatz (üblicherweise 10% oder 15%), kann der Steuerpflichtige im Ausland eine Rückerstattung beantragen. Die dazu erforderlichen Formulare findet man auf der Homepage der obersten Finanzbehörde des jeweiligen Landes. Zusätzlich muss noch die unbeschränkte Steuerpflicht in Österreich durch das Finanzamt bestätigt werden. Manche Länder bestehen auf Beilage von Bestätigungen mit denen nachgewiesen wird, dass der Privatanleger zum Zeitpunkt der Dividendenausschüttung die Aktie tatsächlich besessen hat (dies ist beispielsweise in der Schweiz und auch in Deutschland erforderlich; für Deutschland belaufen sich die Kosten pro Aktienposition zwischen EUR 35 und EUR 40). Tatsächlich müssen einige Formulare beim Rückerstattungsantrag ausgefüllt und auch geforderte Bestätigungen beigebracht werden. Dieser Aufwand rentiert sich in den meisten Fällen erst bei einer zurückzufordernden Quellensteuer ab EUR 150 pro Land.

Die gängigsten Länder für die Rückerstattung von einbehaltener Quellensteuern bei Dividendenausschüttungen sind: Deutschland, Schweiz und Frankreich. Bei diesen Staaten erfolgt die Rückerstattung unter den genannten Voraussetzungen relativ zügig. Nach Einreichung benötigt der Staat zwischen 6 und 24 Monate für die Rücküberweisung der zu viel bezahlten Quellensteuern.

Und wie sieht es für den Privatanleger aus?

Der Anleger kann als Steuerpflichtiger den Antrag zur Rückerstattung problemlos selbst erledigen. Die für einzelne Länder notwendigen Bestätigungen der Lagerstelle, kann er von seiner Bank anfordern. Auch müssen die Rückerstattungen nicht einzeln pro Kalenderjahr erfolgen, sondern können gebündelt in den vorgeschriebenen Beantragungszeiträumen eingebracht werden: z. B. Frankreich 2 Jahre; Schweiz 3 Jahre und Deutschland 4 Jahre.

Für manche Länder stellt sich Rückerstattung jedoch als ein unüberwindbares bürokratisches Hindernis heraus, insbesondere in Frankreich und Italien. Hier kann die Einreichung nur über einen im Land ansässigen Intermediär erfolgen. Diese beiden Länder können daher nur über ein Rückerstattungsservice der österreichischen Depotbank adressiert werden.

Für den Privatanleger besteht darüber hinaus auch die Möglichkeit, die Rückforderung an seinen Steuerberater auszulagern. Zusätzlich zu den administrativen Kosten sind in diesem Fall noch jene des Fachexperten mit einzuberechnen. Bestenfalls ist der Privatanleger Kunde einer Bank, die dies für ihn erledigt. Dieses Service wird aber – weil aufwändig – in Österreich nur selten angeboten. Die Schoellerbank ist jedenfalls eines dieser wenigen Institute, die diese Dienstleisung für ihre Kunden anbietet.

Worauf ist bei der Auswahl von Wertpapieren zu achten?

Aus steuerlicher Sicht ist bei Einzeltitelinvestments (Aktien, Anleihen) die Höhe der ausländischen Quellensteuersätze ein nicht unwesentlicher Punkt. Denn dieser hat direkte Auswirkungen auf die persönliche Rendite nach Steuern.

Werden beispielsweise US-Aktien erworben, so ist die in den USA einbehaltene Quellensteuer für den österreichischen Privatanleger mit 15% genauso hoch wie der maximale Anrechnungsbetrag gemäß DBA. Das bedeutet für den Anleger, dass die Dividende auch ohne Rückerstattungsprozedere im Gesamten niemals höher besteuert werden wird als die in Österreich üblichen 27,5%. Dasselbe gilt auch im Bereich der Dividendenzahlungen für Länder wie z. B.: Großbritannien, Luxemburg, Niederlande, Honkong, Japan und Russland.

Dem gegenüber stehen Länder mit Rückerstattungssätzen von 25% (Tschechien), 20% (Finnland, Schweden, Schweiz und Portugal), 15% (Frankreich), 12% (Belgien, Dänemark), 11,375% (Deutschland) oder 11% (Italien). Falls die zu viel bezahlte ausländische Quellensteuer aus diesen Ländern nicht rückgefordert wird, kommen schlimmstenfalls − zu den üblichen 27,5% − noch steuerliche Aufschläge bis zu maximal 25% hinzu. Eine Gesamtsteuerbelastung von 52,5% wäre die Folge.

Wählt der Anleger hingegen einen Investmentfonds der in ausländische Aktien investiert, so gilt es zu beachten, dass bei öffentlich angebotenen Publikumsfonds eine Rückerstattung der angefallenen ausländischen Quellensteuer nicht möglich ist. Ausgenommen davon sind privat platzierte Spezialfonds deren Miteigentumsanteile von nur einem Anleger gehalten werden.

Fazit: Bei Investments im Ausland empfiehlt es sich jedenfalls auch die Ertragssituation nach Steuern, also die zu erwartende Nettorendite, in die Anlageentscheidung mit einfließen zu lassen. Bei dividendenstarken Aktientiteln sollten Länder mit hoher Quellensteuerbelastung besser über Einzeltitelpositionen. Steuerbelastungen sind natürlich kein alleiniger Entscheidungsfaktor für Investitionen, aber zu vernachlässigen sind sie dennoch nicht. Denn am Schluss zählt für jeden von uns, was in der Geldbörse nach Steuern und Spesen bleibt, kurz: Nettorendite vor Bruttoertrag!"

Dr. Elisabeth Günther, Steuer- und Stiftungsexpertin, Schoellerbank AG

Dr. Maria Turba-Dworak, Wealth Advisor, Schoellerbank AG

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

(1)https://www.bmf.gv.at/steuern/int-steuerrecht/oesterreichische-doppelbesteuerungsabkommen.html