Alternative Prämien 2.0: Diversifikation und Performance

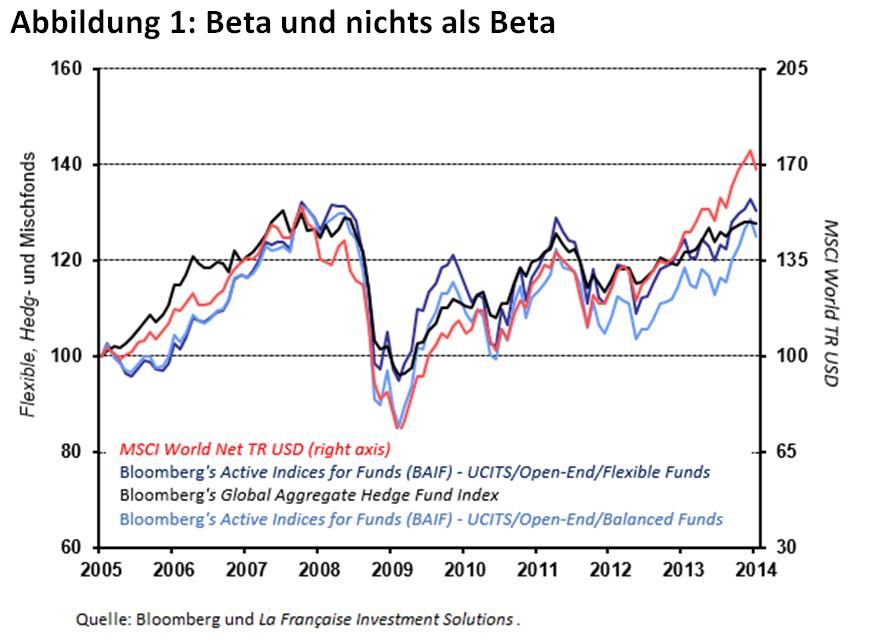

"Die globale Finanzkrise 2007/2008 hat unmissverständlich klar gemacht, dass die meisten Fonds dazu neigen, (i) bestenfalls (und unter günstigen Bedingungen) nur wenigen Risikofaktoren und (ii) schlimmstenfalls, insbesondere in Zeiten der Risikoaversion, nur einem einzigen Risikofaktor, dem Aktienmarktfaktor, ausgesetzt zu sein. Abbildung 1 zeigt, dass die Performance von Allocation-Fonds, ganz gleich, ob sie als „balanced“, „flexible“ oder gar „alternative“ eingestuft sind, historisch gesehen stark mit den Aktienmärkten korrelierte, wobei die Fonds jedoch Aktien nicht outperformenkonnten (auf risikoadjustierter Basis). Mit anderen Worten: Die Performance von Investmentfonds hängt (im Durchschnitt) stark vom Beta ab.

Dieses Phänomen ist im Research durch Ang, Goetzmann und Schaeffer (2009) umfassend dokumentiert. Ang et al. untersuchten die aktive Verwaltung anhand eines der größten Staatsfonds der Welt, des norwegischen Government Pension Fund Global („GPFG“). Ungeachtet der hochentwickelten Anlageninfrastruktur des GPFG sowie des hochqualifizierten Investmentteams stellte sich heraus, dass das Exposure gegenüber dem Aktienmarktfaktor, d. h. dem Aktienrisiko, für 70% der Portfoliorenditen verantwortlich war und die Hauptursache für den Verlust von 23,3% im Jahr 2008 war.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Dies erklärt die ab 2008 aufkommenden Risk-Parity-Lösungen, die versuchten, eine effektive Diversifikation des Aktienfaktors über eine gleichmäßig risikogewichtete Allokation in Aktien und Staatsanleihen zu „erzwingen“. Allerdings hat eine Risk-Parity-Allokation, die einer Kapitalallokation von 15% in Aktien und 85% in Anleihen entspricht, im heutigen Umfeld global niedriger Renditen an Attraktivität verloren.

Einige Verwalter sind erfolgreich: Was ist ihr Geheimnis?

Natürlich konnten gewisse Fonds sowie einige Verwalter ihre Benchmark(s) übertreffen. Die wissenschaftliche Auswertung der Elemente ihrer Renditen zeigt, dass diese Fonds neben dem Aktienmarktfaktor auch weiteren Faktoren ausgesetzt sind.

Diese „alternativen Faktoren“ wurden erstmals von dem Nobelpreisträger Eugene Fama und dem renommierten Forscher Kenneth French ermittelt, die beide Professoren an der University of Chicago Booth School of Business sind. Ihr „Fama-French-Dreifaktorenmodell“ unterscheidet für Aktienrenditen drei verschiedene Risikofaktoren: (i) das Aktienmarktrisiko, (ii) den Value-Faktor, der darin besteht, die, auf Grundlage der Bewertungskennzahlen, billigsten statt der teuersten Aktien zu kaufen, und (iii) den Größenfaktor, der besagt, Aktien mit der geringsten Kapitalisierung gegenüber Aktien mit der höchsten Kapitalisierung zu bevorzugen.

Smart Beta, aber immer noch Beta

Smart-Beta-Lösungen versuchen diese alternativen Faktoren auszunutzen, um marktneutrale Renditen mit einem Long-Only-Ansatz zu erzielen. Ein Smart-Beta-Fonds kauft beispielsweise mehr attraktive Aktien, um sein Anlageuniversum zu übertreffen. Dieser Ansatz bleibt jedoch im zugrunde liegenden Markt „long“ positioniert, und die Performance ist weiterhin vollständig an jene von Aktien gekoppelt.

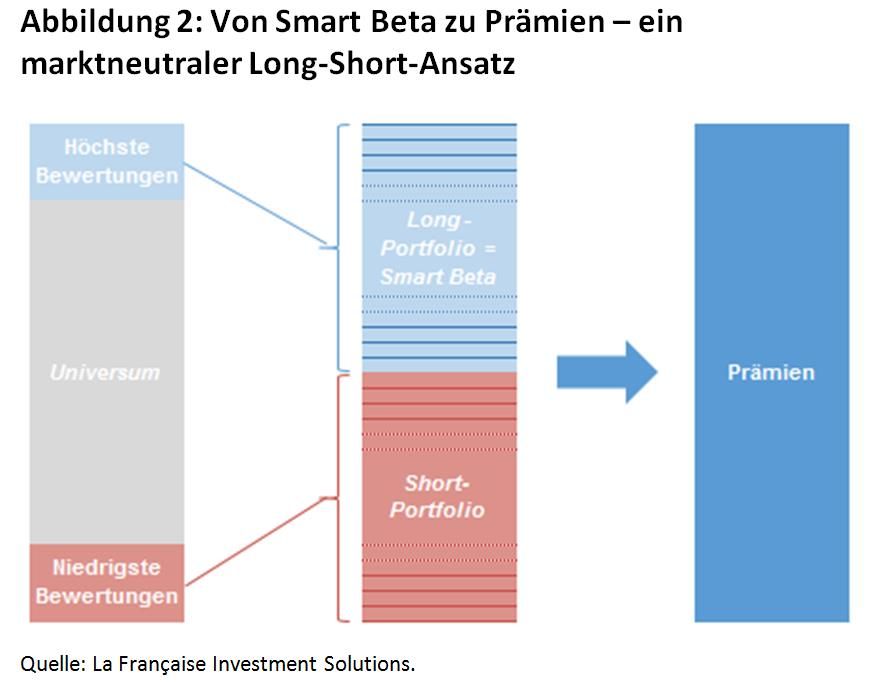

Ein Prämienansatz umfasst hingegen, wie in Abbildung 2 dargestellt, den gleichzeitigen Kauf der attraktivsten Aktien und den Verkauf der weniger attraktiven Aktien. Konzeptionsgemäß verfügt ein Prämienansatz über einen zusätzlichen Performancetreiber, der nicht nur die Long-Positionen eines typischen Smart-Beta-Ansatzes nutzt (Outperformance der attraktivsten Aktien), sondern auch die Short-Positionen in Verbindung mit der Underperformance der weniger attraktiven Aktien. Ein Prämienansatz neutralisiert damit effektiv das Beta-Exposure des Portfolios. Long- und Short-Engagement an den Märkten gleichen sich aus und sorgen für einen wirklich marktneutralen Ansatz.

Erweiterung der Definition von Risikoprämien

Der traditionelle Prämienansatz konzentriert sich auf die üblichen alternativen Faktoren (Value, Carry, Momentum usw.) innerhalb traditioneller Anlageklassen und insbesondere Aktien. Die Definition von Prämien lässt sich jedoch erweitern, so dass auch andere Faktoren und Anlageklassen, einschließlich implizite Vermögenswerte (z. B. Volatilität, Dividenden) und reine Arbitrage-Strategien (z. B. Repos undGeschäfte mit negativer Basis sowie Convertible-Arbitrage-Strategien) berücksichtigt werden.

Das breite Prämienuniversum lässt sich in zwei Arten von Prämien unterteilen, denen jeweils eine eigene strukturelle Logik zugrunde liegt. Risikoprämien umfassen Strategien, die Anleger für ein Exposure gegenüber einem zusätzlichen systemischen Risikofaktor (wirtschaftlich oder finanziell) vergüten, der durch Diversifikation nicht ausgeschaltet werden kann. Style-Prämien vergüten Anleger für die Fähigkeit, mit Barmitteln oder auf regulatorischem Wege Strategien umzusetzen, die von strukturellen Marktausrichtungen profitieren. Diese können psychologisch motiviert sein oder mit Anlagebeschränkungen und strukturellen Asset-Flüssen in Verbindung stehen.

Die Grundlagen der Prämienstrategien dürften fortbestehen. Rationale Anleger werden stets verlangen, dass sich zusätzliche systemische Risiken in der Rendite niederschlagen. In gleicher Weise sind Verhaltensweisen bei den meisten Marktteilnehmern so tief verankert, dass es rationalen Anlegern immer schwer fallen wird, diese vollständig zu arbitrieren. Schließlich lässt die Flut an Bestimmungen, denen die meisten Akteure an den Finanzmärkten unterliegen (das Baseler Abkommen für Banken, die Solvency-II-Richtlinien für Versicherungsgesellschaften, das OGAW-Rahmenwerk für bestimmte Vermögensverwalter usw.), für die Zukunft mehr statt weniger Regulierung und eine strengere statt einer lockereren Umsetzung erwarten. Dies sollte auch mehr Chancen generieren.

Prämien sind vielversprechende Portfolio-Bausteine

rämien existieren in allen Anlageklassen. Das Prinzip hinter jeder Prämie ist unterschiedlich und wird, wie bereits hervorgehoben, vermutlich fortbestehen. Da bestimmte Prämien von verschiedenen zugrunde liegenden Faktoren angetrieben werden, ergeben sich bestimmte Prämien zu unterschiedlichen Zeitpunkten. Ein diversifiziertes Portfolio verschiedener Prämien hat daher das Potenzial, im Laufe der Zeit eine hohe risikoadjustierte marktneutrale Performance zu erzielen.

Wir betonen allerdings, dass die Bezeichnung „Prämie“ als Analyserahmen zu verstehen ist und nicht als eigenständige Anlagestrategie. Insgesamt lässt sich festhalten, dass das Anlagekonzept „Prämien“ auf dem Papier zwar sehr attraktiv ist, es jedoch in der Praxis eine Vielzahl von Fallstricken gibt und die tatsächliche Performance deutlich von den historischen Simulationen abweichen kann. Die Robustheit jeder Prämienlösung hängt in erster Linie von den Entscheidungen des Investmentteams ab, das für deren Umsetzung verantwortlich ist. Ganz gleich ob man Anbieter (Portfoliomanager) oder Nutzer (Kunde oder Berater) ist: Es ist entscheidend, einen umfassenden und zukunftsorientierten Ansatz zu verfolgen.

Der Ansatz von LFIS – jenseits akademischer Prämien

Die Prämienstrategie von LFIS unterscheidet sich durch das von ihr kombinierte Spektrum an anlagefähigen Prämien. Unser Ansatz geht über „traditionelle“ alternative Prämien hinaus und vereint rund 30Strategien aus drei Bereichen:

1) Akademische Prämien: die gängigsten Prämien, einschließlich Value, Momentum, Carry, geringes Risiko/Qualität und Liquiditätsstrategien über das gesamte Spektrum der Anlageklassen, einschließlich Aktien, Anleihen, Währungen und Rohstoffe;

2) Implizite Prämien: auf Parameter wie Volatilität, Korrelation, Streuung und Dividendensowie erzeugt von Asymmetrien zwischen Risiko und Rendite sowie bestimmte Asset-Flüsse in Verbindung mit (i) bestimmtem Anlegerverhalten, (ii) Hedging durch Banken, Versicherungsgesellschaften usw. und (iii) aufsichtsrechtlichen Beschränkungen; und

3) Liquiditäts-/Carry-Prämien: Der Umfang der Barmittel und die Aufstellung von LFIS ermöglichen es, bestimmte liquide Vermögenswerte zu halten, was anderen Marktakteuren, oft aus aufsichtsrechtlichen Gründen, nicht mehr möglich ist.

Der Ansatz von LFIS – Sicherstellung einer effektiven Diversifikation

Eine diversifizierte Prämienstrategie ist nur der Anfang. Um eine optimale Diversifikation sicherzustellen, ist das Management der Korrelation entscheidend, insbesondere bei Abwärtsbewegungen. Der Allokations- und Risikomanagement-Ansatz von LFIS berücksichtigt Korrelationen auf jeder Ebene. Die Allokation wird mit Hilfe eines Equal-Risk-Contribution-Rahmens festgelegt, um Korrelation zu berücksichtigen, ohne diese im Vergleich zur Volatilität zu stark zu betonen. Das Risikomanagement ist umfassend und beinhaltet (i) Stresstests und Kontrollen des Drawdown auf Basis realer Marktereignisse und maßgeschneiderter Szenarien, (ii) Konzentrationsgrenzen auf allen Ebenen (pro Anlageklasse / Sektor / Underlying / Gegenpartei / Emittent) und (iii) formale „griechische“ Grenzen wie Delta, Gamma und Vega.

Der umfassende Ansatz von LFIS wird ermöglicht durch den Hintergrund unseres Portfoliomanagement-Teams, das über langjährige Erfahrung in den Bereichen Investmentbanking und quantitative Vermögensverwaltung verfügt. In Verbindung mit institutionellen Strukturen, zu denen eine große Zahl von ISDA-Verträgen sowie firmeneigene Tools zur Bewertungvon OTC-Instrumenten gehören, kann LFIS die Chancen und Verzerrungen an den Märkten sowie bei den Bewegungen nachvollziehen und ist somit in der Lage, sich daraus ergebende Chancen zu erkennen. Dieselbe Struktur ermöglicht es LFIS, Strategien zu verhandeln, einzuschätzen und umzusetzen sowie diese Stresstests auszusetzen und deren Risiken zu verwalten. Die Strategien können so von den sich ergebenden Prämien in reiner, marktneutraler Weise profitieren.

LFIS-Prämien 2.0

Das Ergebnis ist ein hoch diversifiziertes Multi-Asset-Portfolio von Risiko- und Style-Prämien, das weit über traditionelle alternative Beta-Ansätze hinausgeht. Unser Ansatz verbindet verschiedene Prämien, wobei einige auf Marktbewegungen angewiesen sind, andere hingegen auf Stabilität. Die Strategien können von allen Märkten (volatile Märkte, Trendmärkte, Märkte in einer festen Bandbreite) und zu verschiedenen Zeitpunkten profitieren. Darüber hinaus strebt unser Ansatz nach positivem Carry. Die Performance hängt nicht von gerichteten Marktbewegungen ab und es gibt kein strukturelles, gerichtetes Engagement in zugrunde liegenden Anlageklassen.

LFIS verwaltet über seine Prämienstrategien, einschließlich AIF- und OGAW-Fonds-Instrumente, gegenwärtig 700 Millionen USD an Vermögenswerten.

Für weitere Informationen wenden Sie sich bitte an [email protected]."

Luc Dumontier, Head of Factor Investing und Senior Portfolio Manager bei La Française Investment Solutions

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.