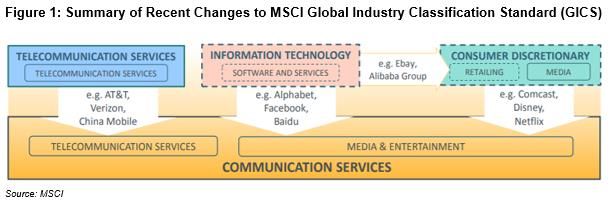

Von vielen Marktteilnehmern relativ unbemerkt hat die „Mutter aller Indizes“, MSCI, ihren GICS-Sektor-Definitionen im September 2018 ein nicht unbedeutendes Update unterzogen: Schnell zusammengefasst wurde der ehemalige „Telekommunikations-Sektor“ in „Kommunikations-Sektor“ umgetauft und um einige bedeutende Unternehmen ergänzt, die vormals von MSCI als „Information Technology“ oder „Consumer Discretionary“ definiert wurden. Es handelt sich dabei um vermeintlich geringfügige Anpassungen, die aufgrund der Größe einzelner neuklassifizierter Unternehmen aber durchaus ins Gewicht fallen. Wie nachfolgende Abbildung demonstriert, waren mit Facebook, Alphabet, Amazon und Netflix beispielsweise auch der Großteil der berüchtigten „FAANG“-Aktien von der Neuklassifizierung unmittelbar betroffen.

Am Beispiel des MSCI USA demonstriert TOBAM-Deputy CEO Christophe Roehri die direkten Auswirkungen der GICS-Neuklassifizierung: Der mit vormals nur 2% Volumenanteil unbedeutende (Tele)Kommunikations-Sektor ist mit einem Schlag auf 10% Volumenanteil aufgestiegen und somit zu einem der Top-5 Sektoren avanciert. Wie bereits oben dargestellt, erfolgte diese Entwicklung zulasten des „Information Technology“ und „Consumer Discretionary“.

MSCI nennt zunehmende Konvergenz als Hauptmotiv

Sektor-Diversifikationen kritisch hinterfragen

Die Neuklassifizierung stellt laut Roehri zwar eine der bedeutendsten GICS-Anpassungen seit Jahren dar, am effektiven Risiko-Exposure und der effektiven Zusammensetzung der bedeutendsten breiten, sektorübergreifenden MSCI Indizes entstehen daraus – mit Ausnahme vermeintlich diversifizierterer Sektor-Allokationen (mehr dazu weiter unten) – aber keine Änderungen. Lediglich Strategien mit konkreten Sektor-Limits – so auch die MSCI Minimum Volatility Indizes – sowie selbstverständlich auch reine Sektor-Indizes und darauf basierende ETFs sind von den Änderungen maßgeblich betroffen (Käufer eines MSCI IT Sektor ETFs erhalten nun beispielsweise kein Exposure mehr zu Facebook & Alphabet).

Kosmetisch hatte die Neuklassifizierung nach Einschätzungen von Roehri aber durchaus auch bei den Mainstream-MSCI-Indizes bereits gravierende Auswirkungen, die von Investoren kritisch hinterfragt werden sollten: „Betrachtet man nun die letzten Jahre bis zur Umsetzung der GICS-Reklassifizierung im September 2018, so zeigt sich, dass die Benchmark eine zunehmende Ausrichtung auf den IT-Sektor aufweist. Nach der Branchenreklassifizierung nimmt das Gewicht des IT-Sektors jedoch deutlich ab, was ein gedämpftes Bild der IT-Verzerrung des Benchmarks vermittelt, da einige sehr große Aktien wie Alphabet und Facebook aus dem Sektor ausgegliedert wurden.“

„Am Ende des Tages sollte Investoren aber bewusst sein, dass diese Reklassifizierung in keiner Weise die Tatsache ändert, dass Mainstream-Benchmarks immer noch im selben Ausmaß auf diese großen Titel ausgerichtet sind. Die Neuerung führt also nur zu einer kosmetisch besseren Diversifikation - die Umklassifizierung von Risiken sollte nicht mit der Umverteilung von Risiken verwechselt werden“, fasst es der Experte zusammen.

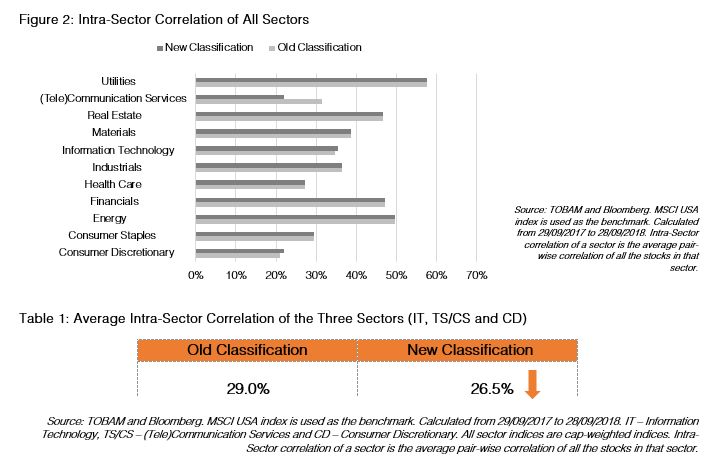

Reklassifizierungen aus statistischer Sicht nicht sinnvoll gewesen

Aus rein statistischer Sicht ist die GICS-Neuklassifizierung laut Berechnungen von TOBAM übrigens nicht gänzlich nachvollziehbar gewesen: „Wir konnten eine Verringerung der sektorinternen Korrelation feststellen, was zu dem Schluss führt, dass der neue Klassifizierungsstandard zu einer geringeren Homogenität der Sektoren im Vergleich zum alten Klassifizierungsstandard geführt hat“, erklärt Christophe Roehri.

Gleichzeitig haben sich nach Berechnungen von TOBAM auch die sektorübergreifenden Korrelationen durch die Neuklassifizierungen erhöht: „Es ist zu erkennen, dass die sektorübergreifende Korrelation unter der neuen Klassifikationsnorm deutlich zunimmt, was uns zu dem Schluss führt, dass die Sektoren nach dem neuen System im Vergleich zum alten System der Sektorklassifizierung weniger unabhängig sind. Der praktische Mehrwert der Reklassifizierung ist aus Investorensicht also durchaus in Frage zu stellen“, so der Diversifikationsexperte Roehri abschließend.

Weitere beliebte Meldungen: