Die Analyse aller auf der Plattform von Universal-Investment verwalteten Gelder bietet detaillierte Einblicke in die Anlageentscheidungen der Profis. Ein deutlicher Trend ist dabei die größere Vielfalt in den Portfolien, besonders durch Immobilienwerte und Alternative Assets. Insgesamt wuchs das in Spezialfonds verwaltete Volumen im zurückliegenden Jahr um neun Prozent von 268 auf 292 Milliarden Euro.

Abwarten bei Renten und Aktien

Die Volumina von Renten und Aktien blieben im vergangenen Jahr nahezu statisch. Nach einem langen Trend weg von festverzinslichen Papieren, erreichten Aktien im Frühjahr 2017 einen Höchststand von etwas über 32 Prozent der Gesamtanlagen. Ungefähr auf diesem niedrigen Niveau durchgängig – die Kurskurrektoren Ende des Jahres ließen die Aktienvolumina sogar leicht sinken: Von über 89 Milliarden Euro per Ende September ging ihr Anteil bis zum Jahreswechsel auf etwas über 85 Milliarden Euro und damit rund 29 Prozent aller Spezialfondsanlagen zurück.

Wenig Dynamik auch bei den Rentenanteilen: Seit Jahresbeginn 2018 liegen diese bei etwa 45 Prozent. Zwar ist das festverzinsliche Vermögen im zurückliegenden Jahr um rund neun Milliarden oder 7,5 Prozent gewachsen, diese Zahlen relativieren sich allerdings im Vergleich zu einem Wachstum der analysierten Gesamtanlagen von rund neun Prozent in diesem Zeitraum.

Interessant ist, dass im Rentensegment die Unternehmensanleihen an Beliebtheit verloren haben. Dafür wählten die Profis wieder mehr Staatsanleihen und Pfandbriefe. Hier macht sich bereits die geänderte Politik der EZB bemerkbar, die in den Vorjahren diesen kleinen Markt durch ihr Ankaufprogramm beherrschte. Ende 2016/ Anfang 2017 lag der Pfandbriefanteil mit rund sechs Prozent des Rentensegments auf seinen tiefsten Punkt. Per Ende 2018 hatte er schon wieder auf beinahe zwölf Prozent zugelegt.

Einige Anlegergruppen schichteten Teile ihrer Rentenanlagen unter anderem in Alternative Assets wie Private Debt und Infrastrukturfinanzierungen mit besseren Verzinsungen und ähnlichen Auszahlungsprofilen um. Daneben haben die gestiegenen Investments in Private Equity eine gewisse Stabilität gebracht und zahlen sich bereits im Ergebnis aus.

Bessere Risikostruktur durch Immobilien und Alternative Assets

Während institutionelle Investoren wie Versicherungen, Vermögensanlagegesellschaften und Asset-Manager bei den beiden traditionellen Anlageklassen eher abwarten, sind sie bei Immobilien und Alternative Assets um so aktiver. Damit begegnen sie der Herausforderung, passend zu ihren langfristigen Verbindlichkeiten wie Pensionszusagen oder Renten, Investments mit stabilen Erträgen zu finden.

Im Jahr 2018 waren etwa sechs Prozent oder 18 Milliarden Euro aller Spezialfonds auf der Plattform von Universal-Investment in Immobilien angelegt. Im Jahr 2017 waren es noch 4,85 Prozent und 2013 nur ein Prozent. Zusammen mit den circa 31 Milliarden Euro, die in Beteiligungs- oder Infrastrukturprojekten umgesetzt wurden, sind die Anlagen in Immobilien oder Real Assets seit Anfang 2012 von weniger als einem Prozent auf rund 17 Prozent per Ende Dezember 2018 gestiegen.

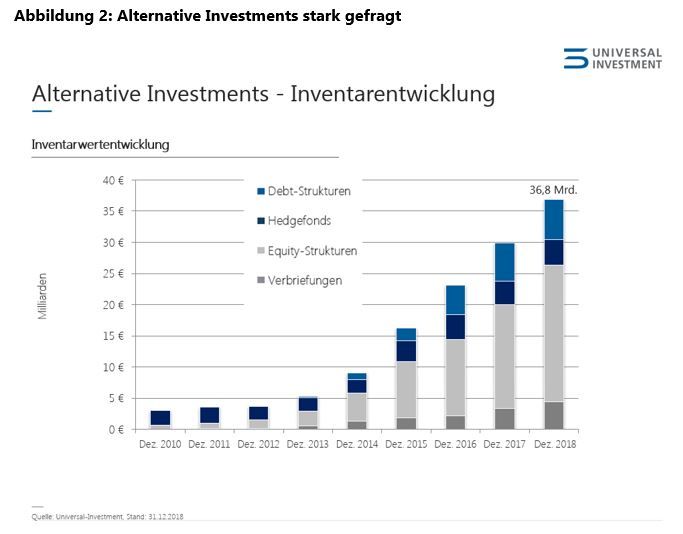

Um langfristig stabile Cashflows zu erzielen, wählen die Profis auch Alternative Assets. An die 37 Milliarden Euro oder circa dreizehn Prozent der Spezialfondsvolumina für alle Arten institutioneller Investoren waren Ende 2018 in dieser Assetklasse angelegt. Das bedeutet eine Steigerung von 23 Prozent oder nahe sieben Milliarden Euro im Jahr 2018. Mehr als die Hälfte davon machen mit fast 22 Milliarden Euro Eigenkapitalinstrumente, wie etwa Private Equity aus. Fremdkapital-Strukturen, wie Private Debt, kommen mit 6,5 Milliarden Euro auf 18 Prozent, jeweils ungefähr weitere 4 Milliarden oder zwölf Prozent sind in Hedgefonds und Verbriefungen angelegt.

Weiterhin solide Performance

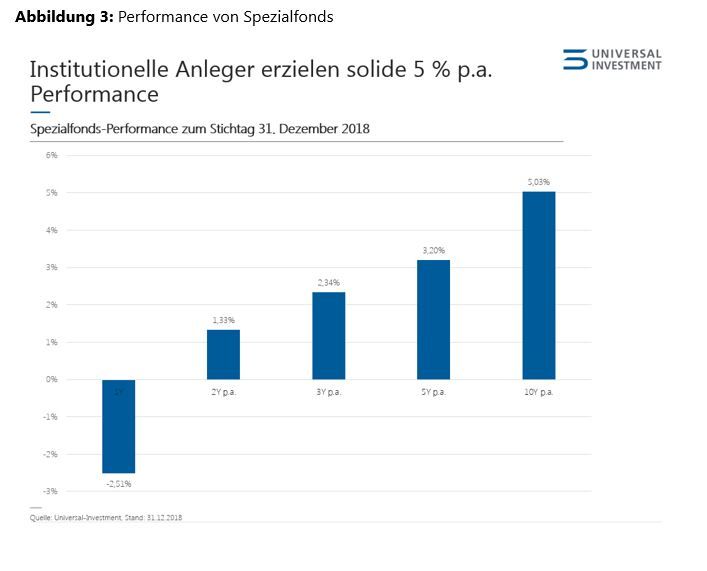

Die Marktturbulenzen im Herbst und Winter 2018 haben sich auch auf die Performance der professionell gemanagten Portfolien ausgewirkt: Die durchschnittliche Wertentwicklung drehte darum im Einjahresvergleich ins Minus. Auf zwei, drei, fünf und zehn Jahre gesehen, erzielten Spezialfonds jedoch solide Erträge. Trotz Marktunsicherheiten und Niedrigzinsen sind fünf Prozent jährliche Durchschnittsverzinsung in zehn Jahren ein Wert, der sich sehen lassen kann. Der Trend, durch alternative Anlagen mehr Balance ins Portfolio zu bringen, hat sich bewährt und wird sicherlich weitergehen.

Methodik und Relevanz

Die Auswertung erfasst alle Anlagen in Spezialfonds bei Universal-Investment für den Zeitraum von Januar 2012 bis zum 31. Dezember 2018 und wird regelmäßig aktualisiert. Das Gesamtvolumen der analysierten Assets under Administration betrug zum Jahresende 2018 rund 292 Milliarden Euro. Dieses Volumen entspricht rund 18 Prozent des gesamten vom BVI erfassten Spezialfondsvermögens in Höhe von 1.619 Milliarden Euro per Ende 2018.

Markus Neubauer, Geschäftsführer, Universal-Investment

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Weitere beliebte Meldungen: