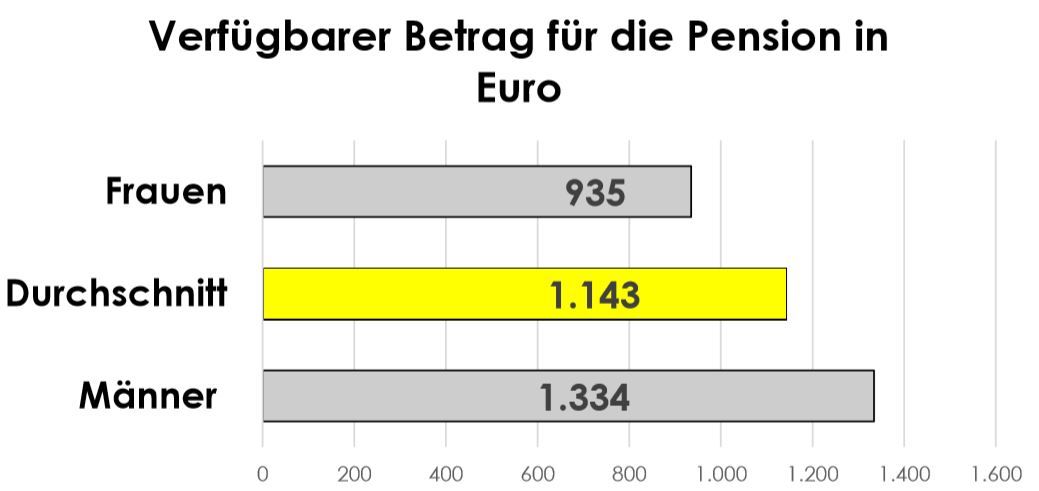

Allerdings können rund 65 Prozent überhaupt nicht einschätzen, welchen Betrag sie später in der Pension zur Verfügung haben werden. Jene Befragten, die dazu etwas sagen konnten, schätzten ihr Einkommen im Ruhestand im Schnitt auf monatlich EUR 1.143. Der Unterschied zwischen Männern und Frauen wird auch hierbei sehr deutlich: Während der verfügbare Betrag von Frauen auf EUR 935 geschätzt wurde, schätzen Männer diesen auf EUR 1.334 EUR.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Generationenvertrag bröckelt – Stärkung der zweiten Säule unabdingbar

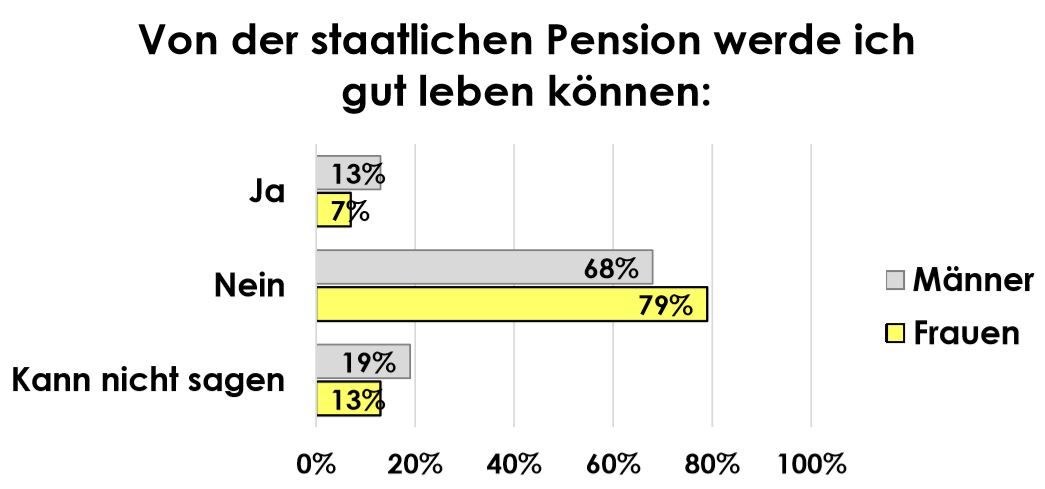

Laut subjektiver Einschätzung rechnen Österreicherinnen und Österreicher mit einer Pensionslücke von durchschnittlich je EUR 771 im Monat. Die jüngeren Befragten sind dabei deutlich pessimistischer. 18- bis 29-Jährige rechnen mit einer Pensionslücke von EUR 785. Die 30- bis 39-Jährigen schätzen diese gar auf EUR 904.

„Reformen für die Stärkung der zweiten und dritten Säule, also der betrieblichen und privaten Altersvorsorge, sind dringend notwendig. Aufgrund der demographischen Entwicklung und der damit einhergehenden Alterung der Gesellschaft bröckelt der fiktive Generationenvertrag, auf dem das staatliche Pensionssystem fußt, zusehends. Von einer Kultur der betrieblichen Altersvorsorge, wie sie etwa in der Schweiz oder den Niederlanden besteht, ist man in Österreich noch sehr weit entfernt. Hier gilt es ganz schnell umzudenken“, fordert Mag. Martin Sardelic, Vorstandsvorsitzender der Valida Holding AG.

Als wesentliche Maßnahme nennt Sardelic die steuerliche Förderung von Eigenbeiträgen, die Arbeitnehmerinnen und Arbeitnehmer auf ihr Pensionskassenkonto einzahlen. Sardelic: „Die Beiträge der Arbeitgeber sind von Lohnsteuer und Sozialversicherungspflicht befreit. 100 Prozent des Geldes, das Arbeitgeber für ihre Mitarbeiter einbezahlen, kommt auf deren Pensionskassenkonten. Dasselbe Prinzip sollte auch für die Eigenbeiträge der Arbeitnehmer gelten. Darüber hinaus können Prämienförderungen für Kleinverdiener angesichts der wachsenden Pensionslücke die spätere Altersarmut reduzieren oder vermeiden.“

Zufriedenheit mit betrieblicher Altersvorsorge hoch

Die Ergebnisse der Studie unterstreichen die Forderungen von Sardelic: Für 83 Prozent jener Arbeitnehmer, die bereits über eine betriebliche Altersvorsorge verfügen, ist es vorstellbar, höhere Eigenbeiträge zu bezahlen, wenn es eine staatliche Förderung dafür gibt. Für 38 Prozent der Befragten wäre ein Recht auf Gehaltsumwandlung ein Anreiz, um zusätzlich in die betriebliche Altersvorsorge einzubezahlen. „Diese Form der Gehaltsumwandlung sollte aber auch allen Arbeitnehmerinnen und Arbeitnehmern ermöglicht werden, die noch keinen Pensionskassenvertrag durch ihren Arbeitgeber haben“, ergänzt Sardelic.

72 Prozent der Befragten ist das 3-Säulen-Modell, auf dem die österreichische Pensionszukunft beruht, gar nicht bekannt. Nur 4 Prozent nehmen die zweite Säule als wichtigen Faktor für die eigene Pensionsvorsorge wahr. Hier ist noch einiges an Aufklärungsarbeit zu leisten. Die Spectra-Umfrage zeigt aber auch: 60 Prozent der Arbeitnehmerinnen und Arbeitnehmer sind mit ihrer betrieblichen Vorsorgelösung äußerst zufrieden. „Dies ist ein klarer Beweis, dass betriebliche Vorsorge – wie etwa eine Pensionskassenlösung für Mitarbeiter – hohen Zuspruch findet. Für Unternehmen bietet sie mitunter den Vorteil, sich damit als attraktiver Arbeitgeber positionieren zu können“, so Sardelic.

Abfertigung Neu als Instrument der Pensionsvorsorge

Dass auch die Abfertigung Neu für eine spätere Zusatzpension genützt werden kann, ist immerhin 56 Prozent aller Befragten bekannt. Fast jeder Vierte plant, dies auch zu tun. Sardelic abschließend: „Wir empfehlen allen Arbeitnehmerinnen und Arbeitnehmern ihr Guthaben aus der Abfertigung Neu bei Pensionsantritt in eine Pensionskasse zu übertragen, um daraus eine lebenslange steuerfreie Zusatzpension zu generieren. Vor allem für Erwerbstätige ohne Pensionskassenlösung bietet die Abfertigung Neu eine willkommene Möglichkeit, den Lebensstandard im späteren Ruhestand aufzubessern.“