Advertorial

Advertorial

Dirk Enderlein, CFA, Equity Portfolio Manager

Boris Kergall, CFA, Investment Director

Die zum Ausdruck gebrachten Ansichten sind diejenigen der Autoren zum Zeitpunkt der Verfassung dieses Dokuments. Andere Teams können andere Ansichten vertreten und andere Anlageentscheidungen treffen. Der Wert einer Anlage kann gegenüber dem Zeitpunkt der ursprünglichen Investition steigen oder sinken. Von externen Anbietern stammende Daten werden zwar als verlässlich erachtet, doch gibt es keine Garantie für ihre Richtigkeit. Nur für professionelle, institutionelle oder zugelassene Anleger.

Unsere Kunden in der Schweiz fragen uns oft, was Wellington auszeichnet. Am besten kann man uns wohl als "Expertenhaus" beschreiben, das über umfassende Research-Kapazitäten in praktisch allen Marktsegmenten verfügt: Aktien, festverzinsliche Wertpapiere, Privatanleihen und Hedgefonds. Unsere Thought-Leadership-Artikel vermitteln wichtige Erkenntnisse unserer Investment- und Research-Spezialisten und unterstreichen die wichtige Rolle, die unsere umfassende Sektor- und Branchenexpertise im Bottom-up-Investment-Research von Wellington spielt.

Der Vorteil einer lokalen Perspektive

Für Wellington ist die Vor-Ort-Präsenz in den wichtigsten Finanzzentren eine Grundvoraussetzung, um den lokalen Markt zu verstehen und maßgeschneiderte Lösungen anzubieten, die den spezifischen Bedürfnissen der lokalen Investoren entsprechen. So befindet sich in Zürich eine von 19 Niederlassungen, in denen die lokalen Anlage- und Beziehungsexperten von Wellington auf die Erkenntnisse unserer globalen Anlage- und Research-Plattformen zurückgreifen, um den Kunden eine breite Palette von Anlagelösungen in traditionellen und alternativen Anlageklassen anzubieten.

Im zweiten Teil unserer Serie über die Vorteile einer lokalen Perspektive zeigen wir, wie eine fundierte Branchenanalyse des europäischen Aktienmarktes dazu beitragen kann, verborgene Wertpotenziale durch aktive Long/Short-Investments aufzudecken – ein Ansatz, der unserer Ansicht nach angesichts der anhaltenden Volatilität und des strukturellen Wandels für Anleger immer interessanter werden könnte.

Angetrieben von der Deglobalisierung, höheren Zinsen und einer unterschiedlichen Fiskalpolitik in verschiedenen Ländern befindet sich der europäische Aktienmarkt inmitten eines Umfeldwechsels, der fundamentale Auswirkungen auf die meisten europäischen Unternehmen hat. In diesem Artikel erläutern Equity Portfolio Manager Dirk Enderlein und Investment Director Boris Kergall, warum sie in diesem Umfeld Chancen für researchorientierte Long/Short-Experten sehen.

Kernaussagen

- Die strukturellen Veränderungen, die sich auf die europäischen Aktienmärkte auswirken, bieten aktiven Long/Short-Investoren eine ergiebige Quelle potenzieller Renditen und Diversifikationsmöglichkeiten.

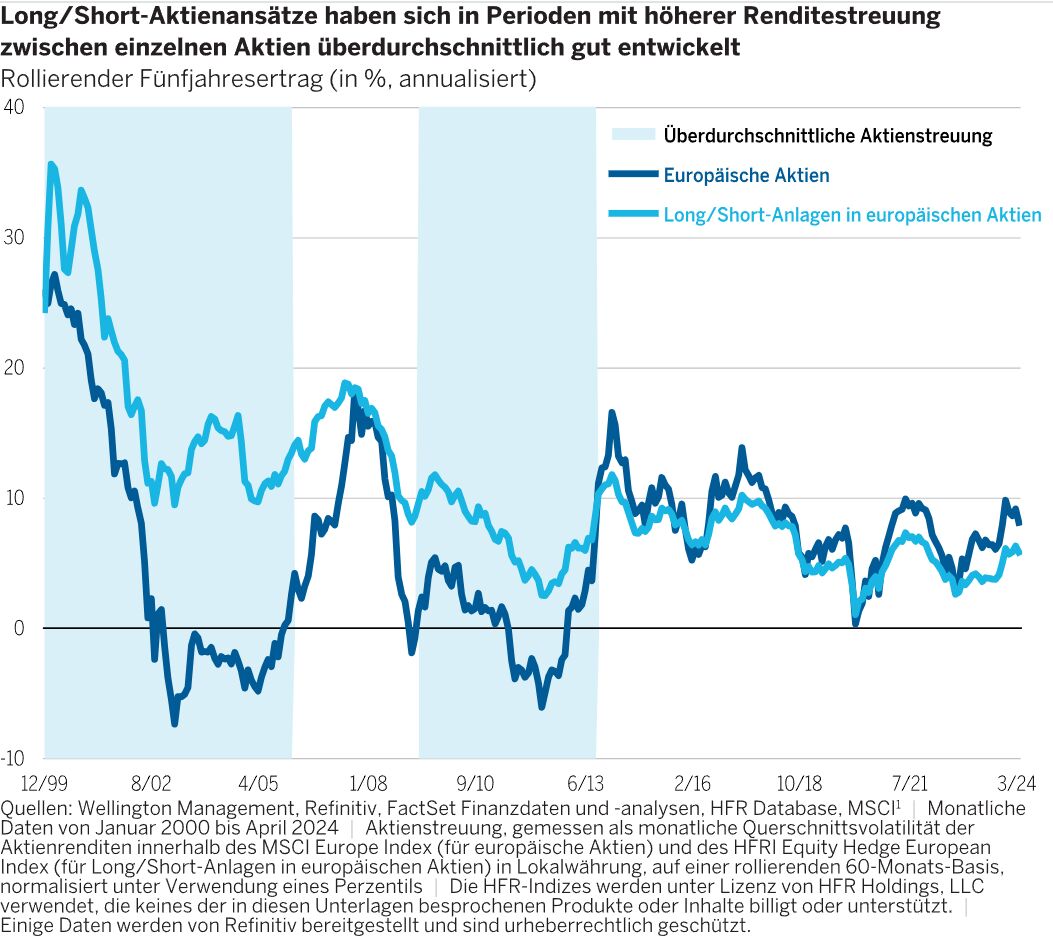

- Long/Short-Ansätze haben sich in früheren Perioden mit höherer Renditestreuung zwischen einzelnen Aktien überdurchschnittlich gut entwickelt. Sollten wir in eine ähnliche Phase eintreten, könnte dieser Investmentansatz dazu beitragen, die Gewinner und Verlierer des sich verändernden Konjunktur- und Marktumfelds zu identifizieren.

- Um die Herausforderungen und Chancen eines zunehmend heterogenen und vielfältigen europäischen Marktes zu verstehen, sind eingehende Analysen und Gespräche mit Unternehmen vor Ort unerlässlich.

Warum ist gerade jetzt ein guter Zeitpunkt für Long/Short-Anlagen in europäische Aktien?

Wir glauben, dass der europäische Aktienmarkt im nächsten Jahrzehnt aufgrund von drei strukturellen Veränderungen ganz anders aussehen wird als der, dessen Chancen viele Anleger im letzten Jahrzehnt übersehen haben:

- Deglobalisierung: Die Zunahme globaler Handelsbarrieren und geopolitischer Spannungen dürfte zu einer Umkehr des exportgetriebenen Wachstums und damit zu einer Streuung der Ergebnisse zwischen Ländern und Unternehmen führen.

- Höhere Zinssätze: Obwohl die Zentralbanken in diesem Jahr mit Zinssenkungen begonnen haben, werden die Zinsen wahrscheinlich noch für längere Zeit strukturell höher bleiben, und die Auswirkungen höherer Fremdkapitalkosten könnten ebenfalls zu großen Unterschieden zwischen Sektoren und Unternehmen führen.

- Fiskalpolitik: In einer so vielfältigen Region wie Europa, in der viele Länder mit unterschiedlichen politischen und wirtschaftlichen Problemen konfrontiert sind, wird die Fiskalpolitik zwangsläufig unterschiedlich ausfallen – ein weiterer entscheidender Faktor, der zu einer zunehmenden Streuung der Ergebnisse für verschiedene Unternehmen und Sektoren führen kann.

Wir gehen davon aus, dass sich in diesem Umfeld neue Marktführer im Aktienbereich durchsetzen werden und dass im Vergleich zu der klaren Marktrichtung, die wir seit 2008 erlebt haben, Potenzial für eine deutlich höhere Renditestreuung besteht.

In der Vergangenheit haben Long/Short-Ansätze in Phasen einer überdurchschnittlichen Streuung am Aktienmarkt eine Outperformance gezeigt (siehe Abbildung 1). Da viele strukturelle Marktveränderungen wieder auf eine stärkere Renditestreuung zwischen Einzeltiteln hindeuten, gehen wir davon aus, dass Long/Short-Ansätze mittelfristig das Potenzial haben, bessere Ergebnisse zu erzielen als Long-Only-Ansätze.

Abbildung 1

Worin unterscheidet sich Ihr Research-Ansatz in Europa?

Indem wir uns ausschließlich auf europäische Aktien konzentrieren, anstatt einen breiteren globalen Ansatz zu verfolgen, können wir die lokalen Märkte und Unternehmen durch einen intensiven direkten Dialog mit den Unternehmen vor Ort noch besser verstehen. In der Regel führen wir jährlich mehr als 500 Gespräche mit den Managementteams von Unternehmen, wodurch wir eine beträchtliche Menge an Informationen für unseren Bottom-Up-Titelauswahlprozess sammeln können.

Auf der Long-Seite suchen wir nach Unternehmen mit einem überzeugenden langfristigen, strukturellen und zyklusübergreifenden Wachstumspfad sowie einer starken Wettbewerbsposition, bei denen die Bewertungen jedoch keines dieser Elemente in den nächsten zwei bis fünf Jahren einpreisen – und wir finden in der aktuellen Investmentlandschaft eine Fülle entsprechender Möglichkeiten.

Ebenso gehen wir davon aus, dass viele Unternehmen in ganz Europa in den nächsten 12 bis 18 Monaten mit strukturellen Problemen zu kämpfen haben werden, bei denen ein unterdurchschnittliches Wachstum und ein sich verschlechterndes Wettbewerbsumfeld zu Bewertungen führen, die Raum für Kursverluste lassen – weshalb wir eine hohe Anzahl attraktiver Short-Möglichkeiten finden.

Wo investieren Sie in diesem sich wandelnden Anlageuniversum?

Die erhöhte Marktvolatilität und die zunehmende Streuung der Performance sind ein fruchtbarer Boden für Long/Short-Experten, die über die Größe und die Research-Kapazitäten verfügen, um eine vielfältige Mischung europäischer Aktien über Sektoren und Länder hinweg zu analysieren.

Neben zahlreichen idiosynkratischen Long/Short-Möglichkeiten – insbesondere bei Industrie-, Gesundheits- und Verbrauchertiteln – sehen wir einige überzeugende potenzielle Long- und Short-Anlagechancen bei ausgewählten Unternehmen, die mit dem Thema Energiewende in Verbindung stehen. Für Europa spielt die Energiewende eine große Rolle, nicht nur durch entsprechende Staatsausgaben, sondern auch als Standort vieler Unternehmen, die diese Wende ermöglichen.

Wir sind der Meinung, dass innerhalb dieses Themas eine Reihe europäischer Zementunternehmen von den strukturellen Bemühungen in ganz Europa und weltweit profitieren werden, die CO2-Emissionen im Bauprozess zu reduzieren. Darüber hinaus erwarten wir, dass die bevorstehenden regulatorischen Änderungen bei den CO2-Zertifikaten, die durch die Dekarbonisierungsbemühungen vorangetrieben werden, zu einer Zweiteilung der Branche zugunsten größerer Akteure führen und die Branchenkonsolidierung vorantreiben werden. Größere Anbieter werden die Dekarbonisierung wahrscheinlich schneller angehen, da sie bei einer Reihe von Initiativen wie der Nutzung alternativer Brennstoffe und der CO2-Abscheidung eine Vorreiterrolle einnehmen. Diese Dynamik sollte zu einer Verbesserung der Marktstruktur und der Preissetzungsmacht führen.

Einer der voraussichtlichen Nutznießer dieser Entwicklung (ein europäischer Baustoffhersteller) verfügt über eine der weltweit breitesten Produktpaletten an kohlenstoffarmen Zement- und Betonprodukten und war das erste Unternehmen seiner Branche, dessen Netto-Null-Emissionsziele für 2030 und 2050 von der „Science Based Targets“-Initiative validiert wurden. Dieses Unternehmen verfügt über einen soliden strukturellen Wachstumstreiber, da die Nachfrage nach seinen Lösungen zur Dekarbonisierung von Gebäuden im Zuge der Energiewende weiter steigen dürfte, sowie über eine starke Wettbewerbsposition und eine attraktive Bewertung.

Auf der Short-Seite haben wir Unternehmen im gleichen Sektor identifiziert, die unserer Meinung nach auf nicht nachhaltigen Geschäftsmodellen basieren, die in einem Umfeld höherer Zinsen Finanzierungsschwierigkeiten haben könnten oder deren Geschäft aufgrund des in den Sektor geflossenen Kapitals überbewertet ist. Ein europäisches Unternehmen, das Spezialchemikalien für die Bauindustrie herstellt, könnte ein gutes Beispiel für letztere Gruppe sein. Obwohl das Unternehmen Stärken in den Bereichen Produktinnovation und Vertrieb aufweist, ist die hohe Bewertung unseres Erachtens nicht gerechtfertigt, insbesondere vor dem Hintergrund des zunehmenden Wettbewerbs in der Bauchemie.

Abschließende Überlegungen

Große Umfeldveränderungen, wie wir sie heute erleben, treten in der Regel nur alle 10 bis 15 Jahre auf – zuletzt die globale Finanzkrise 2008 und davor die Dotcom-Blase 2000 – und verändern das Spektrum der Anlagemöglichkeiten grundlegend. Unserer Einschätzung nach wird die erhebliche Streuung, die das derzeitige neue Umfeld zwischen den Gewinnern und Verlierern an den europäischen Aktienmärkten schafft, erfahrenen, researchorientierten Long/Short-Experten in den kommenden Jahren attraktive Möglichkeiten im Hinblick auf Renditepotenzial und Portfoliodiversifizierung bieten.

Um mehr über die Anleihenlösungen von Wellington Management zu erfahren, besuchen Sie bitte die entsprechende Webseite.

1 Die MSCI-Informationen dürfen nur für interne Zwecke genutzt, nicht in irgendeiner Form vervielfältigt oder verbreitet und nicht als Grundlage für oder Bestandteil von Finanzinstrumenten oder Produkten oder Indizes verwendet werden. Keine der MSCI-Informationen ist als Anlageberatung oder Empfehlung für (oder gegen) eine Anlageentscheidung jeglicher Art gedacht und darf nicht als solche herangezogen werden. Historische Daten und Analysen sollten nicht als Hinweis oder Garantie für Analysen der zukünftigen Performance, Prognosen oder Vorhersagen angesehen werden. Die MSCI-Informationen werden ohne Mängelgewähr zur Verfügung gestellt, und der Nutzer dieser Informationen übernimmt das gesamte Risiko, das mit der Nutzung dieser Informationen verbunden ist. MSCI, alle ihre verbundenen Unternehmen und alle anderen Personen, die an der Zusammenstellung, Berechnung oder Erstellung von MSCI-Informationen beteiligt sind oder damit in Zusammenhang stehen (zusammen die „MSCI-Parteien“), lehnen ausdrücklich jegliche Gewährleistung (einschließlich, aber nicht beschränkt auf die Gewährleistung der Originalität, Richtigkeit, Vollständigkeit, Aktualität, Nichtverletzung von Rechten Dritter, Marktgängigkeit und Eignung für einen bestimmten Zweck) in Bezug auf diese Informationen ab. Ohne Einschränkung des Vorstehenden haftet eine MSCI-Partei in keinem Fall für direkte, indirekte, besondere, beiläufig entstandene, strafrechtliche, Folgeschäden (einschließlich, aber nicht beschränkt auf entgangenen Gewinn) oder sonstige Schäden. (www.msci.com)

Informationen über die folgenden Risiken entnehmen Sie bitte der Seite "Anlagerisiken“:

- Risiken in Bezug auf alternative Investments

- Kapitalrisiko

- Derivaterisiko

- Managerrisiko

- Leerverkäufe

© Copyright 2024 Wellington Management Europe GmbH. Alle Rechte vorbehalten. WELLINGTON MANAGEMENT FUNDS ® ist eine eingetragene Dienstleistungsmarke der Wellington Group Holdings LLP.

Wellington Management Switzerland GmbH. Eingetragen im Handelsregister des Kantons Zürich unter der Nummer CH-020.4.050.857-7.

Nur zur Verwendung durch professionelle Investoren und Finanzintermediäre. Dieser Inhalt ist nicht für Privatanleger geeignet.

In der Schweiz sind die Verkaufsunterlagen des Fonds sind beim lokalen Vertreter und bei der Zahlstelle, BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zürich, Schweiz, erhältlich. Die Prospekte sind in den Sprachen Englisch, Französisch und Schweizer Französisch verfügbar.