Die Sorge ist aufgekommen, dass es an Märkten, die auf immer neue Höchststände klettern, irgendwann zu einer Korrektur kommen kann, wenn das Bewertungsniveau zu hoch wird. In den ersten Monaten dieses Jahres gingen die Aktienkurse weltweit auf Talfahrt, ehe sich der Bullmarket fortsetzte, der mittlerweile 10 Jahre dauert.

Die Anleger brauchen sich keine Sorgen zu machen, solange die Gewinn-Komponente des Kurs-Gewinn-Verhältnisses (KGV), die allen Aktienmarktbewertungen zugrunde liegt, stark bleibt, meint Jeroen Blokland, Senior-Portfoliomanager bei Robeco Investment Solutions.

„In den letzten Monaten und sogar Jahren wurde viel über die Bewertungen von Aktien gesprochen, vor allem über das KGV von US-Aktien”, stellt Blokland fest. „Und auch wenn die US-Aktienmärkte sicher nicht billig sind, hat es bisweilen den Anschein, dass die Anleger der Kurs-Komponente des KGV zu viel Bedeutung beimessen, obwohl die Entwicklung an den Märkten tatsächlich durch die Gewinn-Komponente bestimmt wird.“

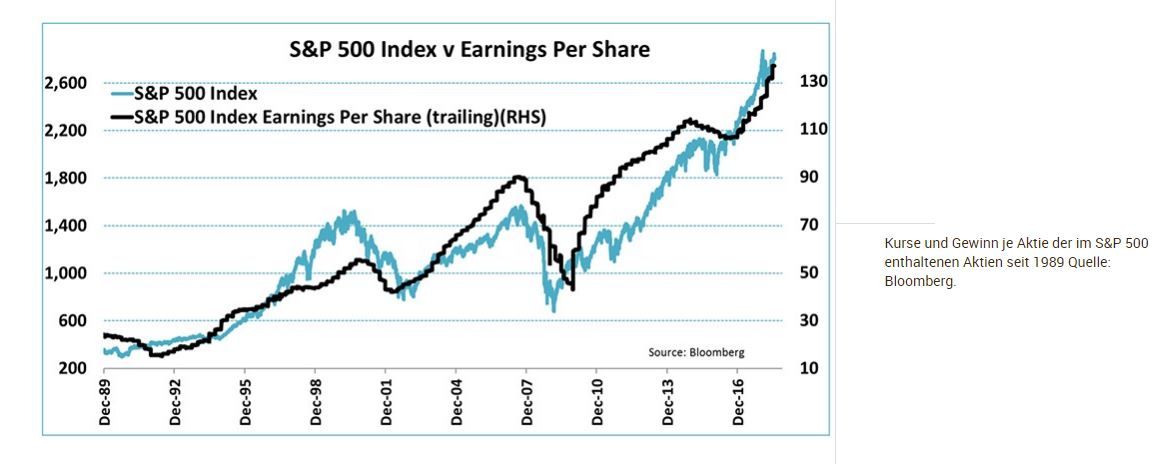

„Die Aktienkurse und die Gewinne je Aktie bewegen sich häufig zusammen, auch wenn sich ihr relatives Tempo von Zeit zu Zeit ändert. Zum Beispiel sind die Gewinne der S&P 500-Unternehmen in den letzten 12 Monaten um ca. 20 % gestiegen, und es wird erwartet, dass sie in den nächsten 12 Monaten noch schneller zunehmen. Das bedeutet, dass die Gewinne dieser Unternehmen zumindest bis auf weiteres rascher steigen als ihre Aktienkurse. Und das ist genau der Grund, warum die Besorgnis über hohe Bewertungen wieder deutlich abgenommen hat.“

Hohe Gewinne drücken das Bewertungsniveau

Eine andere Betrachtungsweise ist laut Blokland, die KGVs mit ihrem langfristigen Durchschnittswert zu vergleichen, wie in unten stehender Grafik dargestellt. In den ersten Monaten dieses Jahres erreichte das KGV für den S&P 500 einen Höchstwert von 23,3, ist aber seitdem um 11 % auf 20,8 gefallen.

„Da der S&P 500 Index in letzter Zeit mehrere neue Höchststände erreicht hat, ist der deutliche Rückgang der Bewertungen rasch zunehmenden Gewinnen und nicht niedrigeren Aktienkursen zuzuschreiben“, sagt Blokland. „Außerdem liegt das KGV aktuell ‚nur’ um 7 % über dem langfristigen Durchschnittswert der letzten 30 Jahre. Deshalb wird das Bewertungsniveau attraktiver, wenn die Gewinne stärker steigen als die Aktienkurse – auch wenn neue Allzeithochs erreicht werden.“

Vergleich mit anderen Aktienmärkten

Das ist auch außerhalb der USA zu beobachten, sagt Blokland. „In Europa zeigt sich noch deutlicher als an den US-Aktienmärkten, wie wichtig die Gewinne sind. In den letzten beiden Jahren sind die Gewinne der im MSCI Europe enthaltenen Unternehmen um eindrucksvolle 88 % gestiegen. Die Aktienkurse haben dagegen ‚nur’ 17 % zugelegt. Zum Vergleich: In den USA sind die Aktienkurse in den letzten zwei Jahren um 40 % gestiegen – mehr als doppelt so viel wie europäische Dividendentitel.“

„Die Kombination aus dem sehr eindrucksvollen Gewinnwachstum und der eher bescheidenen Performance europäischer Aktien hat zu einem strukturellen Bewertungsrückgang geführt. Seit September 2016 ist das durchschnittliche KGV im MSCI Europe von knapp 29 auf nur noch 17 und damit um 40 % gefallen. Außerdem sind Aktien aus der Eurozone verglichen mit ihrem langfristigen Durchschnittswert inzwischen 15 % günstiger.“

„Die Bewertung allein ist kein besonders nützlicher Maßstab, um Entscheidungen zur taktischen Asset Allocation zu treffen“

„Das europäische Beispiel macht auch deutlich, dass die Bewertung alleine kein besonders nützlicher Maßstab ist, um Entscheidungen zur taktischen Asset Allocation zu treffen. Die europäischen Aktienmärkte sind in den letzten Jahren durch eine nicht abreißende Serie von politischen Risiken gebremst worden. Die strukturelle Zunahme politischer Risiken veranlasst Anleger häufig, eine höhere Risikoprämie zu verlangen, was zu niedrigeren Bewertungen führt. Das ändert jedoch nichts daran, dass der steile Anstieg der Gewinne europäischer Unternehmen ein wichtiger Bestimmungsfaktor für das Bewertungsniveau an Europas Aktienmärkten war und ist.“

Blokland sieht an den Börsen der Schwellenländer eine ähnliche Entwicklung: „Auch diese sind durch politische und wirtschaftliche Ereignisse in Mitleidenschaft gezogen worden, weshalb das Gewinnwachstum und die Aktienmarktperformance denen in anderen Regionen hinterherhinken.“

„Abgesehen davon ist das Bild in den Schwellenländern mit dem in den USA und Europa vergleichbar. Die Gewinne steigen schneller als die Aktienkurse, sodass die Bewertungen heute niedriger sind als vor ein paar Jahren. Das Bewertungsniveau an den Aktienmärkten der Schwellenländer liegt ungefähr 5 % unter dem langfristigen Durchschnittswert, während es vor zwei Jahren noch deutlich darüber lag.“

Fokussierung auf die Gewinne, nicht die Aktienkurse

Blokland hält es deshalb für wichtig, dass Anleger auf die Gewinn-Komponente und auf die Kurs-Komponente des KGV achten. „Bei der Beurteilung traditioneller Bewertungsmaßstäbe neigen Anleger dazu, sich zu sehr auf die Kurs-Komponente zu konzentrieren“, sagt Blokland. „Das gilt vor allem dann, wenn die Aktienmärkte – wie es derzeit in den USA der Fall ist – neue Allzeithochs erklimmen und die Angst vor überteuerten Aktienmärkten anschließend exponentiell zunimmt.“

„Die Macht der Gewinne sollte nicht unterschätzt werden. Zurzeit ist das Weltwirtschaftswachstum solide, die Zinssätze bewegen sich weiter auf historisch niedrigem Niveau, und das Lohn- und Gehaltswachstum ist bestenfalls verhalten. Zusammen führen diese Faktoren gegenwärtig zu sehr starkem Gewinnwachstum, was auch in absehbarer Zukunft so bleiben wird. Auch wenn die Bewertung selten alleine größere Marktkorrekturen auslöst, sollten fallende Bewertungen immer als etwas Positives für die Aktienmärkte angesehen werden.“