Das durch Anleihen der Europäischen Kommission unterlegte 750-Milliarden-Euro-Hilfspaket zur Unterstützung der durch Lockdown-Maßnahmen schwer getroffenen Volkswirtschaften könnte eine stärkere fiskalische Integration mit sich bringen, meinen die Experten von Robeco.

Das größte Potenzial für ein Wiedererstarken des Euros besteht wegen der jenseits des Atlantiks schwächeren Konjunkturaussichten gegenüber dem US-Dollar. Dies hat das Multi-Asset-Team veranlasst, gegenüber der US-Währung Long-Positionen in Euro aufzubauen.

„Geeint durch einen gemeinsamen ‚Feind‘, bündelt Europa seine Kräfte, um sich von den Folgen der Corona-Krise zu erholen“, sagt Stratege Peter van der Welle. „Damit hat Europa vermutlich einen Katalysator aktiviert, der in der gemeinsamen Währung enthaltenes Wertpotenzial freisetzen könnte: die Aussicht auf fiskalische Integration.“

Zeichen neuer Stärke

„Am 18. Mai bewies die deutsch-französische Achse mit dem Vorschlag, ein ‚Next Generation EU‘ betiteltes 750-Milliarden-Euro-Hilfspaket zu schnüren, neue Stärke. Ein wesentliches Element ist, dass die Europäische Kommission zur Finanzierung des Pakets von den EU-Ländern garantierte Anleihen begeben wird.“

„EU-Ländern, die ansonsten für ihre niedriger gerateten Staatsanleihen höhere Renditen als für EU-Anleihen mit AAA-Rating bieten müssten, bringt dies nicht unerhebliche Ersparnisse. Auch wenn es keine echte Vergemeinschaftung von Schulden geben wird, ist dies dennoch ein viel versprechender Schritt in Richtung fiskalischer Integration in der EU, der rückblickend vielleicht als historisch angesehen wird.“

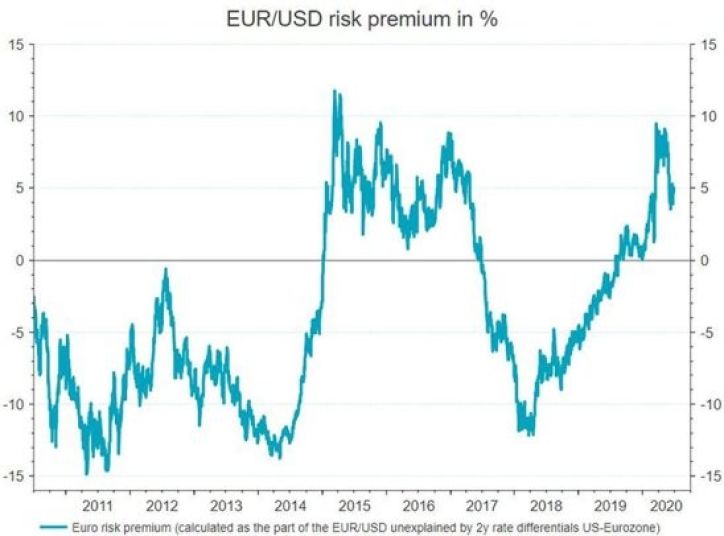

„Die Ankündigung des neuen Hilfsfonds treibt anscheinend wie ein Katalysator die jüngste Aufwertung des Euros voran. Sie fiel mit einem Wendepunkt der Risikoprämie im EUR-/USD-Wechselkurs zusammen, und Marktteilnehmer fordern inzwischen für ihre Euro-Währungspositionen eine niedrigere Risikoprämie.“

Überschießen der Prämie

Die Euro-Risikoprämie ist definiert als der Teil des EUR-/USD-Wechselkurses, der nicht durch den Zinsabstand zwischen den USA und der Eurozone im Zweijahresbereich zu erklären ist (s. Grafik). „Die Euro-Risikoprämie kann erheblichen Schwankungen unterliegen, die das durch die Fundamentaldaten gerechtfertigte Niveau im Lauf der Zeit oft über- oder unterschreiten“, sagt van der Welle.  Die Euro-Risikoprämie ist der nicht durch Zinsabstände zu erklärende Teil des Wechselkurses. Quelle: Refinitiv Datastream, Robeco.

Die Euro-Risikoprämie ist der nicht durch Zinsabstände zu erklärende Teil des Wechselkurses. Quelle: Refinitiv Datastream, Robeco.

„„Unserer Ansicht nach hatten wir Ende März auf Basis des Zinsabstands im Zweijahresbereich eine um ca. 10 % überhöhte Euro-Risikoprämie. Es fehlte lediglich ein Katalysator, um dieses Wertpotenzial freizusetzen. Angesichts der Fortschritte in den Verhandlungen über das Hilfspaket könnten wir kurz vor einem weiteren bedeutenden Wendepunkt für die Euro-Risikoprämie stehen.“

„Auch wenn die Beratungen zwischen den EU-Ländern weitergehen, spricht sehr viel dafür, dass sich Europa endlich zusammenraufen könnte, was nach einer niedrigeren Risikoprämie auf Euro-Währungspositionen verlangt.

Europa versus USA

Die USA stehen bei der Überwindung der Coronavirus-Pandemie vor größeren Schwierigkeiten als Europa – nach Auffassung von Jeroen Blokland, Senior-Portfoliomanager und Head of Multi-Asset, ein gutes Vorzeichen für eine Aufwertung des Euros gegenüber dem Dollar.

„Die USA sind zum Epizentrum der Pandemie unter den Industrieländern geworden, während es in Europa weniger Arbeitslosigkeit und eine bessere Arbeitsplatzsicherung gibt. Außerdem liegt Deutschland in Bezug auf wichtige Handelsverbindungen zu China ein paar Monate vor den USA,“ so Blokland weiter.

„Wenn sich das produzierende Gewerbe in der Eurozone stärker präsentierte als in der übrigen Welt, ging dies in der Vergangenheit mit einem höheren gewichteten Außenwert des Euros einher.“

Aufbau von Long-Positionen in EUR/USD

„Unsere positive Einschätzung zum Euro haben wir durch Aufbau von Long-Positionen gegenüber dem US-Dollar umgesetzt. Eine sinkende Risikoprämie wird nach unserer Überzeugung zu einer Aufwertung des Euros gegenüber den meisten Währungen führen, vor allem gegenüber dem US-Dollar.“

„Der traditionelle Treiber eines starken US-Dollars, nämlich der Renditeabstand zwischen zweijährigen US-Staatsanleihen und Bundesanleihen, ist deutlich zurückgegangen. In der Vergangenheit konnten EUR-/USD-Wechselkursänderungen weitgehend durch diesen Renditeabstand erklärt werden.“

Relative Attraktivität

„In den letzten ca. 18 Monaten ist dieser Abstand aber von einem historisch hohen Wert von 3,50 % auf unter 0,90 % zusammengeschmolzen. Das heißt, der US-Dollar hat im Vergleich zum Euro an relativer Attraktivität verloren.“

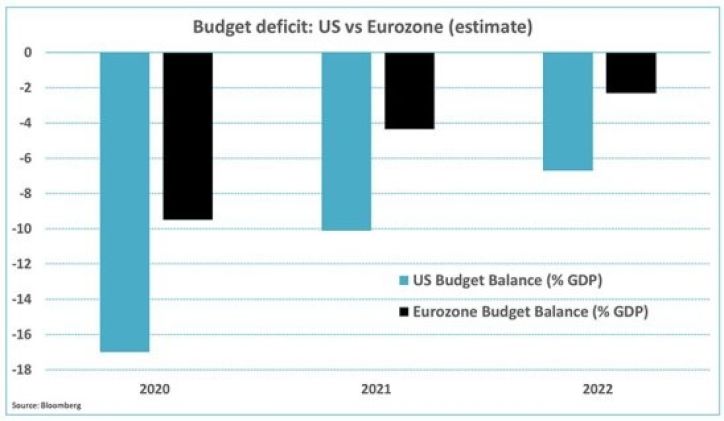

Ein weiterer Grund für eine mögliche Dollar-Schwäche ist der US-Staatshaushalt. „Den neuesten Prognosen zufolge werden die USA in den nächsten Jahren ein wesentlich größeres Haushaltsdefizit haben als die Eurozone (s. Grafik)“, betont Blokland.

Wegen ihrer eigenen Konjunkturmaßnahmen haben die USA jetzt ein viel größeres Haushaltsdefizit als die EU. Quelle: Bloomberg.

Wegen ihrer eigenen Konjunkturmaßnahmen haben die USA jetzt ein viel größeres Haushaltsdefizit als die EU. Quelle: Bloomberg.

Man beachte das „doppelte Defizit“

„Außerdem könnte das zweite große Ungleichgewicht in der US-Wirtschaft, das Außenhandelsdefizit, den Dollar weiter schwächen, wenn Anleger ihren Blick wieder aus das ‚doppelte Defizit‘ richten.“

Zu einer Dollar-Schwäche käme es schließlich auch, wenn eine weitergehende fiskalische Integration in der Eurozone zur Schaffung so genannter Eurobonds führt. „Da diese Anleihen durch die gesamte Eurozone garantiert würden, wäre ihre Rendite wahrscheinlich höher als die deutscher Bundesanleihen, was den Renditeabstand gegenüber den USA weiter verringern würde“, so Blokland.

„Im Falle einer Ausgabe von Eurobonds wäre eine Diversifizierung von Kapitalströmen über risikoarme Vermögenswerte möglich, wodurch der EUR-/USD-Wechselkurs gestützt würde.“

>>> Zum vollständigen Monatsausblick gelangen Sie hier