Nach seiner Ansicht ermöglichen zugelassene Impfstoffe der Welt die Rückkehr zur Normalität. Dies dürfte stärker zyklischen und von den Lockdowns betroffene Unternehmen begünstigen, deren Aktien während der Pandemie bislang in Mitleidenschaft gezogen wurden.

Value-Aktien sind Titel, deren Notierungen das mutmaßliche Potential des jeweiligen Unternehmens nicht angemessen widerspiegeln, sodass Kursspielraum nach oben besteht. Value-Anlagen haben seit mehr als zehn Jahren schlechter abgeschnitten als Growth-Investments, die wachstumsstarke Branchen wie zum Beispiel Technologie favorisieren.

„Im November kam es zu starken Bewegungen am Aktienmarkt, als die Bekanntgabe mehrerer Impfstoffe gegen das Coronavirus mit hoher Wirksamkeit den Schlüssel zur Beendigung der Pandemie lieferte, die die stärkste Rezession seit den 1930er Jahren ausgelöst hat”, sagt Van der Welle, Strategieexperte im Multi-Asset-Team von Robeco.

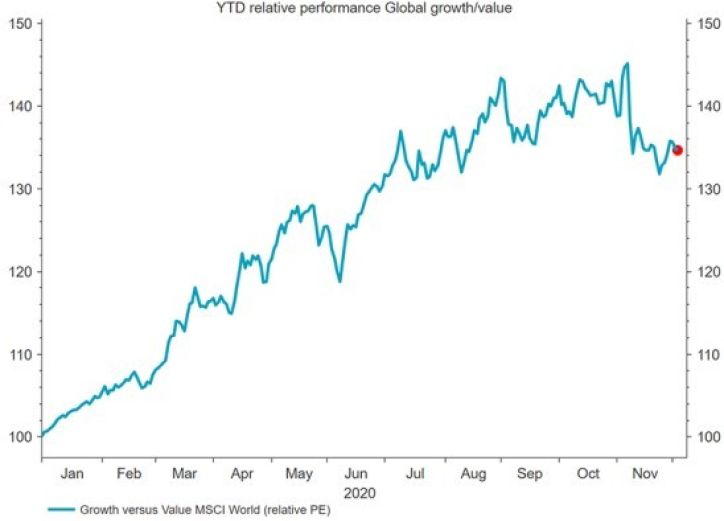

Wertentwicklung von Growth-Aktien vs. Value-Titeln im laufenden Jahr. Quelle: Refinitiv Datastream, Robeco

Wertentwicklung von Growth-Aktien vs. Value-Titeln im laufenden Jahr. Quelle: Refinitiv Datastream, Robeco

„Die Börsenindizes kletterten auf neue Hochs, als es in den letzten Wochen zu den historisch größten Zuflüssen in die Aktienmärkte kam. Im November erzielten Value-Aktien eine solide Outperformance gegenüber Growth-Titeln von fast 5%-Punkten Nachdem Value-Aktien während der Erholungsbewegung seit März zurückgeblieben waren, sind sie seit Bekanntgabe der Impfstoffnachrichten im November neu bewertet worden.“

„Diese Aufholbewegung hat die Frage aufgeworfen, ob nun endlich die seit langem erwartete Rotation von Growth zu Value begonnen hat. Eine Antwort steht allerdings noch aus. Im November gewannen Value-Aktien im Schnitt 15 % an Wert, doch auch die Kurse von Technologieaktien stiegen mit einem Zuwachs von durchschnittlich 10,9 % beträchtlich.“

„Wir glauben dennoch, dass die Ankündigung mehrerer wirksamer Impfstoffe und die Zulassung eines davon in Großbritannien dem Anlagestil Value wieder Auftrieb verliehen hat. Für das Jahr 2021 sehen wir weiteres Potential für eine Outperformance von Value-Aktien.“

Value-Aktien sind außergewöhnlich günstig

Nachdem Value-Aktien während der Pandemie über Monate ins Hintertreffen geraten waren, sind sie mittlerweile im Vergleich zu Wachstumstiteln außergewöhnlich günstig.

„Die Bewertungen sind nicht immer hilfreich bei der taktischen Asset-Allokation und liefern selten den alleinigen Auslöser von Umschichtungen“, sagt Van der Welle. „Beim Für und Wider bezüglich Value- und Growth-Titeln gibt es möglicherweise gute Gründe für die Annahme, dass Technologieaktien sich in einem langfristigen Aufwärtstrend befinden und deshalb höhere Bewertungen verdienen. Die Coronavirus-Pandemie und ihre Folgen haben der digitalen Transformation, von der Wachstumsaktien profitieren, Schub verliehen.“

„Mit einem Verhältnis zwischen den jeweiligen KGVs von rund 2 haben die Bewertungsunterschiede zwischen Value- und Growth-Aktien jedoch ein außergewöhnliches Ausmaß angenommen. Das deutet darauf hin, dass der Faktor Value auf mittlere bis längere Sicht Renditen oberhalb des historischen Durchschnitts abwirft und sich besser entwickelt als der Faktor Growth.“

Drei Aspekte begünstigen Value-Aktien

Besitzen Value-Aktien jetzt wieder Vorteile? Van der Quelle liefert drei Argumente zugunsten der Annahme, dass der Anlagestil Value wieder gefragt ist. „Erstens entwickeln sich Value-Aktien zu Beginn eines neuen Konjunkturzyklus tendenziell überdurchschnittlich“, sagt er. „Auch wenn unser Modell für den Konjunkturzyklus noch eine Abschwächung der Wirtschaft signalisiert, erwarten wir, dass es bald auf „Erholung“ umspringt.“

„Am Ende von Rezessionen beginnen die Renditekurven an den Anleihenmärkten steiler zu werden, da die Anleiheninvestoren eine höhere Kompensation für das Wachstumsrisiko am Markt zu verlangen beginnen. In der Vergangenheit tendierten Value-Aktien dazu, bei einer weiteren Versteigerung der Renditekurven in der Frühphase der Erholung, gegenüber Wachstumstiteln besser abzuschneiden.“

Der zweite günstige Aspekt ist das Fehlen eines „Mangels an Wirtschaftswachstum“, während die Welt die Pandemie hinter sich lässt. „Bei Wachstumsaktien ist es in den letzten Jahren zu einem kräftigen Anstieg der Bewertungen gekommen, da die Anleger in einem spätzyklischen Umfeld mit geringem Wachstum bereit waren, einen Aufschlag für Unternehmen zu zahlen, die weiterhin hohe Cashflows erzielen konnten“, sagt Van der Welle. „Dieser Trend hat sich beschleunigt, als die Rezession während der Coronavirus-Pandemie im März ihren Höhepunkt erreichte. Da sich die Wachstumsaussichten für die Wirtschaft nun wieder aufhellen, schwindet eines der Hemmnisse für Value-Aktien.

Staatliche Interventionen helfen

Nicht zuletzt stellt Van der Welle fest, dass die Regierungen während der Pandemie eine weit größere Bereitschaft für fiskalpolitische Unterstützung zeigten als in der globalen Finanzkrise, als die Regierungen eine sparsame Haushaltsführung anstrebten.

„Die konjunkturfreundliche Fiskalpolitik, die durch die Finanzierungsbereitschaft der Notenbanken erleichtert wurde, wirkt sich in zweifacher Hinsicht deutlich positiv auf Value-Aktien aus“, sagt er. „Erstens üben verstärkte Netto-Neuemissionen von Staatsanleihen infolge staatlicher Mehrausgaben Aufwärtsdruck auf die Anleihenrenditen aus. Davon profitieren die weniger zinssensiblen Segmente des Aktienmarkts wie zum Beispiel Value-Aktien.“

„Zweitens gibt es bei wirksamen staatlichen Ausgaben positive Multiplikator-Effekte auf die Realwirtschaft, die den stärker wachstumsreagiblen Value-Aktien eher zugutekommen.“

Aufholbewegung oder Favoritenwechsel?

Allerdings warnt Van der Welle davor, zu optimistisch zu sein. „Die jüngste Outperformance von Value-Aktien könnte vor allem auf eine Aufholbewegung und noch nicht auf einen Favoritenwechsel zurückzuführen sein“, sagt er.

„Die Anleger haben sich im November nicht in großem Stil von Wachstumsaktien getrennt, weshalb die Entwicklungen am Aktienmarkt in diesem Monat noch nicht als umfassende Rotation von Growth zu Value interpretiert werden sollten. Die großen Gewinner im November waren Aktien, die während der Pandemie am meisten gelitten hatten und im Kursaufschwung seit März schlicht zurückgeblieben waren.“

„Mit Blick nach vorne werden die durch Verfügbarkeit von Impfstoffen verbesserten Aussichten für die Bereiche Gastgewerbe und Freizeit indirekt auch Wachstumsaktien zugutekommen, beispielsweise in Form wieder höherer Einnahmen digitaler Plattformen aus Werbung von Hotels und Restaurants. Die digitale Transformation der Weltwirtschaft wird Wachstumsaktien weiterhin langfristig Schub verleihen.“

„Darüber hinaus bestehen auf kurze Sicht wesentliche Risiken für Value-Titel in Form stark steigender Infektionszahlen, eines holprigen politischen Machtübergangs in den USA sowie der geringen Bereitschaft der amerikanischen Notenbank zur Koordination von Fiskal- und Geldpolitik.“

Sieg über das Virus

Letztlich kommt es darauf an, das Coronavirus zu besiegen. „Während in einigen wichtigen Volkswirtschaften diesen Monat die ersten Impfungen stattfinden, mildert sich das Trilemma zwischen der Bewältigung der Gesundheitskrise, der Wiederbelebung des Wirtschaftswachstums und der Wahrung der persönlichen Freiheiten deutlich ab“, sagt er.

„Immer mehr spricht dafür, dass der Anlagestil Value in den nächsten zwölf Monaten weiterhin überdurchschnittliche Ergebnisse abwirft. Allerdings sind wir noch nicht aus dem Gröbsten heraus. Der Weg in eine „neue Normalität“ nach der Coronavirus-Pandemie wird nicht einfach werden. Das spricht angesichts kurzfristiger Risiken dafür, nur selektiv Value-Aktien zu bevorzugen. Es gibt einige ermutigende Anzeichen dafür, dass Value-Titel wieder Auftrieb erhalten, allerdings sind noch einige Schwierigkeiten zu überwinden.“

Peter van der Welle, Strategist Global Macro Team, Robeco

>Den vollständigen Monatsausblick können Sie hier lesen