Zunehmende Dynamik

Der Energiesektor befindet sich in einer spannenden Übergangsphase, da sich Volkswirtschaften Netto-Null-Emissionen zum Ziel setzen. In Anbetracht des Zusammentreffens günstiger struktureller Trends blickt Roman Boner, Portfoliomanager der RobecoSAM Smart Energy Strategy, mit „rationalem Überschwang“ auf die nächsten zehn Jahre.

Auf der COP26-Klimakonferenz kamen wieder Staats- und Regierungschefs, Vertreter von Konzernen und Finanzinstitutionen zusammen und verpflichteten sich erneut, den Klimawandel durch Dekarbonisierung ihrer Volkswirtschaften, ihres Geschäftsbetriebs und ihrer Portfolios zu bekämpfen. Boner räumt zwar ein, dass es nach wie vor eine Diskrepanz zwischen Politik und Realität gibt, glaubt aber, dass die Konferenz ein starkes Signal an die Marktteilnehmer sendet, dass die Dekarbonisierung voranschreitet: „Was zählt, ist die Richtung, in welche die COP26 geht, und nicht die Messung von einzelnen Erklärungen oder Ergebnissen.“ Unterlegt wird seine Ansicht durch die bedeutenden politischen und finanziellen Anstrengungen, die bereits im Gange sind. Dazu gehören der „Green Deal“ der EU, die Verabschiedung eines Infrastrukturpakets im Umfang von über einer Billion Dollar in den USA und Chinas entschlossenes Vorgehen, um Emissionen zu verringern.

Boner betont, dass politische Veränderungen, insbesondere reduzierte Emissionsgutschriften im Rahmen des Green Deals und der Kohleausstieg, die Märkte schwer treffen: „Dies schlägt sich bereits in höheren Energie- und Strompreisen in ganz Europa nieder.“ Auch China hat eine Energieverknappung erlebt, die zu globalen Versorgungsengpässen beigetragen hat. Die Erfahrungen in China und Europa machen deutlich, dass die bisherige Versorgung mit erneuerbaren Energien nicht ausreicht und massiv ausgebaut werden muss. „Laut IEA muss die installierte Kapazität erneuerbarer Energien exponentiell erhöht werden, damit die Netto-Null-Ziele erreicht werden“, zitiert Boner.

Die nächsten zehn Jahre

Boner weist darauf hin, dass Regulierungsbehörden und Aktionäre genau hinschauen. „Keiner will der Nachzügler in der Branche sein. Für CEOs gehört Nachhaltigkeit inzwischen zu den wichtigen Erfolgskennzahlen, und sie suchen nach Wegen, um Emissionen auf effiziente Weise zu senken und gleichzeitig möglichst hohe Renditen zu garantieren.“ Boner meint, dies lässt sich in den nächsten zehn Jahren ohne Weiteres erreichen, indem Fuhrparks auf Elektrofahrzeuge umgestellt und Gas- und Kohleheizkessel in Fabriken und Gebäuden durch Wärmepumpen ersetzt werden. Außerdem sind bessere Dämmstoffe und die Installation von Solaranlagen auf Dächern weitere bezahlbare Möglichkeiten für Unternehmen, ihre CO₂-Bilanz zu verbessern.

Boner ist überzeugt, dass Maßnahmen wie diese in den nächsten zehn Jahren die Energiewende beschleunigen und für die Lieferketten für saubere und energieeffiziente Technologien enorme Chancen schaffen werden.

Einzigartiges Konzept

Boner hält das Konzept und die Struktur der RobecoSAM Smart Energy Strategy für überzeugend und zukunftsorientiert. „Wir investieren nicht direkt in den Energiesektor, indem wir Kapital in Unternehmen stecken, die in den Bereichen Atomkraft, Erdgas, Versorgung oder fossile Brennstoffe tätig sind und sauberer werden wollen. Wir investieren in Unternehmen, die die Technologien bereitstellen, mit denen Unternehmen die Energiewende reibungslos schaffen können. Wir wollen nicht in gestrandete Vermögenswerte oder überkommene Geschäftsmodelle investieren.“ Die geringen Investments des Fonds in traditionellen Versorgungsunternehmen und in im Bereich erneuerbare Energien tätigen Unternehmen erklärt er so: „Das sind oft Unternehmen in Märkten mit niedrigen Zutrittsschranken, deren Produkte oder Dienstleistungen sich wenig von denen ihrer Mitbewerber unterscheiden und die niedrige Margen und Bewertungskennzahlen aufweisen.“

Wir investieren in Unternehmen, die die Technologien bereitstellen, mit denen Unternehmen die Energiewende reibungslos schaffen können. Wir wollen nicht in gestrandete Vermögenswerte oder überkommene Geschäftsmodelle investieren.

Dank des hohen Gewichts von IT-Titeln ist der Fonds in der Lage, in steigenden wie auch in fallenden Märkten Rendite zu erzielen. „Wir konzentrieren uns wirklich auf bahnbrechende Technologien – auf technologische Wegbereiter. Und wir nutzen diese auf Technologie abstellende Betrachtungsweise, um Aktien von Unternehmen entlang der gesamten Energiewertschöpfungskette – von der Erzeugung über die Übertragung bis zum Verbrauch – zu beurteilen. Wir investieren weniger in die Betreiber und mehr in die Unternehmen, die intelligente Netztechnologien verkaufen: die Schalter, Messgeräte, Sensoren, Bedienungselemente und Transformatoren, die für die „Intelligenz“ sorgen. Diese Geschäftsmodelle zeichnen sich durch hohe Marktzutrittsschranken und Renditen aus.“

Der Fonds profitiert davon, dass er bei der Energiewende vorangeht und in Aktien von Unternehmen investiert, die einen zeitlichen Wettbewerbsvorsprung haben. Dennoch hält Boner einen Sicherheitsabstand zu Technologien, die sich noch in einem frühen Entwicklungsstadium befinden und wegen unzutreffender Annahmen leicht scheitern können. „Wir konzentrieren uns auf Technologieunternehmen, die bereits ihre Kapitalkosten verdienen und das mit der Elektrifizierung und der Energiewende einhergehende Wachstum für sich nutzen können.“

Neben Technologiewerten ist der Fonds auch in Industrieunternehmen investiert, die Ausrüstungen für saubere und energieeffiziente Lösungen liefern, außerdem in einigen Erzeugern erneuerbarer Energien und in Versorgungsunternehmen, die von stetigem Wachstum und stabilen Cashflows profitieren.

Kosten der Technologie sinken, Skalierbarkeit nimmt zu

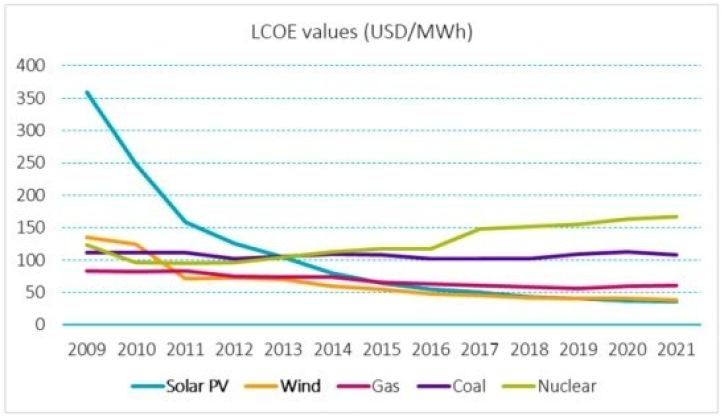

Laut Boner steht dem Energiemarkt dank des technologischen Fortschritts, der zu sinkenden Kosten führt und eine Großserienfertigung ermöglicht, kräftiges Wachstum bevor. „Von Elektrofahrzeugen über Solarmodule und Wärmepumpen bis zu Windturbinen bewegen sich saubere Technologien auf der S-Kurve, und die in diesen Bereichen tätigen Unternehmen entwickeln sich von kostenintensiven, innovativen Start-ups zu skalierbaren Unternehmen.“ Rein wirtschaftlich betrachtet sind die Kosten der Technologien für erneuerbare Energien im Vergleich zu fossilen Brennstoffen in vielen Regionen bereits niedriger (und gehen weiter zurück) (s. Grafik 1).

Billig, sauber und nachhaltig: Erneuerbare Energien erfüllen alle drei Kriterien.

S. Fußnote 1 Quellen: Robeco, Bloomberg.

S. Fußnote 1 Quellen: Robeco, Bloomberg.

Boner bezeichnet die Inflation und die Aussicht auf steigende Zinssätze als besorgniserregend, was seine Begeisterung mit Blick auf die nächsten zehn Jahre aber nicht schmälert. „Höhere Inflation und Zinsen erhöhen die Kosten für alle Energieerzeuger – auch für die Energiegewinnung aus fossilen Brennstoffen – und bilden so nur einen Anreiz, den Übergang zu saubererer Energie zu beschleunigen.“ Zinserhöhungen treffen Wachstumswerte allerdings in der Regel besonders schwer. Deshalb räumt Boner ein, dass es im Jahr 2022 nicht gerade einfach werden wird, das technologielastige und wachstumsorientierte Smart-Energy-Portfolio zu managen.

Auch wenn mit Schwierigkeiten zu rechnen ist, weist er darauf hin, dass der Fonds langfristig ausgerichtet und so strukturiert ist, dass Schwankungen und Abschwünge im Konjunkturzyklus oder andere störende Ereignisse vorweggenommen werden können. „Wir konzentrieren uns nicht auf junge Technologien, die großartig und innovativ klingen, in Zukunft aber wieder verschwinden werden, wenn das Kapital ausgeht oder Schocks eintreten, welche die Umsetzung der zugrunde liegenden Geschäftsmodelle beeinträchtigen.“

Boner ist überzeugt, dass diese vorübergehenden Schwierigkeiten nicht ausreichen, um die in der gesamten Weltwirtschaft zu beobachtenden starken Strömungen aufzuhalten. „Energie hat einen Wendepunkt auf dem Weg zu schnellem Wachstum erreicht. Vor zehn Jahren wurde die Entwicklung neuer Energietechnologien durch Subventionen vorangetrieben. Jetzt brauchen wir Subventionen nur noch, um den Wandel zu beschleunigen. Die mittelfristigen Aussichten waren nie so gut wie heute.“

Ungeachtet kurzfristig bestehender Hindernisse hat Energie einen Wendepunkt auf dem Weg zu schnellem Wachstum erreicht.

Hohe Erwartungen

Seit August 2021, als er die Leitung des Fonds übernommen hat, ist der Markt laut Boner gegenüber seinen zuvor erreichten Höchstständen zurückgegangen. Er weist aber auch darauf hin, dass ihn seine fast zwanzig Jahre Erfahrung im Management globaler Aktien in auf- und abwärts gerichteten Märkten (einschließlich des Platzens der Blase im Bereich grüne Technologien kurz nach der Finanzkrise) vorbereitet hat. Diese Erfahrung reicht vom Management globaler themenorientierter Aktienfonds mit Klima-Schwerpunkt bis zu einer mehrere Themen umfassenden Strategie für nachhaltige Innovation. Boner: „Ich hatte mich auf erneuerbare Energien, effiziente Energie- und Ressourcennutzung, Mobilität und Transport konzentriert, so dass es in Bezug auf Anlageideen und im Anlageuniversums enthaltene Unternehmen offensichtlich sehr viele Überschneidungen gab, als ich den Fonds übernahm.“

Er hat auch Technologie- und Sektoranalysten in sein Team aufgenommen, die seine breit angelegte Betrachtungsweise in Bezug auf den Klimawandel und die globalen Energiemärkte ergänzen. Der Fonds stützt sich auf über mehrere Jahrzehnte erworbene Investment-Expertise und technisches Fachwissen und ist gut aufgestellt, um erfolgreich mit den Schwankungen und schnellen Strömungen zurechtzukommen, die die Energiewende beeinträchtigen, aber auch beschleunigen.

1 Die Stromgestehungskosten (Englisch: Levelized cost of energy – LCOE) entsprechen dem Verhältnis aus den über die gesamte Lebensdauer anfallenden Kosten und dem über die gesamte Lebensdauer erzeugten Strom, das mit einem Diskontsatz, der die durchschnittlichen Kapitalkosten berücksichtigt, auf ein Gemeinjahr abgezinst wird.