- Die Inflation erreicht historische Hochs und lässt die Zinserwartungen stark steigen

- Der als sicherer Hafen geltende US-Dollar erreicht ebenfalls neue Hochs, teilweise aufgrund der gestiegenen Zinsen

- Alle drei Größen sollten dieses Jahr ihren Höchststand erreichen und anschließend wieder für normalere Marktbedingungen sorgen

Das globale Wirtschaftswachstum wird nicht wieder an Dynamik gewinnen, solange nicht der Preisauftrieb und die Anhebung der Leitzinsen zu dessen Bekämpfung ihren Zenit erreicht haben, sagt er. Beide Faktoren würden dann zu einer Abschwächung des US-Dollar führen. Dessen Stärke hat die Kosten von Importen erhöht und die Volkswirtschaften der Schwellenländer unter Druck gebracht.

Wie im Fall der bekannten britischen Three Peaks Challenge, bei der die Läufer die Gipfel der höchsten Berge in Schottland, England und Wales innerhalb einer vorgegebenen Zeit erreichen müssen, müssen in der zweiten Hälfte des Jahres 2022 alle drei ökonomischen Gipfel überwunden werden, damit sich die Märkte stabilisieren können, sagt Colin Graham.

Three Peaks Challenge, Nr. 1: Inflation

Der erste Gipfel, der zu bezwingen ist, ist die Inflation. Diese ist angesichts enormer Preisanstiege bei Energie und Nahrungsmitteln im Anschluss an die Coronavirus-Pandemie und im Zusammenhang mit dem Ukraine-Krieg nach oben geschossen. Die Inflationsrate in den USA hat 8,6 % erreicht, das höchste Niveau seit 1981. Im Euroraum liegt sie mit 8,1 % so hoch wie nie zuvor. Vor der Pandemie lag die Inflation viele Jahre lang durchgängig bei oder unterhalb von 2 %.

„Die Inflation war für Anleger mehr als vier Jahrzehnte lang ein günstiger Faktor, seitdem der damalige Chef der US-Notenbank, Paul Volcker, in den frühen 1980er Jahren die galoppierende Teuerung von 20 % in den Vereinigten Staaten eingedämmt und die Glaubwürdigkeit der Zentralbank wiederhergestellt hat“, sagt Colin Graham, Head of Multi-Asset Strategies bei Robeco.

„Wir wissen, dass die Notenbanken über die Instrumente zur Kontrolle der Inflation verfügen. Durch Anhebung der Zinsen wird der Umfang der Kreditschöpfung verringert und der Immobilienmarkt gedämpft. Zusammengenommen führt dies zu einer Senkung der Gesamtnachfrage und einem Anstieg der Arbeitslosigkeit.“

„Eine solche Abschwächung der Konjunktur wird entscheidend dafür sein, dass die Inflation ihren Höhepunkt erreicht. Allerdings ist uns bewusst, dass das Zinsinstrument die Anleger zwischen der Sorge um eine zu starke Straffung (die eine Rezession auslösen kann) und um eine zu geringe Straffung hin und her schwanken lässt. Es wird also noch mehr passieren.“

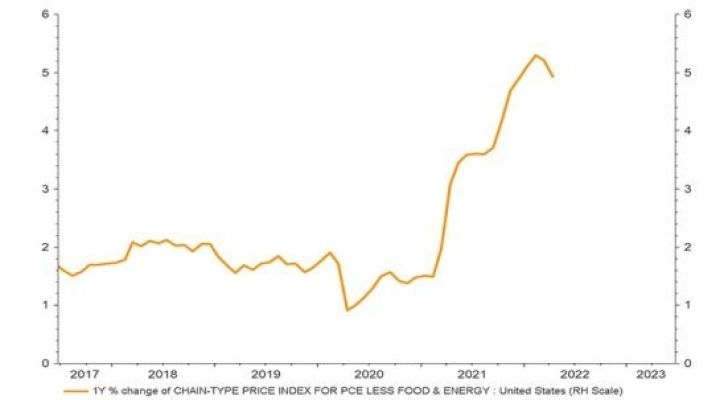

Die Inflation in den USA erreicht Niveaus wie zuletzt 1981, selbst wenn man die Preise von Energie und Nahrungsmitteln ausblendet. Quelle: Bloomberg

Die Inflation in den USA erreicht Niveaus wie zuletzt 1981, selbst wenn man die Preise von Energie und Nahrungsmitteln ausblendet. Quelle: Bloomberg

Zwar liegt der Hauptfokus im Hinblick auf die Inflation auf höheren Ladenpreisen, doch ist sie auch für Aktien- und Anleihemärkte schlecht. Die Inflation schmälert die Unternehmensgewinne, sofern die Unternehmen gestiegene Preise nicht weiterreichen können. Zugleich verringert sie den Wert längerfristiger Anleihen.

„Steigende Energiepreise wirken sich in der gesamten Wirtschaft aus. Sie betreffen Unternehmen und Verbraucher gleichermaßen, wirken wie eine Wachstumssteuer und verringern die Nachfrage nach Dienstleistungen und anderen Gütern“, sagt Colin Graham. „Außerdem sorgt die erhöhte Unsicherheit hinsichtlich der Unternehmensgewinne und der Fähigkeit der Firmen, ihre Gewinnmargen durch weiterreichen steigender Inputkosten (einschließlich Arbeits- und Kreditkosten) für verstärkte Kursschwankungen bei Aktien und Hochzinsanleihen.“

„Die erweiterte Sichtweise der US-Notenbank, die bislang die Kerninflationsrate (ohne Energie und Nahrungsmittel) als bevorzugte Größe betrachtete und sich nun der Bekämpfung der Inflation insgesamt zuwendet, lässt hoffen, dass die Teuerung im dritten Quartal 2022 ihren Höchststand erreicht.“

Three Peaks Challenge, Nr. 2: US-Zinsen

Die nächste Herausforderung betrifft die Leitzinsen, die in vielen Ländern der Welt zur Bekämpfung der Inflation angehoben worden sind. Zinserhöhungen verteuern die Kreditaufnahme und lassen Verbrauchern weniger Geld für Konsumausgaben. Damit sind aber auch Nebeneffekte verbunden, darunter eine Aufwertung des bereits teuren US-Dollar.

„Die Fed Funds Rate in den USA wird Projektionen zufolge auf rund 3,5 % steigen, nachdem sie Ende Juni noch bei 1,75 % lag. Dies wäre die größte Zinsanhebung innerhalb eines Kalenderjahres seit 1980“, sagt Colin Graham. „Im Jahr 1994, als es nach allgemeiner Auffassung zu einer von der Notenbank bewerkstelligten „sanften Landung“ der Konjunktur kam, sprangen die US-Leitzinsen auf 2,5 %. Demnach ist der heutige Straffungszyklus drastischer, weil die Konjunktur diese Reaktion erfordert.“

„Unseres Erachtens werden Höchststände bei diversen Inflationsdaten auf geringeren Inflationsdruck hindeuten und signalisieren, dass sich die Zinsanhebungen durch die Volkswirtschaft hindurcharbeiten. In der zweiten Jahreshälfte erwarten wir günstigere Perspektiven für die Refinanzierungsbedingungen: wir glauben, dass die Zinserwartungen sinken werden und der Leitzins der US-Notenbank nicht den an den Finanzmärkten bis Jahresende erwarteten Wert von 3,75 % erreichen werden.“

„Bei sonst unveränderten Rahmenbedingungen würde dieser Marktkonsens eine invertierte Renditekurve implizieren, wobei sich die Rezessionsindikatoren immer mehr angleichen und eindeutiger werden. Unser Basisszenario ist, dass es nach unseren Erwartungen in den nächsten zwölf Monaten zu keiner Rezession in den USA kommt, auch wenn China, Japan und Europa dieses Schicksal erleiden könnten.“

Three Peaks Challenge, Nr. 3: Der US-Dollar

Die dritte Herausforderung betrifft den US-Dollar, dessen Kurs gegenüber wichtigen anderen Währungen ein 20-Jahreshoch erreicht hat. Während er traditionell als sicherer Hafen in turbulenten Zeiten gilt, verteuert ein starker Dollar Rohstoffe, die in dieser Währung gehandelt werden. Dies wiederum wirkt sich negativ auf Schwellenländer aus, welche stark auf Rohstoffimporte angewiesen sind und dafür Dollarreserven benötigen.

„Wenn die Zinserwartungen und die Inflation in den USA beide ihren Höchststand erreichen, können wir damit rechnen, dass dies beim US-Dollar ebenfalls geschieht“, sagt Graham. „Ob dies vor, während oder nach dem Erreichen der Höchststände der beiden anderen Größen der Fall ist, lässt sich nicht sicher sagen. Dennoch sollten wir den US-Dollar im Blick behalten, weil es dort die unterschiedlichsten Akteure und nicht-gewinnmaximierende Inhaber von Positionen gibt.“

„Derzeit sind die den US-Dollar maßgeblich beeinflussenden Faktoren positiv, und zwar die Zins- und Wachstumsdifferenzen sowie die Mittelzuflüsse in einen „sicheren Hafen“. Wenn sich das Wirtschaftswachstum verlangsamt und die Zinserwartungen zurückgehen, sollte sich der hochbewertete Dollar wieder abschwächen.

Colin Graham, Head of Multi Asset Strategies and Co-Head of Sustainable Multi Asset Solutions bei Robeco

Hier finden Sie den vollständigen Monatsausblick.