Auszüge aus dem aktuellen Pictet Asset Management: Barometer November 2017

Asset-Allokation: Aktien weiter auf der Gewinnerstrasse

Weltweit sind die Konjunkturperspektiven freundlich, und wir halten Aktien für angemessen bewertet. Darüber hinaus scheint die Profitabilität der Unternehmen solide. Unseren Modellen zufolge dürften die Gewinne in den USA im kommenden Jahr um etwa 10 Prozent ansteigen.

Das charttechnische Bild für Aktien fällt ebenfalls positiv aus. Nachdem der Großteil der Kapitalströme in den vergangenen Monaten in Anleihen geflossen ist (siehe Grafik), erscheint die Positionierung der Anleger bei Aktien nicht übertrieben „bullish“.

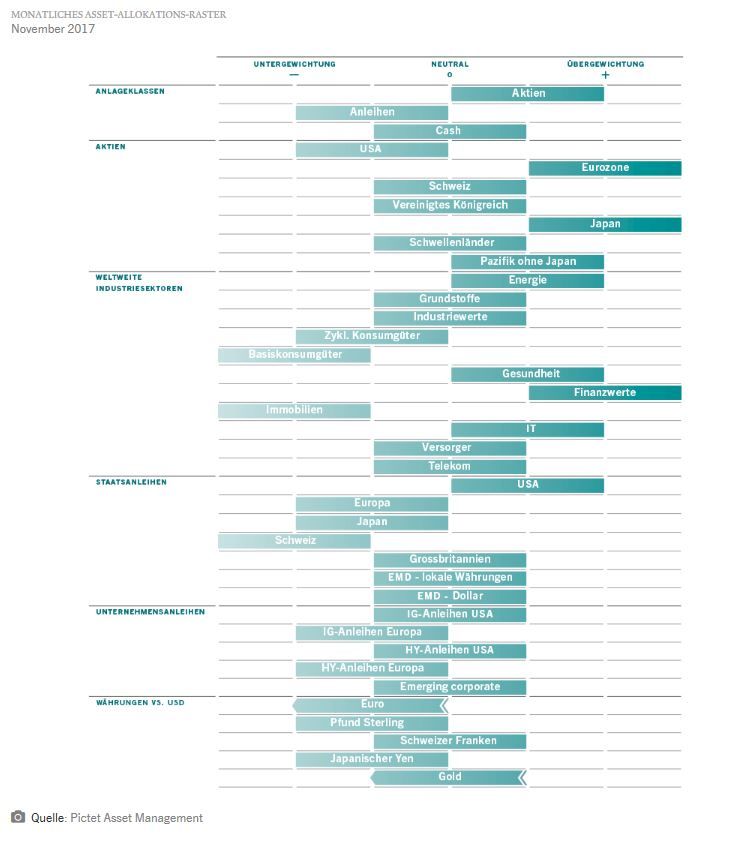

Dies bedeutet nicht, dass es derzeit keine Gefahren gibt. Eine wäre die mögliche Verknappung der Liquidität, insbesondere seitens der US Federal Reserve. Insgesamt halten wir allerdings eine Übergewichtung von Aktien und eine Untergewichtung von Anleihen weiterhin für angemessen.

Wir haben bei unserer Währungsallokation gewisse Veränderungen vorgenommen, wobei der US-Dollar nun übergewichtet ist. In den USA dürfte sich Preisdruck aufbauen, da die Wirkung der vorübergehenden disinflationären Kräfte nachlässt, was wiederum den Greenback unterstützen dürfte.

Unsere Konjunkturindikatoren sprechen für eine Fortsetzung der positiven Dynamik der Weltwirtschaft. Dies geht in erster Linie auf die Entwicklung in China und anderen Schwellenländern zurück, während sich in den Industrieländern weiterhin ein stabiles konjunkturelles Bild zeichnet. Ein besonderer Lichtblick ist der Konsum, der weltweit so schnell wächst wie seit den späten 1990er Jahren nicht mehr – knapp unter 5 Prozent auf Jahresbasis gemäß unseren zusammengesetzten Indikatoren. Daran dürfte sich so bald nichts ändern.

Das US-Wachstum wird vor allem von den Investitionsausgaben und den Exporten getragen. Die Investitionen dürften weiter hoch ausfallen und somit dazu beitragen, die in den nächsten sechs bis neun Monaten erwartete leichte Abschwächung des Konsums und der Wohnungsbauinvestitionen auszugleichen. Der Optimismus der Unternehmen wird teilweise durch die Aussicht auf eine Senkung der Unternehmenssteuer beflügelt, eines der wichtigsten politischen Ziele der Trump-Administration. Bei der Debatte über die US-Wirtschaft steht die weitere Richtung der Inflation im Mittelpunkt. Wir halten die jüngste Inflationsschwäche für vorübergehend und erwarten einen Anstieg des Kerndeflators der privaten Konsumausgaben von 1,3 Prozent auf 1,8 Prozent bis Mitte 2018. Dies würde der Fed hinreichende Rechtfertigung geben, den Leitzins im Dezember um 25 Basispunkte und im nächsten Jahr zwei weitere Male anzuheben.

In der Euro-Zone bewegt sich das Wachstum noch immer oberhalb des langfristigen Trends, und die Erholung erfolgt über Sektoren und Länder hinweg auf breiter Basis. Italien, das in den vergangenen Jahren zu den Nachzüglern gehörte, entwickelt sich besonders gut. Das Risiko besteht darin, dass die Inflation stärker ausfallen könnte als erwartet, was den Euro in die Höhe treiben und die Exporte belasten würde.

China profitiert von einem ansehnlichen Konsum, auf den derzeit zwei Drittel des BIP-Wachstums entfallen. Dies spricht dafür, dass die wirtschaftliche Neuausrichtung ungeachtet des Entschuldungsprozesses weiter fortgesetzt wird.

Lesen Sie weiter im vollständigen Pictet Asset Management: Barometer November 2017

Weitere beliebte Meldungen: