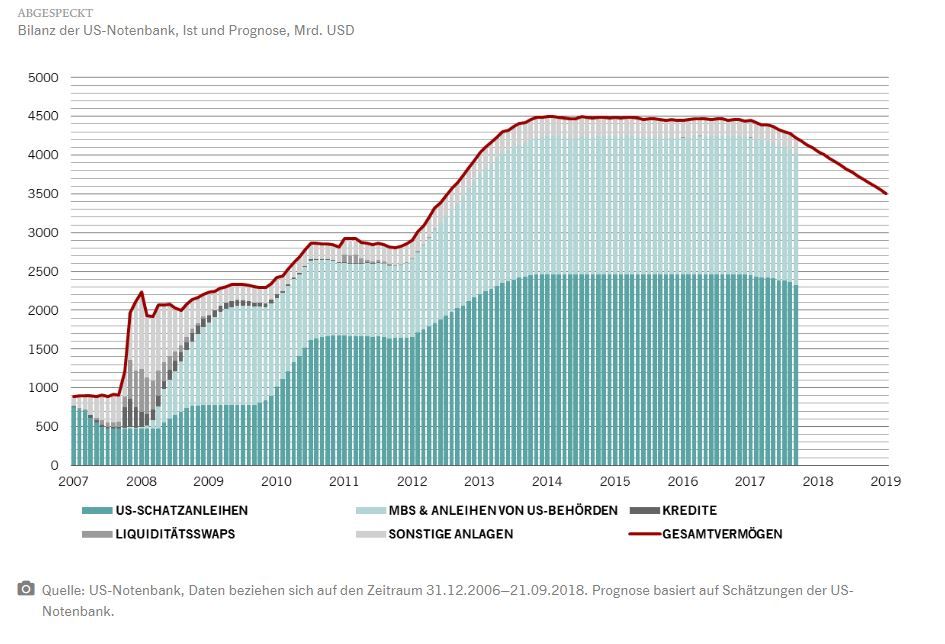

Robuste Unternehmensgewinne, stetiges Wirtschaftswachstum und – zumindest bisher – keine größeren Schäden durch die Handelsspannungen sind der Grund, warum die US-Notenbank dem globalen System nach und nach Liquidität entzieht.

Die Spannung zwischen diesen gegensätzlichen Kräften dürfte in den kommenden Monaten bestehen bleiben. Die US-Notenbank wird im Oktober Gas geben und ihren Bilanzabbau anpacken, während die Europäische Zentralbank ihr Anleihenkaufprogramm zum Jahresende hin auslaufen lässt.

Obwohl die Unternehmensgewinne weiter steigen, gibt es Anzeichen, dass die Dynamik nachlassen könnte – eigentlich nicht überraschend, wenn man bedenkt, wie schnell die Gewinne in letzter Zeit gewachsen sind.

Dem stehen das Konjunkturbelebungsprogramm der USA gegenüber, das im ersten Quartal 2019 mit Volldampf anlaufen soll, und eine gemäßigtere Haltung der chinesischen Regierung bei ihren Bemühungen um Entschuldung der Wirtschaft nach ersten Anzeichen für Wachstum.

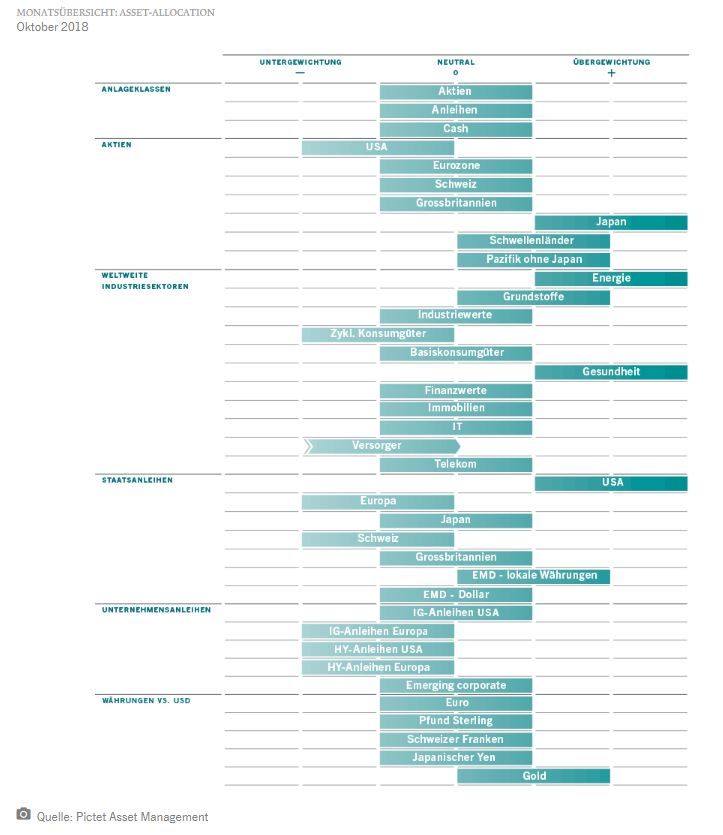

Unter Berücksichtigung dieser gegenläufigen Faktoren halten wir an unseren neutralen Gewichtungen bei den drei Anlageklassen Aktien, Anleihen und Liquidität fest.

Unsere globalen Konjunkturzyklusindikatoren tendieren nach oben. Unserer insgesamt positiven Einschätzung der US-Wirtschaft stehen Bedenken hinsichtlich der Handelsspannungen und der allmählich spürbar werdenden Auswirkungen der geldpolitischen Straffung auf zinsempfindliche Branchen – insbesondere Bau und Wohnimmobilien – entgegen.

Die chinesischen Frühindikatoren hingegen haben sich von ihrer Schwäche Anfang des Jahres erholt. Der Rückgang bei den Automobilverkäufen dürfte ein temporärer Effekt sein, der dem Wegfall von Kaufanreizen geschuldet ist. Die schwachen Infrastrukturausgaben werden durch ein Wachstum im privaten Wohnungsbau ausgeglichen. Hinzu kommt, dass die Regierung sicherlich Infrastrukturinvestitionen fördern wird, sollte die Konjunktur einknicken.

Unsere globalen Liquiditätskennzahlen sind weiterhin neutral. Die geldpolitische Straffung und der Rückgang der privaten Kreditschöpfung in den USA werden durch massive Liquiditätszuflüsse aus dem Rest der Welt kompensiert. Dabei geht es nicht nur um die Rückführung von Gewinnen, die US-Firmen im Ausland erwirtschaftet haben – überall auf der Welt schauen die Anleger hauptsächlich auf die robusten Unternehmensgewinne in den USA, den starken Dollar und den erwarteten Anstieg der US-Anleiherenditen. Diese Zuflüsse erklären auch, warum der US-Aktienmarkt dieses Jahr so robust war, im Gegensatz zu den übrigen Ländern.

Unsere Bewertungskennzahlen zeigen, dass sich globale Aktien in neutralem Territorium bewegen, wenngleich mit großen Bewertungsunterschieden innerhalb der Anlageklasse. Globale Aktien erscheinen nicht mehr ganz so teuer – aber immer noch überbewertet. Schwellenländeranleihen in Lokalwährung sind nicht mehr so günstig wie im vergangenen Monat. Da Schwellenländerwährungen gegenüber dem US-Dollar weiterhin 20% unterbewertet sind, sind sie nach wie vor attraktiv. Unternehmensanleihen, vor allem in Europa, sind teuer und haben im Durchschnitt schlechtere Ratings als in der Vergangenheit.

Aus technischer Perspektive profitieren Aktien in allen Regionen – außer in den Schwellenländern – stark von saisonalen Faktoren, und japanische Aktien erscheinen überkauft. Das technische Bild für Schwellenländeranlagen ist durchwachsen: Auf der einen Seite scheinen sich die Zuflüsse zu stabilisieren, aber auf der andere Seite sind diese im Schwellenländeruniversum weiterhin sehr ungleich verteilt. Der Rückgriff auf den VIX zur Absicherung gegen Volatilität in anderen Anlageklassen hat in letzter Zeit nicht funktioniert, weil die Korrelation zwischen den Renditen verschiedener Anlageklassen ungewöhnlich hoch war.