Asset-Allocation: Jetons vom Tisch

Das Jahr 2018 neigt sich dem Ende und für die Anleger gibt es eine Menge Gründe, sich vorzusehen. Auch wenn sich der Chef der US-Notenbank, Jerome Powell, am Monatsende unerwartet gemäßigt gab, sind die Finanzmärkte mit Stolpersteinen gepflastert. Denken wir nur an die globalen Handelsspannungen, den Brexit und die von Italien angefachten politischen Probleme im Euroraum.

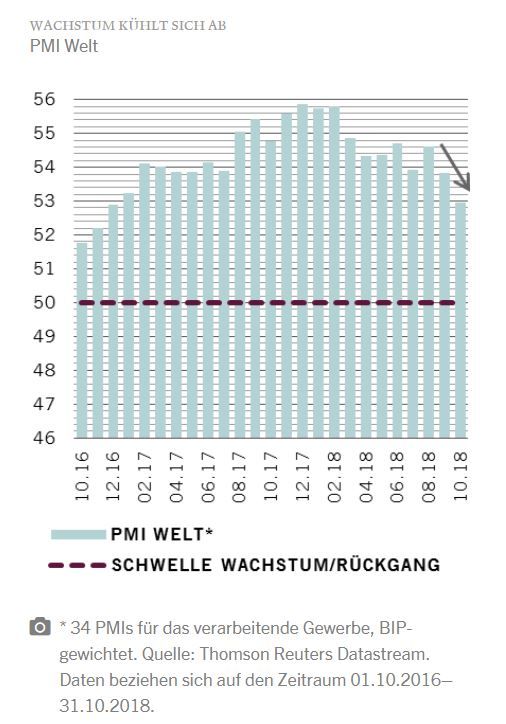

Gleichzeitig hat sich der Ausblick für die globale Wirtschaft verdüstert, die Liquiditätsbedingungen verschlechtern sich weiter und die technischen Indikatoren stehen für viele der großen Anlageklassen auf Rot.

Es gibt natürlich nach wie vor attraktive Anlagemöglichkeiten, insbesondere nach den jüngsten Marktturbulenzen. Insgesamt glauben wir aber, dass der Mix an Unsicherheit über die Zukunft und die derzeitigen schwierigen Bedingungen für eine Reduzierung unseres Engagements in riskanteren Anlageklassen sprechen. Wir haben daher beschlossen, unsere Aktiengewichtung auf neutral zurückzunehmen und Anleihen auf neutral hochzusetzen.

Unsere Konjunkturzyklusindikatoren haben sich für die USA, Japan und die Schweiz gegenüber dem Vormonat verschlechtert. Die Frühindikatoren lassen auf eine neutrale bis negative wirtschaftliche Entwicklung in nahezu allen Regionen schließen. Einzige Ausnahme ist China, wo die Konjunkturbelebungsmaßnahmen der Regierung langsam zu höheren Infrastrukturausgaben führen und sich die Einzelhandelsumsätze (ohne Automobil) sehr gut entwickeln.

Daten von IHS Markit zufolge ist das Geschäftsklima weltweit so frostig wie zuletzt vor zwei Jahren. Die jüngsten Umfragen deuten darauf hin, dass die Weltwirtschaft im kommenden Jahr weniger als 3% wachsen wird – die Konsenserwartungen werden wohl nach unten korrigiert werden müssen.

Vor allem der US-Immobiliensektor bereitet Sorge: Die Aktivität hat stark abgenommen, die Preisinflation lag im 1. Quartal auf einem Höchststand und die Hypothekenzinsen bei einer Laufzeit von 30 Jahren sind von einem Tiefstand von 3,5% in 2016 auf 5% gestiegen.

Teilweise ist dafür der starke Rückgang an Liquidität verantwortlich. In den vergangenen 12 Monaten hat sich das Volumen der Kredite, die von Zentral- und Privatbanken bereitgestellt wurden, in Prozent des nominalen BIP in den USA, China, dem Euroraum, Japan und dem Vereinigten Königreich auf überschaubare 8,3% halbiert.

Zum ersten Mal seit der globalen Finanzkrise gehen wir davon aus, dass diese fünf großen Zentralbanken ihre Bestände an Finanzanlagen abverkaufen werden, die sie während der quantitativen Lockerung angehäuft haben. Dies wird sich negativ auf den Konjunkturzyklus auswirken, insbesondere in den USA, in den zinsempfindlicheren Wirtschaftszweigen. Davon betroffen ist auch die Investitionstätigkeit der Unternehmen.

Die technischen Indikatoren sprechen ebenfalls für Vorsicht – für zyklische Aktiensektoren ist das Bild besonders unerfreulich. Gold hingegen, ein traditionell sicherer Hafen, erscheint stark überverkauft, was etwaige Kursgewinne verstärken könnte, sollten die Anleger risikoscheuer werden.

Die Bewertungen bestätigen uns in unserer neutralen Haltung gegenüber globalen Aktien, die aktuell weder teuer noch günstig erscheinen: Die 12-Monats-Prognose für das KGV des Benchmarkindex MSCI ACWI liegt bei 13,7; diesen Wert halten wir für angemessen. Anleihen sind insgesamt weiter teuer, aber es gibt auch hier noch Bereiche mit interessantem Wertpotenzial, vor allem bei Schwellenländeranleihen in Lokalwährung.

Lesen Sie weiter im vollständigen Pictet Barometer Dezember