Asset-Allocation: Vorsichtiger Optimismus

Die globale Wirtschaft scheint nach der Rezession infolge von COVID-19 auf dem Weg zu einer V-förmigen Erholung zu sein.

Die wirtschaftliche Aktivität hat in den USA und Europa zugenommen, am stärksten jedoch in China. Unseren Echtzeitindikatoren zufolge ist das Land wieder zum Vor-Krisen-Niveau zurückgekehrt.1

Auch wenn die geldpolitischen Impulse der Zentralbanken zurückgefahren werden, reichen sie immer noch aus, um die Nachfrage vorerst zu stützen.

Das heisst aber nicht, dass alles rosig ist.

Investoren müssen sich in den kommenden Monaten auf einige Risiken einstellen – Wiederanstieg der COVID-19-Infektionen, Ängste vor neuen Lockdowns in Europa und die US-Präsidentschaftswahlen im nächsten Monat, die für Zündstoff sorgen könnten.

Vor diesem Hintergrund halten wir an unserer neutralen Gewichtung von Aktien und Anleihen fest. Bei Aktien sind wir von den Schwellenländern und der Eurozone überzeugt, aber aufgrund der Unsicherheit hinsichtlich COVID-19 und der US-Wahlen haben wir uns durch die Beibehaltung der Übergewichtung von Schweizer Franken und Gold, die als „sichere Häfen“ gelten, abgesichert.

Abb. 1 Monatsübersicht: Asset-Allocation

Quelle: Pictet Asset Management

Unsere Konjunkturzyklusindikatoren zeigen, dass die globale Industrieaktivität fast wieder zu dem Niveau vor COVID-19 zurückkehrt ist. Die Ausgaben für Dienstleistungen sind allerdings immer noch verhalten.

In den USA wird die Erholung von einem starken Wohnimmobilienmarkt befeuert. Dort haben die auf tiefstem Niveau liegenden Zinssätze das Volumen der Hausverkäufe auf den höchsten Stand seit knapp 14 Jahren katapultiert.

Wir rechnen für dieses Jahr damit, dass das Produktionsvolumen, gegenüber unseren bisherigen Prognosen von -4,6%, nicht ganz so stark zurückgehen wird. Das BIP-Wachstum dürfte im kommenden Jahr auf 5,5% ansteigen – etwas weniger als die Trendprognosen 2019.

Es wird befürchtet, dass das bevorstehende Auslaufen der finanziellen Pandemie-Hilfen in den USA – die „Haushaltsklippe“ – die Erholung ausbremsen könnte. Nach unserer Einschätzung dürfte das hohe Volumen der Ersparnisse der US-Haushalte, das zu Jahresbeginn in Prozent des verfügbaren Nettoeinkommens auf einem Rekordniveau in Höhe von 33% lag, einen etwaigen Schock in der Wirtschaft abfedern.

Die Erholung in der Eurozone und Japan ist vergleichsweise moderat. In der Eurozone könnten neue Beschränkungen zur Eindämmung der Neuinfektionen der Erholung im Dienstleistungssektor einen Strich durch die Rechnung machen, und in Japan sind die Einzelhandelsumsätze weiter schwach.

In den Schwellenländern, allen voran in China, erholt sich die Wirtschaft dank des anziehenden globalen Handels kräftig und liegt jetzt nur noch 10% unter dem Stand vor COVID-19. Unser Frühindikator für die Wirtschaftsaktivität in den Schwellenländern ist zum ersten Mal in diesem Jahr über einen Zeitraum von drei Monaten positiv, während er sich für die Industrieländer immer noch in negativem Territorium bewegt.

Unsere Liquiditätssignale sind für Risikoanlagen positiv – die öffentliche und private Geldmenge liegt weiterhin auf einem Rekordniveau von 28% des BIP.2

Damit dürfte jedoch der Höhepunkt erreicht sein. Die Zentralbanken werden ihre geldpolitischen Impulse sicherlich nicht weiter verstärken, sodass die KGVs von Aktien in den kommenden Monaten zurückgehen dürften.

Hinzu kommt, dass sich die Bedingungen für die Vergabe von Bankkrediten verschärft haben – auf ein Niveau wie zuletzt während der globalen Finanzkrise. In den USA zum Beispiel haben netto 71% der von der US-Notenbank befragten Banken ihre Vergabebedingungen auf den höchsten Prozentsatz seit 2008 angezogen. Das könnte die Finanzmärkte in Schwierigkeiten bringen, ausgerechnet jetzt, wo sich die Koordination zwischen Zentralbanken und Regierungen abschwächt.

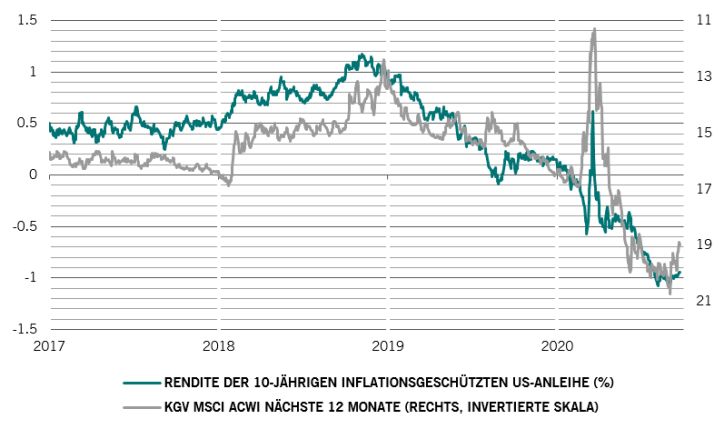

Abb. 2 Ende des KGV-Höhenflugs?

Quelle: Pictet Asset Management; Daten beziehen sich auf den Zeitraum 02.01.2017–22.09.2020.

Unsere Bewertungsindikatoren zeigen weiterhin, dass die Aktienpreise überzogen sind, auch nach dem jüngsten Rückgang an den Aktienmärkten.

Der Höhenflug der Aktien-KGVs – auf den fast die gesamte Aktienrendite in diesem Jahr zurückgeht – scheint vorbei zu sein.

In der Vergangenheit bestand ein enger Zusammenhang zwischen KGVs und Realrenditen (siehe Abbildung), das heisst, das KGV steigt tendenziell, wenn die Realrenditen fallen. Die Realrenditen – dargestellt durch inflationsgebundene Anleiherenditen – scheinen mit rekordverdächtig niedrigen -1% in den USA die Talsohle erreicht zu haben. Zudem wird die US-Notenbank nicht noch freigiebiger werden.

Investoren dürfen daher nicht davon ausgehen, dass in den kommenden Monaten die Aktiengewinne so hoch bleiben werden. Unsere Modelle deuten auf eine Underperformance von Aktien gegenüber Anleihen in einer Grössenordnung von 5–7% in den kommenden 12 Monaten hin.

Unsere Indikatoren für Markttechnik und Stimmung sind für Risikoanlagen positiv, was teilweise auf saisonale Einflüsse zurückzuführen ist – Aktien setzen in der Regel zum Jahresende hin zu einer Rally an. Auch wenn Investmentfonds-Daten zeigen, dass Investoren vergangene Woche Aktien im Wert von 26 Mrd. US-Dollar gekauft haben – der höchste wöchentliche Betrag dieses Jahres –, ist die Anlegerpositionierung in Aktien nicht übermässig hoch.

Vor diesem Hintergrund achten wir sehr genau auf die politischen Risiken im Zusammenhang mit den US-Präsidentschaftswahlen im November. Legt man die Preise für Volatilitätsoptionen an der Wall Street zugrunde, preisen die Investoren langsam die Möglichkeit ein, dass die Wahlen im November nicht ganz unproblematisch vonstatten gehen könnten und es Anfang des nächsten Jahres politische Turbulenzen geben könnte.

Lesen Sie weiter: Kapitel 2 "Aktienregionen und -sektoren: Schwellenländer weiter bevorzugt" finden Sie hier auf am.pictet

[1] Tagesdurchschnitt Kohleverbrauch, Verkehrsstaus und Immobilienverkäufe

Gesamtliquiditätszufluss, bereitgestellt durch die USA, China, die Eurozone, Japan und das Vereinigte Königreich, berechnet als Summe der öffentlichen und privaten Liquiditätszuflüsse, in % des nominalen BIP unter Verwendung von BIP-Gewichtungen basierend auf dem aktuellen USD-Kurs

Weitere beliebte Meldungen: