Nachhaltige Anlagen werden üblicherweise mit einem langfristigen Buy-and-Hold-Ansatz in Verbindung gebracht.

Aber Hedgefonds sind wohl mindestens so gut aufgestellt wie ihre Long-only-Peers bei der Verwendung von ESG-Faktoren (Umwelt, soziale Verantwortung, Unternehmensführung) zum Aufbau von Portfolios. Ihre Fähigkeit, long und short zu gehen, kann ein entscheidender Vorteil sein. Und nicht zuletzt, dass sie Unternehmen für eine schlechte Unternehmensführung zur Verantwortung ziehen können.

So wären viele der Unternehmensskandale der letzten Jahrzehnte vielleicht nie ans Licht gekommen, hätte es nicht die Hedgefonds gegeben.

Es war ein Hedgefonds, der als erstes die Probleme beim Energieriesen Enron erkannte, dem Betrugsverdacht bei dem einstigen Vorzeige-Fintech Wirecard nachging und den Bilanzbetrug bei dem Einzelhandelskonzern Steinhoff aufdeckte.

Natürlich haben die Investmentmanager in all diesen Fällen mit ihren Shortpositionen Geld verdient. Sie haben sich aber auch aktiv für eine bessere Unternehmensführung eingesetzt und Probleme publik gemacht, was schliesslich zu deren Lösung führte – und zur Verschärfung von Gesetzen und Vorschriften.

Was bei der Unternehmensführung funktioniert, kann auch bei ökologischer und sozialer Verantwortung funktionieren.

Hedgefonds können nicht nur Aktien shorten, sondern sind mittlerweile auch Experten darin, mit alternativen Daten zu arbeiten. Auf diese Weise können sie dazu beitragen, das ESG-Profil von Unternehmen zu verbessern – und das tun sie auch.

Sie sind bestens positioniert, um Unternehmen aufzuspüren, die in Sachen ESG gute Fortschritte machen, und sie ziehen diejenigen zur Verantwortung, die sich des „Greenwashing“ schuldig machen – oder ihre Versprechen nicht einhalten – sowie diejenigen, die schlichtweg keinen Schritt vorankommen.

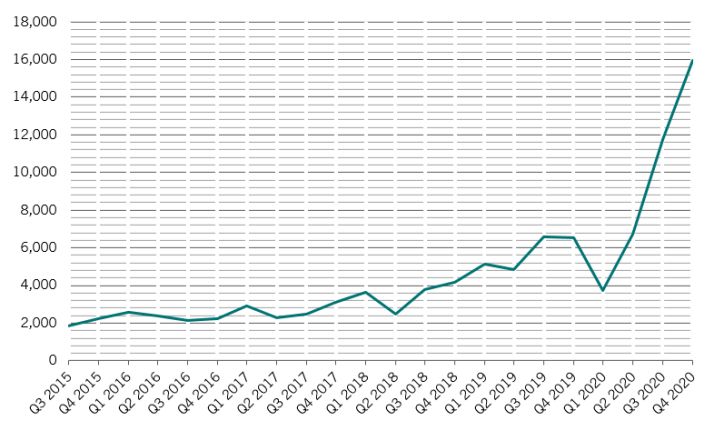

ESG-Transparenz

Quelle: Bloomberg. Berücksichtigt wurden alle auf Bloomberg verfügbaren Geschäftsberichte. Daten beziehen sich auf den Zeitraum Q3 2015-Q4 2020.

Wenn eines der Ziele von verantwortungsbewusstem Investieren darin besteht, das unternehmerische Verhalten zu verbessern, könnte man sagen, dass der verantwortungsvolle Aufbau einer Shortposition in einer Aktie einen positiveren Effekt haben könnte als das Halten einer untergewichteten Position oder deren Ausschluss aus einem Long-only-Portfolio. Hedgefonds können direkt mit dem Management eines Unternehmens zusammenarbeiten, dessen Aktien sie shorten – und das tun sie auch.

Da sie mit ihrem Eingreifen direkteren Einfluss auf die Kapitalkosten eines Unternehmens haben, gelingt es Hedgefonds eher, eine Veränderung bei den ESG-Praktiken von Unternehmen herbeizuführen.

Wir haben ESG-Aspekte in die Investmentprozesse und das Risikomanagement all unserer Hedgefonds-Strategien einbezogen. Die Investmentteams können nach wie vor Unternehmen mit schwächerem ESG-Profil kaufen (oder eine negative Haltung zu ESG-Führern einnehmen), konzentrieren sich aber darauf, ob Investoren für bekannte Risiken angemessen entschädigt werden oder ob es ein starkes Potenzial für Veränderungen in den mittel- und langfristigen Perspektiven eines Unternehmens gibt.

In Europa beispielsweise hat das Wiederaufbauprogramm der Europäischen Union das Potenzial, grundlegende Veränderungen in nahezu allen Branchen zu bewirken und ein beispielloses Kapitalvolumen für erneuerbare Energien, nachhaltige Infrastruktur und andere grüne Initiativen bereitzustellen. Da nachhaltige Anlagen boomen, dürfte ESG zu einem immer grösseren Performancetreiber werden. Daraus ergeben sich für Hedgefonds eine Fülle von Anlagemöglichkeiten.

Pictet TR-Agora, unsere katalysatorgetriebene, marktneutrale Strategie zum Beispiel betrachtet Nachhaltigkeit als eine der potenziellen Quellen für die Überrendite einer Aktie neben anderen wichtigen „Katalysatoren“ wie Unternehmensumstrukturierungen, M&A und Korrekturen der Gewinnerwartungen.

Durch den einzigartigen Ansatz der Strategie können ESG-Investments auch dort aufgespürt werden, wo man sie nicht vermuten würde. Zum Beispiel im Ölsektor. Hier haben unsere Portfoliomanager festgestellt, dass einige europäische integrierte Ölunternehmen bei der Neupositionierung in Richtung einer kohlenstoffarmen Wirtschaft im Vergleich zu ihren Mitbewerbern in anderen Regionen der Welt bereits viel weiter fortgeschritten sind und ehrgeizige Pläne haben, diesen Weg fortzusetzen.

Daraus können sich attraktive Möglichkeiten ergeben, eine Relative-Value-Position aufzubauen, vor allem, wenn die Investmentthese auch mit starken finanziellen Daten unterlegt ist.

Anstatt also einen Buy-and-Hold-Ansatz zu verfolgen, der beispielsweise eine Longposition in Aktien aus dem Bereich saubere Energie und eine Shortposition in Ölunternehmen vorsieht, verfolgen wir einen dynamischeren und nuancenreicheren Ansatz, der aktiv darauf abzielt, Überschussrenditen zu erzielen, indem wir über konventionelle Investments hinausblicken.

Unsere globale marktneutrale Pictet TR-Aquila Strategie hingegen meidet Sektoren, die empfindlich auf den Konjunkturzyklus reagieren, und schliesst daher von vornherein einige der umweltschädlichsten Branchen wie Öl und Gas, Rohstoffe und Transport aus. Da sie ein geringes Engagement in Umweltnachzüglern aufweist, konzentriert sich die Strategie bei der Durchführung von ESG-Bewertungen im Rahmen ihrer Fundamentalanalyse potenzieller Anlagen stärker auf Corporate-Governance-Praktiken.

Die Identifizierung diesbezüglicher Warnzeichen dient zwei grossen Zwecken. Zum einen kann dies ein Trigger für eine neue Shortposition sein. Zum anderen könnte dies zu einer Neubewertung einer Longposition führen.

Unsere Erfahrung zeigt zum Beispiel, dass das Ausscheiden eines Finanzvorstands in Verbindung mit Änderungen der Bilanzierungs- oder Offenlegungsrichtlinien in bestimmten Branchen, insbesondere im Einzelhandel, stets ein Warnzeichen war. Zeigen sich Warnzeichen, ist ein aktiver Dialog mit dem Unternehmen unerlässlich. Wie sehr ein Unternehmen auf Bedenken von Investoren reagiert, kann entweder Sicherheit in Bezug auf ein Investment geben (wie es derzeit bei einem grossen US-Mobilfunknetzbetreiber der Fall ist, der alles dafür tut, um Altlasten zu beseitigen) oder zu einer Veräusserung führen (wie kürzlich bei einem Krankenhausbetreiber im Nahen Osten, der mittlerweile in Konkurs gegangen ist).

Immer weiter voran

Hedgefonds können zwecks Erreichung von ESG-Zielen noch viel weiter gehen.

Der jüngste Neuzugang in unseren marktneutralen Long/Short-Strategien zum Beispiel, der als Sleeve eines Multi-Strategy-Portfolios gemanagt wird, bewertet Unternehmen ausschliesslich nach ihrem ESG-Profil. Dabei wird ein vielschichtiger Ansatz verfolgt.

Zunächst schauen wir uns an, ob die Unternehmen „das Richtige tun“. Dazu gehört eine Analyse ihres ESG-Profils – von der Kultur bis hin zum CO2-Fussabdruck, von der Unternehmensführung bis hin zur Disziplin seiner operativen Prozesse.

Dann prüfen wir, ob Unternehmen „das Richtige tun“ – mit anderen Worten, wir bewerten den ESG-Fussabdruck der von ihnen angebotenen Produkte und Dienstleistungen und inwieweit sie zu einer nachhaltigen Zukunft für den Planeten beitragen. Dazu analysieren wir die ESG-Ratings verschiedener Anbieter und nutzen alternative Datenquellen, z.B. wie Unternehmen in sozialen Medien wahrgenommen oder von Mitarbeitern gesehen werden. Wir ziehen aber auch unsere eigenen qualitativen Analysen heran.

Eine solche Vorgehensweise ist unerlässlich, da ESG-Ratings von Drittanbietern allein für eine umfassende Beurteilung nicht ausreichen. Nach unserer Erfahrung sind diese Ratings mitunter von Anbieter zu Anbieter unterschiedlich, berücksichtigen nicht alle Dimensionen und sind in der Regel in die Vergangenheit gerichtet.

Diese Defizite treten regelmässig zu Tage. Nehmen wir als Beispiel das Online-Dating-Unternehmen Match Group. Das Unternehmen hatte in der Vergangenheit schlechte ESG-Ratings von Drittanbietern, was an der komplexen Eigentümerstruktur lag, in der Barry Diller über seine Holdinggesellschaft InterActiveCorp die Mehrheitskontrolle ausübte. Diese Bewertung ist mittlerweile jedoch kaum mehr zu rechtfertigen. Das Unternehmen wurde kürzlich ausgegliedert und ist auf dem besten Weg, ein vollständig unabhängiges Unternehmen mit besserer Corporate Governance und Transparenz zu werden.

Und es geht nicht nur darum, dass Veränderungen hinsichtlich der Firmenpolitik nicht berücksichtigt werden, sondern auch um den begrenzten Umfang der Ratings. Ein Zerealien-Unternehmen zum Beispiel hat möglicherweise eine hohe ESG-Bewertung, obwohl es weiterhin zuckerhaltige, ungesunde Nahrungsmittel herstellt, die vor allem Kinder ansprechen und die in Plastik verpackt sind. In diesem Fall würden wir eine Shortposition in diesem Unternehmen und eine Longposition in einem Unternehmen, das gesunde Tiefkühlkost in reycelbarer Verpackung herstellt, in Erwägung ziehen. Tiefkühlkost erzeugt 47 Prozent weniger Abfall als ungekühlte und gekühlte Nahrungsmittel für den Konsum zuhause.

Das Portfolio wird so aufgebaut, dass verschiedene langfristige ökologische und gesellschaftliche Trends genutzt werden – wie etwa der Wandel hin zu einem nachhaltigeren Nahrungsmittelsystem oder die Entwicklung von Finanzdienstleistungen mit positivem Einfluss.

Ein Beispiel für eine mögliche Long-Chance ist ein Kosmetikunternehmen, dessen Produkte zu 100 Prozent vegan und tierversuchsfrei sind. Nach unserem Dafürhalten hat dieses Unternehmen in einer Welt, in der die Konsumenten immer mehr auf gesundheitlich unbedenkliche, umweltfreundliche Produkte achten, einen Vorreitervorteil. Auch die Regulierungsbehörden folgen diesem Trend – so wurde in Kalifornien im September 2020 ein Gesetz über Kosmetikprodukte ohne schädliche Inhaltsstoffe verabschiedet.

Der Investment-Case wird weiter untermauert durch die Beobachtung von Verbrauchertrends laut den Umfragen der Marketingagentur Nielsen sowie durch Web Scraping und Suche nach Erwähnungen und Aktivitäten der Marke. Unser Ansatz sieht auch die Zusammenarbeit mit den Unternehmen vor. In diesem speziellen Fall sind wir über die Vergütungsrichtlinien und die Möglichkeiten einer Anpassung zur Verbesserung der Unternehmensführung im Gespräch.

Zu den Longpositionen könnten auch Unternehmen gehören, die den Übergang zu einer bargeldlosen Gesellschaft erleichtern, was den Spielraum für Geldwäsche und Steuervermeidung begrenzt, oder neue Fintech-Initiativen zur Demokratisierung der Kreditvergabe. Cloud-Software wiederum fördert eine höhere Energieeffizienz. Unternehmen mit einem kostenpflichtigen Abonnementmodell wie Spotify oder Apple konzentrieren sich tendenziell stärker auf das Wohlergehen und die Zufriedenheit der Kunden als solche, die auf Werbeeinnahmen angewiesen sind, wie Social-Media-Netzwerke. In jedem Fall ist die Bewertung sowohl qualitativ als auch quantitativ.

Da die Welt immer mehr Wert auf Nachhaltigkeit legt, kommt Hedgefonds eine entscheidende Rolle zu. ESG wird nach und nach Teil des regulatorischen Rahmens und ist ausschlaggebend für Verbraucherentscheidungen. Daraus ergeben sich zahlreiche Investmentchancen sowie Rendite- und Risikoquellen – sowohl für traditionelle Strategien, die ESG-Aspekte in ihre Entscheidungsfindung einbeziehen, als auch für spezielle Strategien mit Nachhaltigkeitsattributen.

Meraj Sepehrnia, Head of Total Return Sustainability, Pictet Asset Management

Nataliya Taleva, Senior Client Portfolio Manager, Pictet Asset Management

[1] „Using consumer surveys to determine food sustainability“, W. Martindale, 2014