Der Verlust der biologischen Vielfalt bereitet Wissenschaftlern und Naturschützern schon lange Sorge. Neue Studien zeigen nun, dass dieser Biodiversitätsverlust zu einem wesentlichen finanziellen Risiko für börsennotierte Unternehmen und ihre Investoren geworden ist.

Mehrere in diesem Jahr veröffentlichte Studien haben ergeben, dass sich biodiversitätsbezogene Risiken zunehmend auf die Bewertungen von Unternehmen auswirken.

Börsennotierte Unternehmen, die am meisten zum Verlust der biologischen Vielfalt beitragen, müssen Kursverluste hinnehmen, während Unternehmen mit einem gesünderen ökologischen Profil von günstigeren Finanzierungskonditionen profitieren.

Eine vom Swiss Finance Institute veröffentlichte Studie hat gezeigt, dass die von Investoren geforderten Risikoprämien für Aktien von Unternehmen mit einem größeren Biodiversitäts-Fußabdruck in den letzten zwei Jahren gestiegen sind.1

Basierend auf einer Analyse der Aktienrenditen von mehr als 2.000 Unternehmen aus 32 Ländern stellten die Forscher einen zusätzlichen monatlichen Anstieg der Risikoprämie um 23 Basispunkte bzw. einen jährlichen Anstieg um 2,8% bei einer Vergrößerung ihres Biodiversitäts-Fußabdrucks um eine Standardabweichung fest.2

Zu den Unternehmen mit dem größten durchschnittlichen Biodiversitäts-Fußabdruck in der Wertschöpfungskette gehörten jene, die in Branchen wie Einzelhandel und Großhandel, Papier und Forstwirtschaft sowie Nahrungsmittel tätig sind.

Zu den Sektoren mit dem geringsten Fußabdruck zählten Freizeit, Dienstleistungen und Bildung.

Dieser Anstieg der Prämie erfolgte in der Zeit zwischen den beiden COP-Biodiversitätsgipfeln, die jeweils im Oktober 2021 im chinesischen Kunming und im Dezember 2022 in Montreal stattfanden. Auf diesen Treffen einigten sich die Regierungen auf das richtungsweisende Global Biodiversity Framework (GBF), das – so die Forscher – sowohl das Bewusstsein der Investoren für den Verlust der biologischen Vielfalt geschärft als auch den Erlass neuer Vorschriften beschleunigt hat.

„Unsere Ergebnisse deuten darauf hin, dass Investoren davon ausgehen, dass die neuen Vorschriften auf geschäftliche Aktivitäten mit einem großen ökologischen Fußabdruck abzielen werden. Als Folge der damit verbundenen politischen Unsicherheit bildet sich allmählich eine Prämie für den ökologischen Fußabdruck heraus“, so die Studie.

„Wir schließen uns Forschungsbeiträgen aus jüngerer Zeit an, wonach ESG-Risiken zunehmend eingepreist werden, und belegen, dass dies neben dem Klimawandel das zentrale ESG-Thema bei institutionellen Investoren ist.“

Das GBF sieht ein Ziel vor, für dessen Erreichung große Unternehmen und Finanzinstitute ihre Auswirkungen auf die biologische Vielfalt sowie die Risiken, denen sie durch den Verlust der biologischen Vielfalt ausgesetzt sind, überwachen und offenlegen müssen.3

Diese Anforderungen gelten für die gesamte Wertschöpfungskette eines Unternehmens – und bei Finanzinstituten bis auf Ebene der Portfolioanlagen.4

Das Forschungsteam aus Europa stellte außerdem fest, dass Unternehmen mit einem großen Biodiversitäts-Fußabdruck in den drei Tagen nach dem Treffen in Kunming einen kumulativen Aktienkursrückgang von 1,18 Prozent im Vergleich zu Aktien mit kleinem Fußabdruck verzeichneten.

Entstehung einer Risikoprämie

Weitere Studien lassen darauf schließen, dass es bereits 2010 eine Risikoprämie für biologische Vielfalt gegeben haben könnte.

In einem vom National Bureau of Economic Research veröffentlichten Arbeitspapier wurden Jahresabschlüsse und Jahresberichte von Unternehmen aus den Jahren 2010 bis 2020 analysiert. Den Analysen zufolge entwickelten sich die Aktienkurse von Unternehmen, die einem höheren Biodiversitätsrisiko ausgesetzt waren, bei einer Zunahme des Biodiversitätsrisikos schlechter als andere.5

Um festzustellen, inwieweit Biodiversitätsrisiken in den Aktienkursen eingepreist sind, führten die Forscher eine zweistufige Studie durch.

Zunächst entwickelten sie mit einem NLP-Modell (zur Verarbeitung natürlicher Sprache) ein nachrichtenbasiertes Maß für das Biodiversitätsrisiko.

Anschließend erstellten sie Aktien-Modellportfolios für verschiedene Sektoren und gruppierten sie danach, inwieweit sie nach Einschätzung der Forscher dem Biodiversitätsrisiko ausgesetzt sind.

Die Portfolios enthielten Longpositionen in Branchen mit geringem Biodiversitätsrisiko – wie Halbleiter, Software und Kommunikationsdienstleistungen – und Shortpositionen in Branchen mit hohem Biodiversitätsrisiko – darunter Energie, Versorgungsunternehmen und Immobilien.

Die Forscher gingen von folgender Annahme aus: Wenn das Biodiversitätsrisiko eingepreist ist, dürfte sich die Rendite dieser nach dem Biodiversitätsrisiko gruppierten Portfolios parallel zu ihrem aggregierten Biodiversity News Index bewegen, was einem effektiven Schutz vor dem Biodiversitätsrisiko gleichkäme.

Die Korrelationen zwischen der Rendite eines solchen Absicherungsportfolios und seinem Biodiversitätsrisiko-Index waren mit bis zu 0,2 positiv – ein Muster, von dem die Forscher sagten, dass es prägnant sei und vergleichbar mit denen von Klimaabsicherungsportfolios (bei einer Bewertung anhand von aggregierten Klimanachrichten). Das zeigt, dass die biologische Vielfalt zu einem genauso wichtigen Risikofaktor wird wie der Klimawandel.

Negative Renditeerwartungen

Eine andere Gruppe von Forschern analysierte Unternehmen in Branchen, die einen großen ökologischen Fußabdruck haben – jene, die stärker von Ökosystemdienstleistungen und Naturkapital abhängig sind, zum Beispiel die Landwirtschaft. Sie stellten fest, dass Investoren eine höhere Entschädigung für Investitionen in Unternehmen verlangen, die negative Auswirkungen auf die biologische Vielfalt haben.

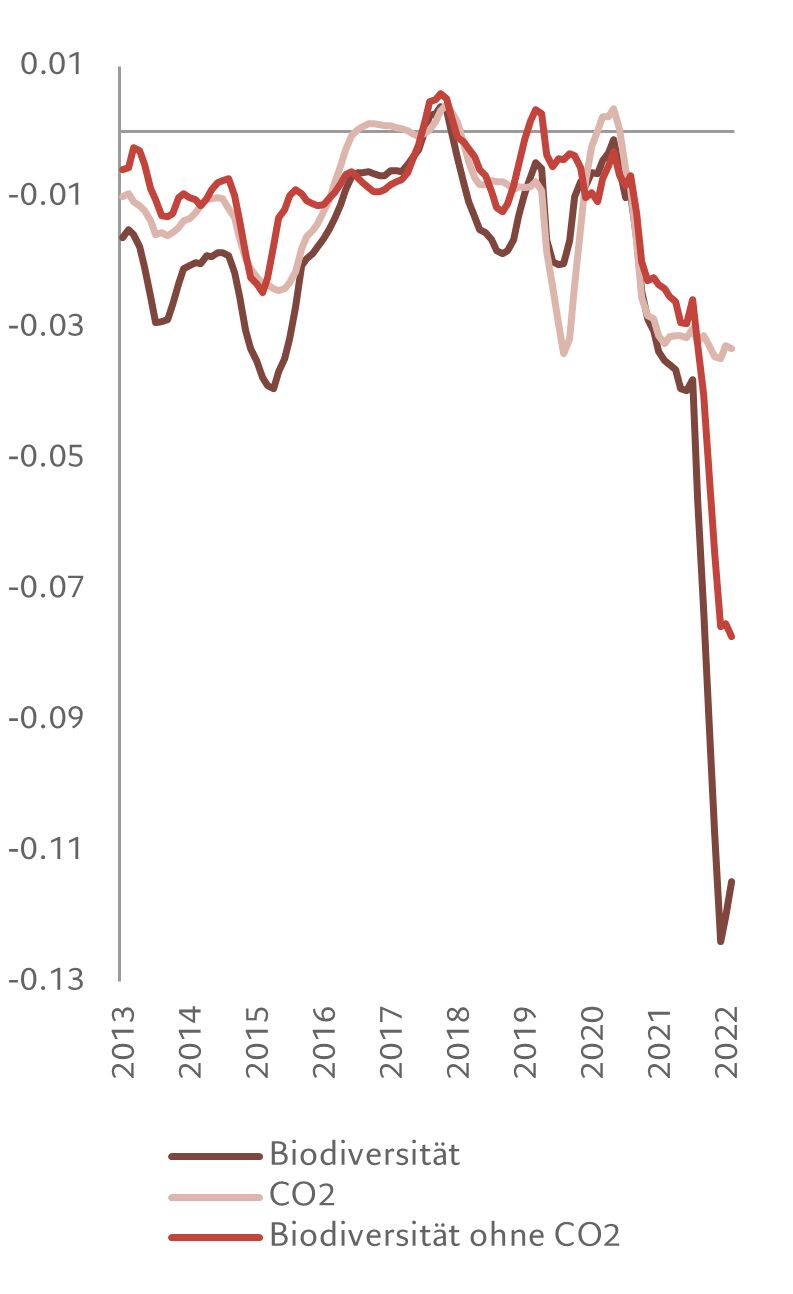

Abb. 1 Erwartete Renditen nach Faktor

Auswirkung von CO2- und biodiversitätsbasierten Risikofaktoren auf erwartete Renditen von Unternehmen mit großem Biodiversitäts-Fußabdruck

Quelle: Coqueret und Giroux. Die Methodik ist hier detailliert erläutert.

Quelle: Coqueret und Giroux. Die Methodik ist hier detailliert erläutert.

Die französischen Forscher stellten eine „negative und signifikante“ Auswirkung auf die erwarteten Aktienrenditen bzw. die erwartete durchschnittliche Rendite von Aktien, berechnet aus Optionspreisen, fest.6

„Diese Ergebnisse zeigen, dass die Märkte ähnlich wie beim CO2-Risiko davon ausgehen, dass die Biodiversität in den kommenden Jahren zu einem großen Risikofaktor werden wird, insbesondere für Unternehmen, die am meisten auf eine naturbasierte Nutzung angewiesen sind“, so das Arbeitspapier.

Prämie an den Anleihemärkten

Eine weitere Studie befasste sich mit der Entstehung von Biodiversitätsrisiken an den Anleihemärkten.

Forscher aus Irland, Frankreich und der Schweiz verglichen die Credit Default Swaps (CDS) bzw. die Kosten für die Absicherung von Schuldtiteln vor einem Ausfall bei einer Laufzeit zwischen einem und zehn Jahren.7

Sie konzentrierten sich auf die Infrastrukturbranche, einen Sektor, der entscheidend für die Bewältigung der dreifachen planetaren Krise von Klimawandel, Verlust der Artenvielfalt und Umweltverschmutzung ist und auf den fast 90 Prozent aller Klimaanpassungskosten entfallen.8

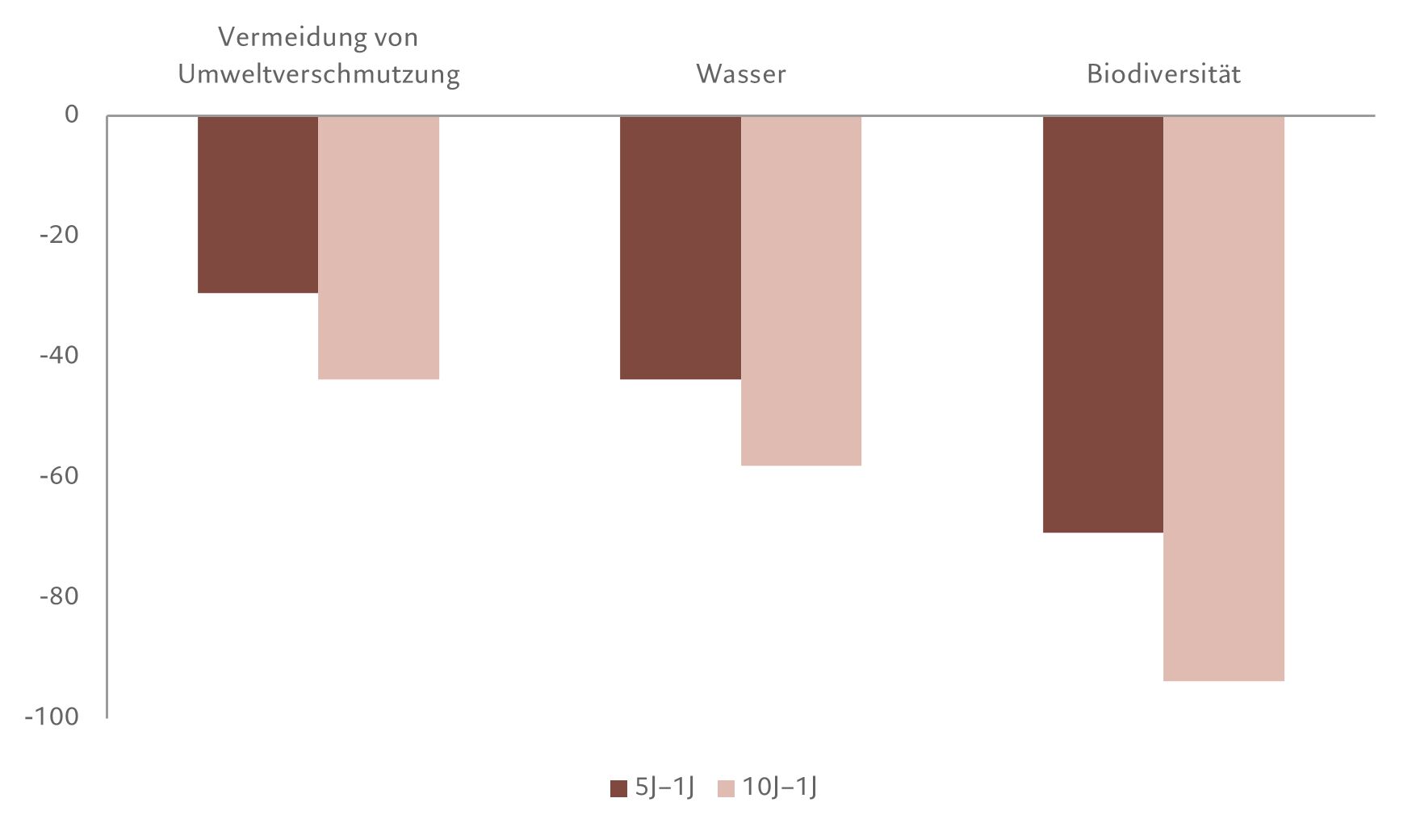

Sie stellten fest, dass Unternehmen mit einem besseren Management der Biodiversitätsrisiken von bis zu 93 Basispunkten besseren relativen langfristigen Finanzierungskonditionen profitierten als die mit dem schlechtesten Management (siehe Abb. 2).

Darüber hinaus zeigten die Ergebnisse, dass die Differenz über längere Kreditlaufzeiten – also der Verlauf über ein bis zehn Jahre – größer war als bei Laufzeiten von ein bis fünf Jahren. Diese Abflachung der CDS-Kurve, so die Schlussfolgerung der Forscher, deutet darauf hin, dass Investoren diese Risiken als langfristige Probleme wahrnehmen.

Abb. 2 – Flachere Kurve

Ausmaß der negativen Auswirkungen auf den CDS-Verlauf aus drei Umweltvariablen

Basierend auf monatlichen Regressionsergebnissen aus einem Stichprobenzeitraum zwischen Dezember 2007 und Januar 2018. Quelle: Hoepner, A. et al

Basierend auf monatlichen Regressionsergebnissen aus einem Stichprobenzeitraum zwischen Dezember 2007 und Januar 2018. Quelle: Hoepner, A. et al

„Um gefährdete Arten zu schützen oder natürliche Lebensräume zu erhalten, könnten Gesetze, die zum Beispiel den Bau von Straßen oder Schienen in Schutzgebieten verbieten, hohe zusätzliche Kosten für Unternehmen, die in diesem Bereich tätig sind, mit sich bringen“, so die Studie.

Den Forschern zufolge könnten Rechtsvorschriften, die jetzt schon die Säuberungskosten für Unternehmen internalisieren, wenn sie innerhalb oder außerhalb ihres Standorts die Umwelt verschmutzen, wie der US-amerikanische Clean Air Act, einer der Gründe für dieses Phänomen sein.

Biodiversität: Business as usual keine Option mehr

Der immer umfangreicher werdende Forschungskatalog, der die finanzielle Wesentlichkeit des Verlusts der biologischen Vielfalt belegt, offenbart die Komplexität und die Kosten des Übergangs zur Netto-Null.

Der Preisbildungsmechanismus für das Biodiversitätsrisiko ist ein komplexes Phänomen, das sich im Laufe der Zeit weiterentwickeln wird.

Das bedeutet jedoch nicht, dass Unternehmen und Investoren es sich leisten können, den Verlust der biologischen Vielfalt als Risikofaktor ausser Acht zu lassen. Ganz im Gegenteil.

Die Taskforce for Nature-Related Financial Disclosures (TNFD), eine Branchenorganisation, die Finanzinstitute und Unternehmen mit Vermögenswerten von über 20 Bio. US-Dollar repräsentiert, hat gerade 14 Empfehlungen für die Offenlegung herausgegeben, die auf das Global Biodiversity Framework (GBF) abgestimmt sind. Weitere regulatorische Änderungen werden sicherlich folgen.

Risiken für die biologische Vielfalt werden also immer mehr zu einem wichtigen Thema, das in den Vorstandsetagen von Unternehmen in aller Welt diskutiert werden wird. Es ist in jedem Fall jetzt schon eine wesentliche finanzielle Variable, die die Art und Weise beeinflusst, wie Unternehmen ihre Geschäfte führen und Investoren ihr Kapital zuteilen.

Von Stephen Freedman, Head of research and sustainability, Thematic Equities bei Pictet Asset Management

1 Garel, A. et al, Do Investors Care About Biodiversity? (26. Mai 2023). Swiss Finance Institute Research Paper No. 23-24, European Corporate Governance Institute – Finance Working Paper No. 905/2023 https://ssrn.com/abstract=4398110

2 Der Biodiversitäts-Fussabdruck wurde anhand einer Messgrösse berechnet, die auf einem artenbasierten Indikator für die Intaktheit der Biodiversität basiert.

3 https://www.cbd.int/article/cop15-cbd-press-release-final-19dec2022

4 Weitere Informationen finden Sie in folgendem Artikel zu diesem Thema: https://am.pictet/en/globalwebsite/global-articles/2023/expertise/thematic-equities/cop15-and-investors

5 Giglio, S. et al, Biodiversity Risk (4. April 2023). https://www.nber.org/papers/w31137

6 Coqueret, G. und Giroux, T. A Closer Look at the Biodiversity Premium (21. Juli 2023). https://ssrn.com/abstract=4489550

7 Hoepner, A. et al, Beyond Climate: The Impact of Biodiversity, Water, and Pollution on the CDS Term Structure (8. Februar 2023). Swiss Finance Institute Research Paper No. 23-10, Michael J. Brennan Irish Finance Working Paper Series Research Paper No. 23-4 https://ssrn.com/abstract=4351633

8 https://www.unep.org/resources/report/infrastructure-climate-action