Oft sind es Private-Equity-Fonds (PE), die ein vielversprechendes neues Unternehmen als erste aufspüren, doch in Sachen verantwortungsbewusstes Investieren fallen sie hinter der Konkurrenz zurück.

Diese bisherige Trägheit liegt nicht zuletzt auch an der bekanntermaßen fehlenden Transparenz der privaten Märkte, weil nicht börsennotierte Unternehmen nicht in gleichem Maße zur Offenlegung verpflichtet sind wie ihre börsennotierten Konkurrenten. Viele Unternehmen in diesem Sektor sind klein und verfügen nicht über die Ressourcen für eine ausführliche Berichterstattung. Für PE-Fonds war dies ein entscheidendes Hindernis, die Umwelt-, Sozial- und Governance-Faktoren (ESG) in ihre Entscheidungsfindung einzubeziehen. Während von vielen schon seit Jahren regelmäßig Governance-Erwägungen berücksichtigt und die gesellschaftlichen und ökologischen Auswirkungen potenzieller Investitionskandidaten mit bedacht werden, gab es bis vor kurzem keine formale Handhabung, dem Rechnung zu tragen.

Das ändert sich nun, da Vermögensbesitzer und Unternehmen ESG zur Priorität erklärt haben und die Nichteinhaltung von Vorschriften immer kostspieliger wird. In Europa wurden mit der Green Taxonomy und der Verordnung über die Offenlegung nachhaltiger Finanzprodukte (SFDR) Standards für nachhaltige Investitionen festgelegt, zu denen auch Private Equity zählt.1 Im Vereinigten Königreich werden eigene Fassungen dieser beiden Regelwerke erarbeitet und in den USA hat die Securities and Exchanges Commission (SEC) auch die Anforderungen an die ESG-Berichterstattung verschärft.2

Die höheren Ansprüche an die Transparenz sind teils eine Reaktion auf die zunehmende Macht des nicht börsennotierten Sektors – dessen Vermögensbasis in den letzten Jahren erheblich gewachsen ist – sowie auf die immer lauteren Forderungen nach einer Demokratisierung der privaten Märkte. Wenn Kleinanlegern die Türen geöffnet werden sollen, muss die Offenlegung viel strenger umgesetzt werden als bisher.

Eine neue Initiative hat hier einen Vorstoß gewagt. Immer mehr Komplementäre (GPs) in der PE-Branche sind dazu übergegangen, die ESG-Leistung ihrer Portfoliounternehmen im Rahmen einer kürzlich gegründeten offenen Partnerschaft von Stakeholdern abzubilden – der so genannten ESG Data Convergence Initiative (EDCI). Zentrales Anliegen dieser Initiative ist es, die Transparenz zu erhöhen und die Vergleichbarkeit von Daten zwischen Unternehmen und Sektoren zu erleichtern.

Die im ersten Jahr der EDCI-Tätigkeit (Berichtszyklus 2021) erhobenen ESG-Daten liefern nützliche Hinweise darüber, welches Nachhaltigkeitsniveau die PE-Portfoliounternehmen erreicht haben und wo noch Verbesserungs- und Entwicklungspotenzial besteht.

Im September 2023 hat die EDCI bereits mehr als 350 Mitglieder, deren verwaltetes Vermögen sich auf insgesamt über 28 Billionen US-Dollar beläuft.3 Die Pictet Gruppe war Mitglied der ersten Stunde und ist kurz nach der Gründung der Initiative dem Lenkungsausschuss beigetreten.

Die GP-Mitglieder der EDCI haben sich verpflichtet, Daten zu einem Kernsatz von ESG-Kennzahlen in den sechs vorgegebenen Kategorien Treibhausgasemissionen, Nutzung erneuerbarer Energien, Vielfalt der Vorstandsmitglieder, arbeitsbedingte Verletzungen, Netto-Neueinstellungen und Mitarbeiterengagement zu melden. Die Daten wurden dann von der Boston Consulting Group (BCG) zu einem Referenzwert zusammengefasst.

Anhand dieses Materials konnten wir Daten von mehr als 300 privaten Unternehmen aus unseren eigenen PE-Portfolios analysieren und sie sowohl mit einer allgemeinen Benchmark von privaten Unternehmen (ebenfalls von EDCI) als auch mit einer Benchmark von börsennotierten Unternehmen auf Basis von Refinitiv-Daten vergleichen, die rund 3.800 Unternehmen aus den weltweit größten Börsenplätzen umfasst.

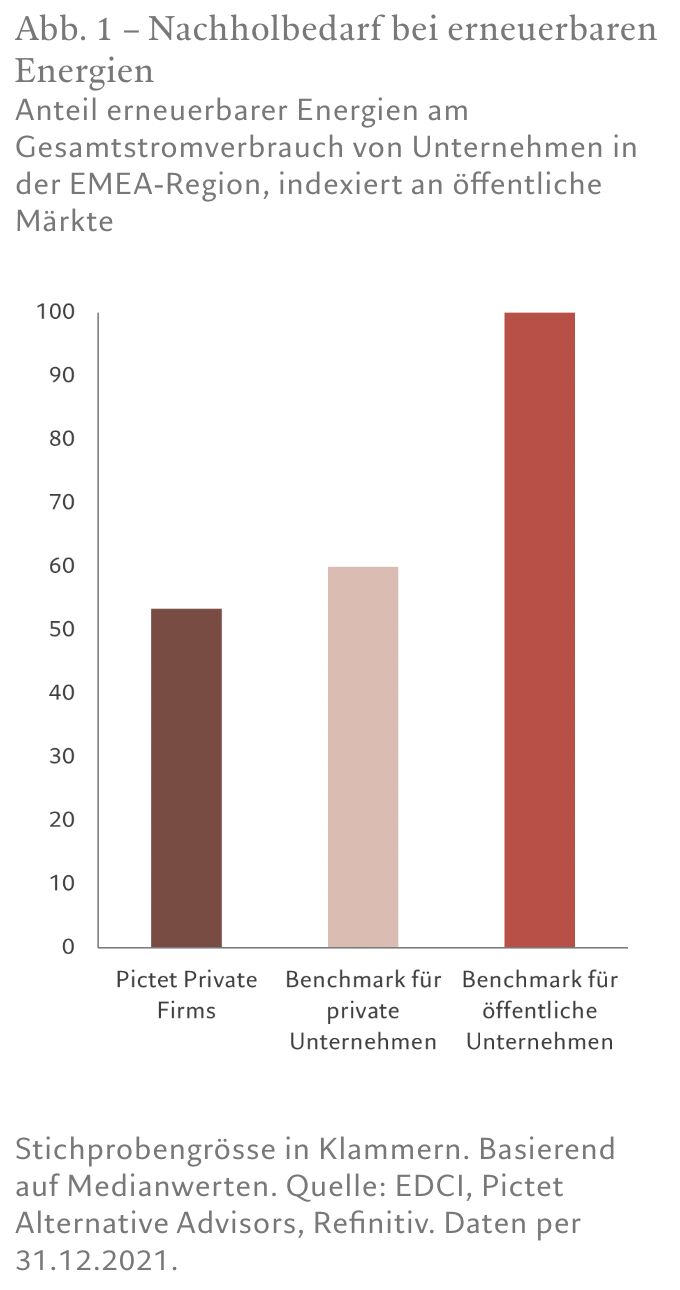

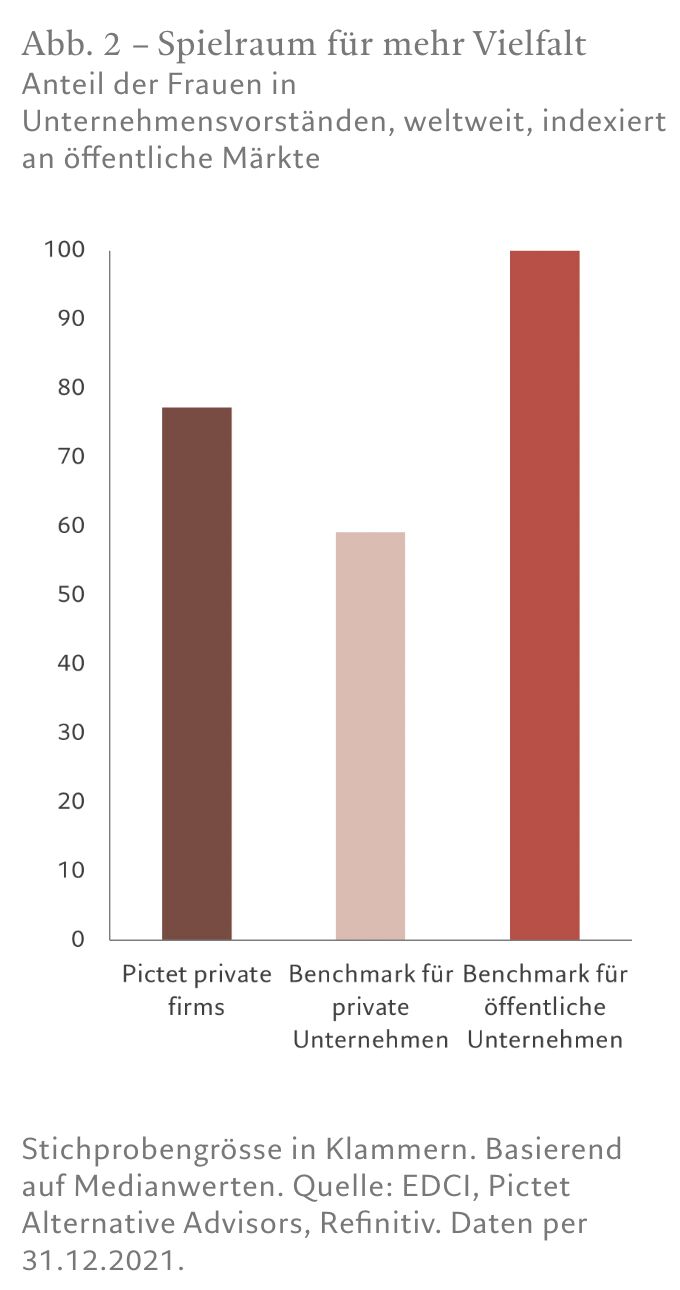

Wie die Daten zeigten, liegen private Unternehmen, die sich im Besitz von PE-Firmen befinden, derzeit bei mehreren wichtigen Umwelt- und Sozialkennzahlen wie der Nutzung erneuerbarer Energien (Abb. 1) oder der Geschlechtervielfalt in den Vorständen hinter ihren börsennotierten Konkurrenten zurück. Nach unserer Ansicht ist dies nicht überraschend, da schließlich für öffentliche Unternehmen im Unterschied zu ihren privaten Konkurrenten höhere regulatorischen Anforderungen gelten, etwa bei der Offenlegung von Nachhaltigkeitsdaten.

Zukunftsgerichtete Ertragschancen

Der Branche bieten sich zahlreiche Möglichkeiten, das Risiko-Rendite-Profil von Private-Equity-Anlagen zu verbessern, wenn ESG in die eigene Tätigkeit einbezogen wird. So können etwa PE-Manager die Unternehmen, in die investiert wird, dazu anregen, mehr Engagement in Bereichen wie der Nutzung erneuerbarer Energien zu leisten, und so Portfolios gezielt im Hinblick auf das künftige Umfeld erstellen, in dem Unternehmen, die sich nicht an die ESG-Grundsätze halten, zunehmend durch Regulierung und Besteuerung bestraft werden.

Zudem sind private Investoren gewiss besser in der Lage, den grünen Wandel voranzutreiben, als Anleiheinhaber oder Aktionäre öffentlicher Unternehmen. Denn sie haben die direkte Kontrolle über ihre Investitionen und damit einen größeren Einfluss auf das Unternehmensverhalten und die Entscheidungen über die Kapitalallokation. Oft ist ihr Zeithorizont auch länger als der von Anlegern in börsennotierten Anlagen, wodurch ihnen mehr Zeit zum Reagieren zur Verfügung steht.

Wie die BCG-Analyse der EDCI-Benchmarkdaten in den beiden Jahren bis 2021 zeigte, ist der Umsatz bei privaten Unternehmen mit mindestens einem weiblichen Vorstandsmitglied schneller gewachsen als bei Unternehmen ohne weibliche Vorstandsmitglieder. Obwohl es nach unserer Auffassung noch zu früh ist, Rückschlüsse aus dem Verhältnis zwischen der Diversität in Vorständen und der finanziellen Leistung zu ziehen, scheinen PE-Unternehmen bei der Geschlechterdiversität im Vorstand gegenüber den öffentlichen Unternehmen in Rückstand zu geraten (Abb. 2). Hier sehen wir ein Verbesserungspotenzial, das wir künftig sorgfältig beobachten wollen.

Wir sind davon überzeugt, dass die privaten Märkte hervorragend aufgestellt sind, um nachhaltige Praktiken zu fördern, die nicht nur dem Planeten und der Gesellschaft, sondern auch der Portfolio-Performance zugutekommen. Denn nicht zuletzt spielen PE-Unternehmen eine gewichtige Rolle in der Weltwirtschaft – laut Preqin haben deren verwaltete Vermögenswerte ein Volumen von rund 7 Billionen US-Dollar, das bis 2027 auf nahezu 12 Billionen US-Dollar anwachsen dürfte.4

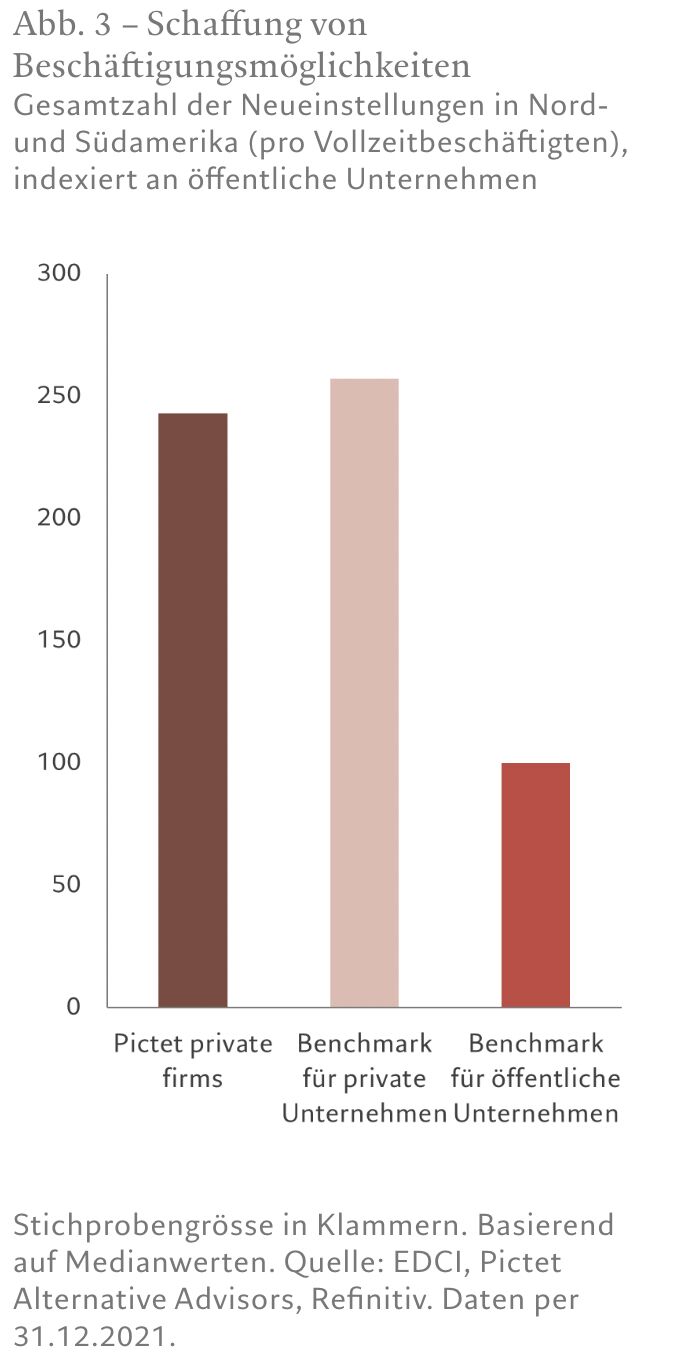

In unserer Analyse konnten wir auch Bereiche ausmachen, in denen private Unternehmen vorherrschend sind. Obwohl den PE-Unternehmen vielfach nachgesagt wird, sie seien darauf aus, ihre Wertschöpfung durch aggressives Vorgehen zu maximieren, haben private Unternehmen 2021 mehr Arbeitsplätze pro Vollzeitstelle geschaffen als ihre öffentlichen Konkurrenten (Abb. 3). Und das traf in allen Regionen und Branchen zu.

Da EDCI erst seit 2021 existiert, ist es noch zu früh, um den Zusammenhang zwischen ESG-Faktoren und finanzieller Performance eingehend analysieren zu können. Schon in der Vergangenheit hat es sich als schwierig erwiesen, einen direkten Zusammenhang zwischen finanziellen Renditen und der ESG-Leistung aufzuzeigen. Eine Kausalität zwischen den beiden Faktoren herzustellen, war aus mehreren Gründen erschwert, u. a. weil es keine einheitliche Terminologie gab, kaum Daten verfügbar waren und keine standardisierten ESG-Leistungskennzahlen existierten. Wir sind überzeugt, dass dies einfacher wird, je mehr Mitglieder der EDCI beitreten und dementsprechend Daten vorhanden sein werden.

Auf der Grundlage von ESG-Daten, die wir direkt von Portfoliounternehmen beziehen, sind wir nicht nur in der Lage, bessere Investitionsentscheidungen zu treffen, sondern können unsere Engagements auch auf diejenigen GPs konzentrieren, bei denen wir potenziell die größte Wirkung erzielen. So waren beispielsweise 15 Prozent der Unternehmen, deren Daten zu Treibhausgasemissionen uns vorlagen (Scope 1 und 2), für 80 Prozent der Gesamtemissionen verantwortlich. Das führt uns sehr deutlich vor Augen, auf welche Bereiche wir unsere Anstrengungen konzentrieren sollten.

In einer aktuellen Umfrage der Beratungsgesellschaft PWC nannten GPs Unternehmenswerte und regulatorische Entwicklungen als zwei wesentliche Gründe dafür, ESG in ihre Investitionsentscheidungen einzubinden, während Probleme mit Daten als eine der größten Schwierigkeiten galten.5 Da EDCI dazu beitrug, diese Herausforderungen mit dem Datenmaterial zu bewältigen, sind wir der Meinung, dass Private Equity die Wende zu verantwortungsvollen Investitionen geschafft hat.

[2] https://www.sec.gov/news/press-release/2022-92

[3] Verwaltete Vermögenswerte (AUM) in allen Anlageklassen, nicht auf Private Equity begrenzt

[4] Preqin, 2023

[5] https://www.pwc.lu/en/sustainable-finance/docs/pwc-eu-private-markets-esg-reboot.pdf