Übersicht

Das britische System für Maßeinheiten irritiert Besucher aus dem Ausland immer wieder. Aber auch die Briten beschweren sich darüber. In einem Vortrag vor amerikanischen Studierenden im Jahr 1884 bezeichnete der angesehene schottische Mathematiker Lord Kelvin die Unzen, Yards und Gallonen Großbritanniens als ein „schrecklich gehirnzerstörendes System der Knebelung, unter dem wir leiden“1.

Solche Kritik wird auch bei den ESG-Unternehmensratings laut. Ähnlich wie das britische System sorgten die Scoring-Ansätze für die Bewertung dessen, inwieweit Unternehmen ESG-Aspekte berücksichtigen, oft für Verwirrung. Quantifizierung bringt nicht immer Klarheit.

Es gibt weitere gravierende Schwächen. Interessengruppen kritisieren, dass ESG-Scores wenig über die breiteren Auswirkungen eines Unternehmens auf die Gesellschaft oder die Umwelt aussagen. Die Bewertungen seien irreführend und bedeutungslos.

Das sind gravierende Anschuldigungen, von denen aber einige haltlos sind.

In dieser Studie werden sowohl die Vorteile als auch die Schwächen von ESG-Unternehmensratings genauer untersucht und die philosophischen und methodischen Unterschiede zwischen den Ratinganbietern analysiert. Zu guter Letzt werden Empfehlungen gegeben, wie ESG-Ratings am besten zu verwenden sind.

Falsch verstandene Ziele

Viele der Vorbehalte gegenüber ESG-Ratings spiegeln schlichtweg ein falsches Verständnis der Ziele der Ratingagentur wider.

Es gibt zwei Hauptansätze, für die sich ESG-Ratingagenturen entscheiden und die jeweils einem anderen Zweck dienen.

Der erste Ansatz, der von den beiden marktbeherrschenden Anbietern MSCI und Morningstar Sustainalytics angewendet wird, stellt die finanzielle Wesentlichkeit von ESG in den Fokus. Dabei wird untersucht, wie beispielsweise Veränderungen der sozialen Einstellungen, Wettermuster oder Vorschriften das Umsatzwachstum und die zukünftige Rentabilität eines Unternehmens beeinflussen können.

Entscheidend ist, dass dieser Ansatz nicht den Anspruch erhebt, Aussagen darüber zu treffen, ob ein Unternehmen ein guter Unternehmensbürger ist oder ob seine Produkte und Dienstleistungen positiv für die Gesellschaft oder die Umwelt sind.

Der zweite Ansatz, der von einigen kleineren ESG-Ratingagenturen angewendet wird, versucht, die weiter gefassten Auswirkungen von Unternehmen auf die Welt zu bewerten.

Dabei werden Aspekte wie die Einhaltung globaler Arbeits- oder Menschenrechtsnormen durch ein Unternehmen und die Förderung des Zugangs zu sanitärer Grundversorgung berücksichtigt. Somit könnte dieser Ansatz für Investoren interessant sein, die ökologische oder soziale Ziele verfolgen.

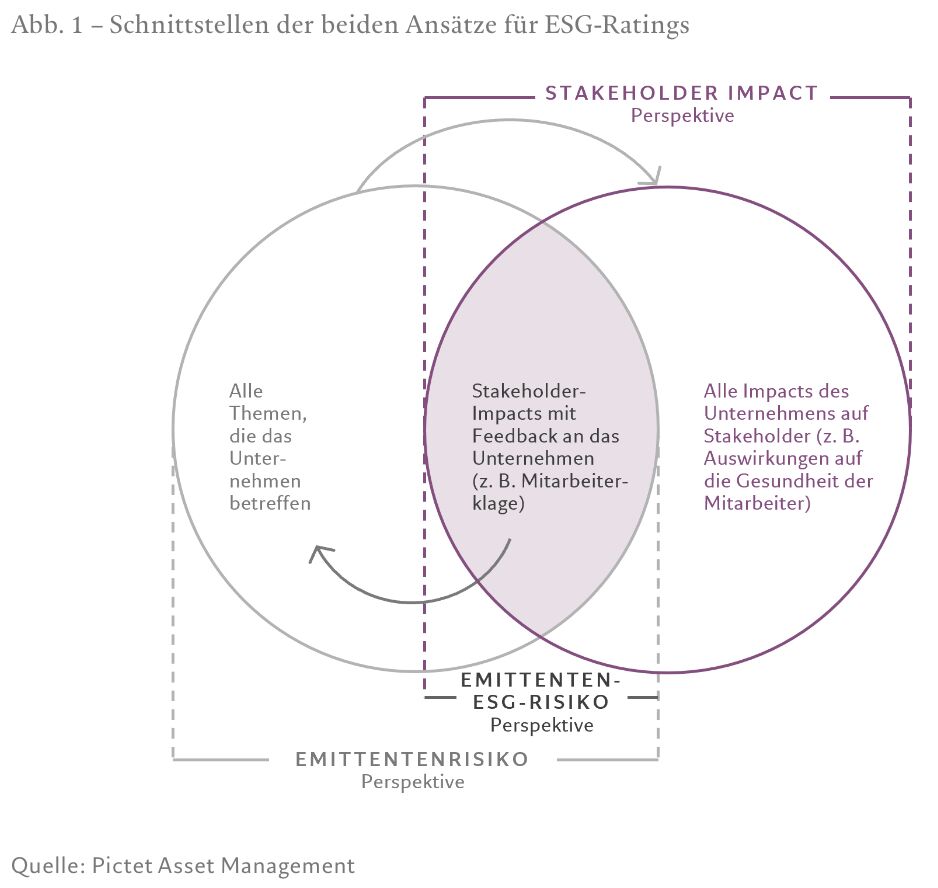

Wir bezeichnen diese beiden Ansätze als „Emittenten-ESG-Risiko“- bzw. „Stakeholder-Impact“-basierte Ratings.

Wie in Abb. 1 zu sehen ist, gibt es Schnittstellen zwischen den beiden Ansätzen: Impact-Bewertungen können in Emittentenrisiko-Ratings ebenso einfließen wie die finanzielle Wesentlichkeit von ESG in Stakeholder-Impact-Analysen.

Emittentenrisiko-Ratingagenturen wie MSCI berücksichtigen verschiedene positive und negative ESG-Auswirkungen, soweit sie zukünftige wirtschaftliche Kosten oder Vorteile für das Unternehmen darstellen. Nehmen wir zum Beispiel ein Forstunternehmen, dessen Aktivitäten bekanntermaßen Flora und Fauna in geschützten Gebieten schädigen. In einem Emittentenrisiko-ESG-Bewertungssystem würde das Risiko, dass das Unternehmen seine Lizenz verliert, in dieser Region tätig zu sein, in der Analyse erfasst. Dies ist dadurch begründet, dass es sich um ein Ergebnis handelt, das schwerwiegende wirtschaftliche Folgen hat.

Gleichzeitig können Impact-Ratings als Indikatoren für zukünftige ESG-bezogene finanzielle Risiken dienen. Dabei handelt es sich nicht um kurzfristige Bedrohungen, sondern um solche, die sich langsamer entwickeln und – wenn nichts dagegen unternommen wird – langfristig die Rentabilität oder den Umsatz schmälern könnten. Ein Beispiel für ein solches Risiko ist der Verlust der biologischen Vielfalt. Nur wenige Unternehmen messen den Auswirkungen, die sie auf natürliche Lebensräume haben, eine große Bedeutung bei. Aber da der Schutz der biologischen Vielfalt sowohl für die politischen Entscheidungsträger als auch für Versicherungsunternehmen weltweit zur Priorität werden, müssen Unternehmen womöglich bald ihre Haltung ändern oder sie riskieren finanzielle Einbußen z. B. bei einer regulatorischen Verschärfung.

Sonstige Erläuterungen zur Methodik

Ein Großteil der Kritik an ESG-Bewertungen resultiert aus den methodischen Inkonsistenzen zwischen den Ratinganbietern. Auch wenn zwei Agenturen dasselbe Ziel verfolgen – sei es die Messung der finanziellen Wesentlichkeit oder des Stakeholder-Impact – tun sie dies auf unterschiedliche Weise, was bedeutet, dass die Bewertungssysteme widersprüchliche Signale geben können.

Ein Unternehmen, das von einer Ratingagentur als frei von ESG-Risiken eingestuft wird, kann von einer anderen als gefährlich exponiert eingestuft werden.2 Hinzu kommt, dass die Agenturen nicht genügend öffentlich zugängliche Einzelheiten darüber bereitstellen, wie sie zu ihren Schlussfolgerungen gelangen.

Investoren haben es oft mit widersprüchlichen Signalen zu tun, auch wenn die Anbieter das gleiche erklärte Ziel verfolgen.

Die akademische Forschung macht deutlich, in welcher Misere sich die Investoren befinden.

Zahlreiche Studien haben ergeben, dass Agenturen ein und dasselbe Unternehmen häufig ganz unterschiedlich bewerten. Die Korrelation zwischen zwei Ratings für dasselbe Unternehmen schwankt zwischen 0,71 und 0,38.3 Im Vergleich dazu dürfte die Korrelation zwischen den Ratings von Moody’s und S&P im Bereich 0,96 bis 0,98 liegen.4

In einer viel beachteten Studie haben Berg et al. (2022)5 die Hauptursachen für Rating-Divergenzen bei sechs Ratinganbietern identifiziert.

Diese lassen sich grob drei Kategorien zuordnen:

- ESG-Ratingagenturen unterscheiden sich in Bezug auf die Abdeckung, das heißt das Spektrum der ESG-Kategorien, die sie analysieren.

- Verschiedene Anbieter von ESG-Ratings verfolgen in den einzelnen ESG-Kategorien unterschiedliche Messansätze. Sie verwenden oft unterschiedliche Indikatoren (z. B. gleiche Indikatoren für mehrere Branchen oder branchenspezifische Indikatoren) und/oder verarbeiten die gleichen Indikatoren unterschiedlich (siehe Infokasten in diesem Abschnitt).

- Verschiedene Anbieter von ESG-Ratings weisen ESG-Kategorien unterschiedliche Gewichtungen zu.

Die Autoren stellten fest, dass die Unterschiede bei Bewertung, Abdeckung und Gewichtung jeweils 56%, 38% bzw. 6% der Rating-Divergenz ausmachten.

Die Diskrepanzen bei der Messung konzentrierten sich auf eine kleine Anzahl von ESG-Kategorien, darunter Klimarisikomanagement, Produktsicherheit, Unternehmensführung, Korruption und Umweltmanagementsysteme.

Diese Analyse deutet darauf hin, dass es im Zeitverlauf Raum für eine gewisse Konvergenz der Ratings geben kann, insbesondere wenn die von Unternehmen veröffentlichten ESG-Daten stärker standardisiert werden.

Aber selbst wenn Agenturen dieselben Daten verwenden, werden sie diese Informationen wahrscheinlich auf unterschiedliche Weise verarbeiten. Das liegt vor allem daran, dass sich Ratinganbieter weiterhin in ihrem philosophischen Ansatz für ESG unterscheiden werden.

Basierend auf dieser Analyse haben wir unsere eigene Studie durchgeführt, die sich darauf konzentrierte, wie Branchen und Regionen von den beiden größten Ratinganbietern Morningstar Sustainalytics und MSCI bewertet werden. Unser Bezugsrahmen war der MSCI All Countries World Index, bei dem die Schnittmenge zwischen den beiden Anbietern, das heißt die gemeinsame Abdeckung, bei ca. 2.900 Unternehmen liegt.

Für die Durchführung der Studie haben wir zunächst eine Reihe von Anpassungen vorgenommen, um die Daten vergleichbar zu machen. Die Neukalibrierungen waren aufgrund methodischer Unterschiede zwischen den beiden Agenturen notwendig. Sustainalytics vergibt jedem Unternehmen einen absoluten Score, was bedeutet, dass das ESG-Rating eines Unternehmens mit dem eines anderen Unternehmens aus einer anderen Branche verglichen werden kann.

Im Gegensatz dazu berechnet MSCI relative ESG-Scores. Diese wurden bewusst entwickelt, um brancheninterne Vergleiche zu ermöglichen und die Nachzügler, Spitzenreiter und durchschnittlichen Performer der jeweiligen Branche zu identifizieren.

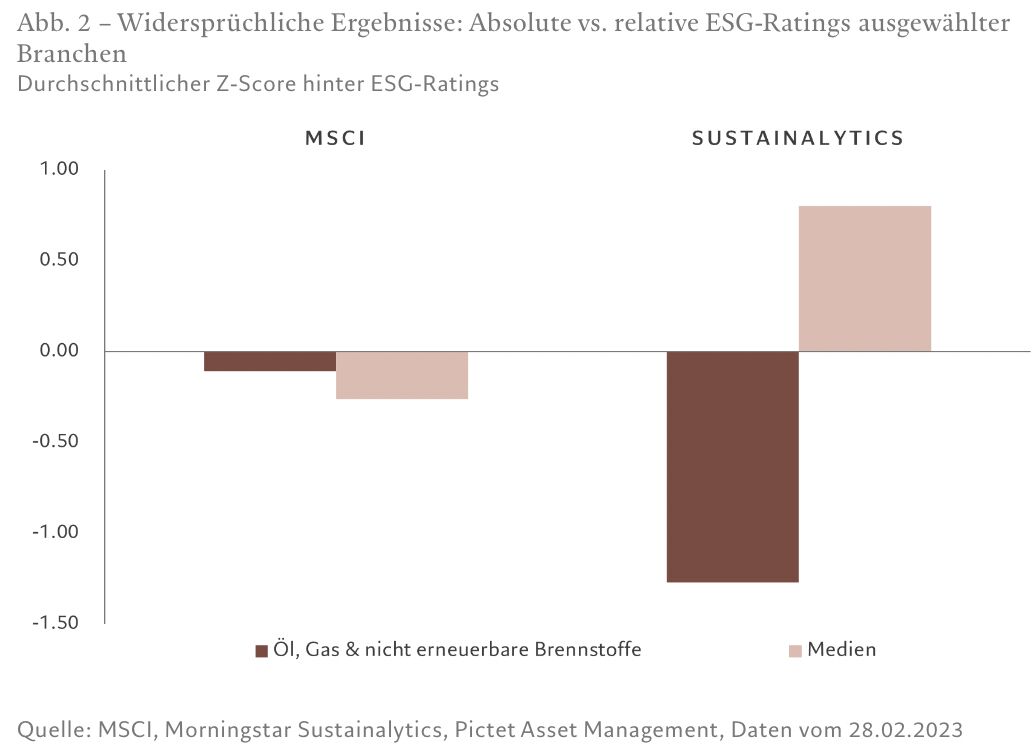

Abbildung 2 veranschaulicht dies anhand der durchschnittlichen standardisierten Scores hinter den Ratings (Z-Scores) beider Anbieter für zwei Branchen: Öl, Gas & nicht erneuerbare Brennstoffe und Medien.

Bei MSCI liegen die durchschnittlichen Scores nahe null, was die Normalisierung der Scores innerhalb dieser Branchen widerspiegelt. Im Gegensatz dazu sind die Scores von Sustainalytics für beide Branchen schief verteilt („skewed“), aber in entgegengesetzte Richtungen. Unternehmen in Hochrisikobranchen wie Öl, Gas und nicht erneuerbare Brennstoffe erhalten schlechtere ESG-Scores als Unternehmen, die in risikoärmeren Branchen wie Medien tätig sind.

Um die Ratings von MSCI und Morningstar Sustainalytics zu vergleichen, verwenden wir sowohl die Scores hinter den MSCI-Gesamtratings (relatives Scoring) als auch – um Gleiches mit Gleichem vergleichen zu können – die absolute Version der MSCI ESG-Scores. Wir wechseln das Vorzeichen der Sustainalytics-Scores (absolutes Scoring), da Sustainalytics einen Risiko-Score bereitstellt (niedriger ist besser), während für MSCI höhere Werte besser sind.

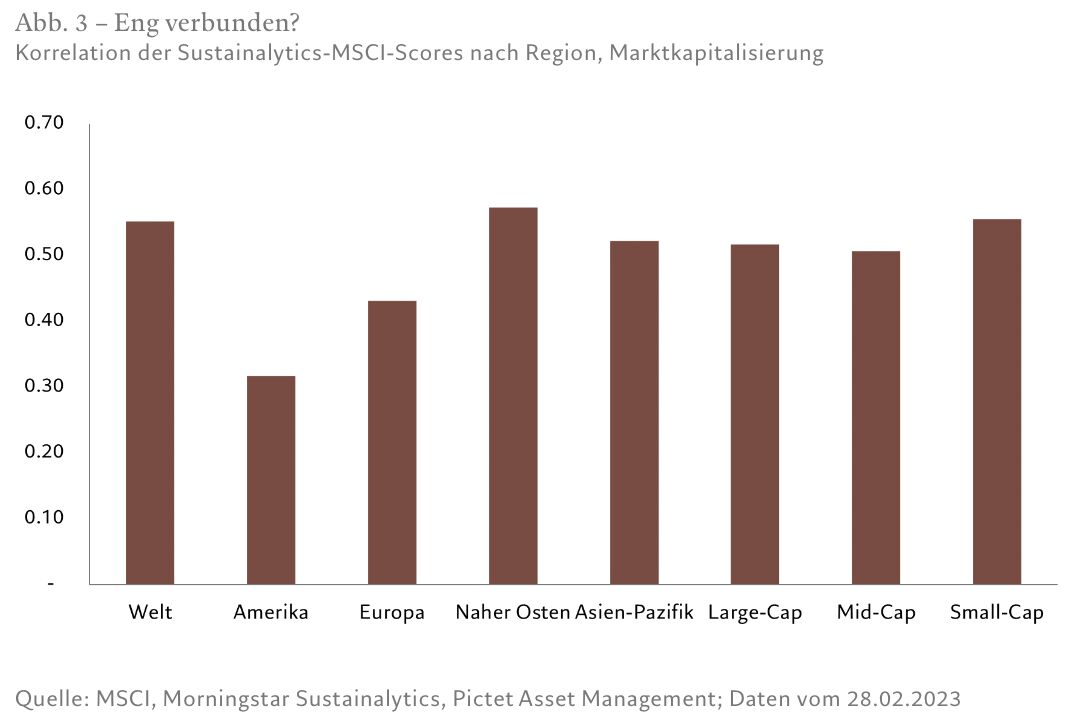

Die Korrelation zwischen dem ESG-Gesamtscore von Sustainalytics und MSCI beträgt 0,49. Abbildung 3 zeigt die Ergebnisse für Sustainalytics im Vergleich zur absoluten Version der MSCI-Ratings, bei denen die durchschnittliche Korrelation über eine globale Stichprobe von Unternehmen 0,55 beträgt. Aus dieser Analyse ergeben sich zwei wichtige Beobachtungen.

Erstens: Die Differenz zwischen den beiden Werten resultiert aus dem unterschiedlichen Messansatz (absolut vs. relativ) der beiden Ratingagenturen. Die Ergebnisse deuten jedoch darauf hin, dass selbst unter Berücksichtigung dieses unterschiedlichen Ansatzes die Korrelationen zwischen den von den beiden Anbietern vergebenen Ratings relativ gering bleiben. Das lässt darauf schließen, dass die Divergenz aus anderen Aspekten der Messung sowie aus Unterschieden sowohl im Umfang der zu bewertenden Aktivitäten als auch in den verwendeten Gewichtungssystemen resultiert.

Zweitens: Es gibt erhebliche Unterschiede bei den Korrelationen der ESG-Scores zwischen den Regionen. Die Scores für den Nahen Osten wiesen die höchste Korrelation auf, während die Korrelationen in Nord- und Südamerika am niedrigsten waren. Und wenn Unternehmen nach Marktkapitalisierungsterzilen gruppiert werden, scheint es, dass die Korrelationen für Unternehmen mit großer, mittlerer und kleiner Marktkapitalisierung mit etwa 0,5 weitgehend ähnlich sind.

Fonds-ESG-Ratings sind weitere Quelle für Divergenz

Auch ESG-Fondsratings sollten genauer unter die Lupe genommen werden.

Typischerweise basieren die den Fonds zugewiesenen ESG-Scores auf den Ratings der einzelnen im Portfolio gehaltenen Unternehmen. Mit anderen Worten, sie stellen eine Momentaufnahme des durchschnittlichen ESG-Risikos der Bestandteile des Fonds dar.

Folglich sind ESG-Fondsratings kein Maßstab dafür, inwieweit ESG-Überlegungen integraler Bestandteil des Investmentprozesses des Fonds oder der Philosophie des Investmentmanagementteams sind. Investoren können auch nicht davon ausgehen, dass die Ratings im Zeitverlauf stabil bleiben.

Was diese Scores noch unzuverlässiger macht, sind die Vorgaben für die Mindestabdeckung, nach denen sich die Agenturen bei der Zuweisung von Fondsratings richten.

Fonds können sich für einen ESG-Score qualifizieren, auch wenn ein Drittel der Portfoliobestände kein Rating hat.

In Fällen, in denen die Abdeckung nahe bei dieser Mindestschwelle liegt, kann das ESG-Fondsrating ein irreführendes Bild der Bestände vermitteln. Daher ist es für Investoren wichtig, bei der Analyse der ESG-Fondsratings den Prozentsatz der Abdeckung zu berücksichtigen.

Erschwerend kommt hinzu, dass es methodische Unterschiede gibt, wie Ratings auf Unternehmensebene aggregiert werden, um ein Rating auf Fondsebene zu erhalten.

Weiterhin wird die Komplexität durch die Existenz von absoluten und relativen Fondsratings erhöht.

Einige Fondsratings, wie die von MSCI, werden in absoluten Zahlen berechnet, während andere, wie z. B. die von Morningstar, im Verhältnis zu einer Vergleichsgruppe von Fonds ausgedrückt werden.

Investoren, die Fondsratings analysieren, müssen auf Folgendes achten:

- verschiedene Methoden in den zugrunde liegenden Emittenten-ESG-Ratings,

- verschiedene Aggregationsmethoden der zugrunde liegenden ESG-Ratings, einschließlich der Verwendung zusätzlicher ESG-Daten (z. B. Momentum),

- unterschiedliche Fonds-Vergleichsgruppen.

Zu beachten ist auch, dass MSCI bis vor kurzem auch das Emittenten-ESG-Momentum, also wie schnell Unternehmen Fortschritte bei der Bewältigung von ESG-Themen erzielen, in seine Ratings einbezogen hat. Nach diesem System bekamen Fonds, die Unternehmen mit einem sich verbessernden Maß an Offenlegung hielten, höhere Ratings, was die Verteilung der Fondsratings verzerrte.

Diese Methodik wurde kürzlich überarbeitet und im April 2023 wurde ein neues System eingeführt, in dem das ESG-Ratings-Momentum nicht mehr berücksichtigt ist. Durch diese Anpassung ist die Verzerrung durch die Ausrichtung auf höhere Fondsratings nicht mehr so stark ausgeprägt.

Verzerrung von ESG-Ratings

Es wird oft behauptet, dass ESG-Ratings verzerrt sind. Untersuchungen zeigen, dass Unternehmen mit größerer Marktkapitalisierung tendenziell höhere ESG-Ratings als kleinere Unternehmen bekommen und dass Unternehmen mit Sitz in den USA weniger gut bewertet werden als ihre europäischen Pendants.6

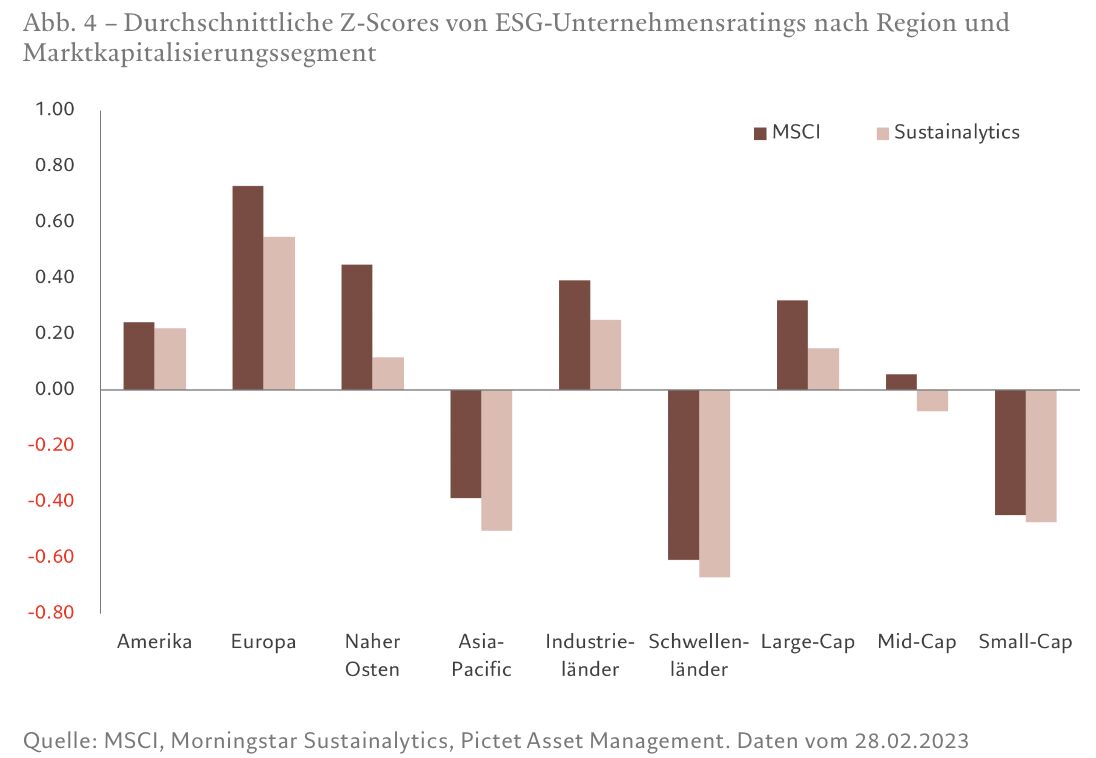

Unsere eigene Analyse zeichnet ein ähnliches Bild. Mit denselben Daten wie in der vorherigen Analyse berechnen wir die durchschnittlichen Z-Scores für die Gesamtratings von Sustainalytics und MSCI nach geografischer Region und nach Unternehmensgröße (untergliedert in Marktkapitalisierungsterzile).

Die in Abb. 4 zusammengefasste Analyse zeigt Folgendes:

- Im Durchschnitt werden europäische Unternehmen höher bewertet als Unternehmen in Amerika, die wiederum besser bewertet sind als Unternehmen mit Sitz im Asien-Pazifik-Raum.

- Bewertungen für Industrieländer sind tendenziell höher als die für Schwellenländer

- Large-Caps werden tendenziell besser bewertet als Mid-Caps, die wiederum tendenziell besser bewertet werden als Small-Caps.7

- Diese Muster gelten sowohl für MSCI- als auch für Sustainalytics-Ratings.

Ein auffälliger Unterschied zwischen den beiden Ratingagenturen ist, wie sie Unternehmen aus dem Nahen Osten bewerten – MSCI gibt ihnen viel höhere Ratings als Sustainalytics.

Dies resultiert aus den Unterschieden in der Methodik und insbesondere daraus, wie die Öl- und Gasindustrie analysiert wird. MSCI-Gesamtratings, die innerhalb von Branchen normalisiert werden, strafen die Region nicht systematisch für ihre Abhängigkeit von Öl- und Gasunternehmen ab, die, wie wir zuvor gesehen haben, von Sustainalytics schlecht bewertet werden.

Diese Ratingverzerrungen können für Investoren problematisch sein: Sie bevorzugen Large-Cap-Aktienportfolios aus Industrieländern und benachteiligen diversifiziertere All-Cap-Strategien, die alle Regionen abdecken, einschließlich derjenigen, die in Schwellenländer- und thematischen Aktien investiert sind.

Was ESG-Ratings nicht leisten

Ein wichtiger Aspekt des verantwortungsbewussten Investierens, den die meisten Ratingagenturen vernachlässigen, ist, inwieweit die Produkte und Dienstleistungen eines Unternehmens zum Aufbau einer nachhaltigen Wirtschaft beitragen.

Für immer mehr Investoren ist das jedoch ein wesentliches Kriterium. Unternehmen, die beispielsweise Recyclingprodukte oder energiesparende Geräte entwickeln oder verkaufen, sind für den ökologischen Wandel von zentraler Bedeutung.

Ein wichtiges Merkmal dieser Spezialfirmen ist, dass ihre Produkte zu einem systemischen positiven Wandel beitragen. Nehmen wir als Beispiel ein Unternehmen, das Technologien entwickelt und verkauft, mit denen sich Produktionsabfälle reduzieren lassen. Sollten sich seine Produkte als wirtschaftlich erweisen, kann es potenziell den ökologischen Fußabdruck ganzer Branchen reduzieren – von langlebigen Konsumgütern bis hin zu Mode. ESG-Ratings können das nicht widerspiegeln.

Damit ist das, was an den ESG-Ratings abzulesen ist, für Investoren, die mit ihrem Geld Unternehmen unterstützen wollen, die einen positiven Wandel bewirken, nur von begrenztem Nutzen. Für solche Ziele werden andere Instrumente benötigt.

Eine weitere Schwäche, mit der ESG-Ratingsysteme häufig behaftet sind, ist, dass sie keine klaren Signale für Investoren liefern, die Portfolioausschlusslisten basierend auf dem Produktmix der Unternehmen anwenden möchten. Sie bewerten auch nicht die Schwere von Unternehmenskontroversen wie Compliance-Versäumnissen. Solche Belange fließen stattdessen als ein Input von vielen ein. Für beide Anwendungsfälle wären unterschiedliche Datenbestände nötig, die allgemein bei den ESG-Rating-Unternehmen verfügbar sind.

ESG-Ratings als Alpha-Quelle

Nach unserer Meinung sollten Investoren ESG-Ratings genauso handhaben wie die Empfehlungen von Investmentresearch-Unternehmen für den Kauf, das Halten und den Verkauf von Anlagewerten. Mit anderen Worten, sie sollten die Scores als Investmenteinschätzungen betrachten.

Dadurch würde ein Teil der Kritik hinfällig.

Erstens müssten die Ratings dann nicht bei allen Anbietern konsistent sein. Solange die Ratingagenturen hinreichend klar kommunizieren, was ihre Bewertungen aussagen, können sie auch unabhängig beurteilt werden.

Zweitens würde ein solches Set-up die Bedingungen schaffen, unter denen sich einzelne ESG-Ratings als potenzielle Alphaquelle hervortun. Stellen wir uns ein Szenario vor, in dem ESG-Bewertungssysteme konvergieren und von ausreichend vielen Investoren genutzt werden. Die Finanzmärkte würden diese Informationen sehr wahrscheinlich in die Wertpapierkurse einbetten. ESG-Ratings würden keine prädiktiven Einblicke bieten und es gäbe quasi keine ESG-Prämie mehr. Wer auf der Suche nach Alpha ist, würde am Ende enttäuscht werden.

Bei dem alternativen Set-up, bei dem ESG-Scores Investmenteinschätzungen darstellen, hätten Ratingagenturen mit komplexeren Systemen die Möglichkeit, ihr Potenzial der Alpha-Generierung besser zu demonstrieren.

In der Praxis sind die Korrelationen der von verschiedenen Ratinganbietern veröffentlichten Scores zwar relativ gering, aber bei der Frage, inwieweit ESG-Ratings zur Anlageperformance beitragen können, ergibt sich ein uneinheitliches Bild.

Studien, die bisher für verschiedene Ratinganbieter, Märkte oder Zeiträume durchgeführt wurden, deuten darauf hin, dass es keinen klaren Zusammenhang zwischen ESG-Ratings und Überrenditen gibt.8

Es gibt jedoch einige Hinweise darauf, dass höhere ESG-Ratings mit einem niedrigeren künftigen Risiko in Verbindung stehen9 und dass eine kontinuierliche Verbesserung des ESG-Scores eines Unternehmens zu einer Outperformance seines Aktienkurses führen kann.10

Da ESG-Bewertungssysteme von Anbieter zu Anbieter unterschiedlich sind, ist es nicht verwunderlich, dass die Forscher Probleme haben festzustellen, ob ESG-Ratings Anlagerenditen vorhersagen können. Studien, die sich auf Unternehmensportfolios konzentrieren, testen meist immer nur jeweils ein Ratingsystem, was zu Schlussfolgerungen führt, die sich nicht verallgemeinern lassen. Diejenigen, die die Performance von ESG- und Nicht-ESG-Fonds vergleichen, aggregieren hingegen oft verschiedene Arten von Bewertungssystemen, was der Glaubwürdigkeit ihrer Ergebnisse schadet.

Ein weiteres Problem bei dem Versuch, ein Performance-Signal in ESG-Ratings zu erkennen, besteht darin, dass die Bewertungsmethoden einem schnellen Wandel unterliegen. Ratingsysteme werden regelmäßig verfeinert und viele Agenturen ändern rückwirkend ihre historischen Scores, um längere Zeitreihen bereitstellen zu können.

Das soll den Investoren helfen, anhand einer konsistenten Methodik zu vergleichen, wie Unternehmen ihre ESG-Risiken im Zeitverlauf gemanagt haben. Es besteht jedoch die Gefahr, dass der geschätzte Zusammenhang zwischen Ratings und künftiger Performance durch eine Verzerrung nach oben beeinflusst wird.

Dies liegt daran, dass die umbasierten historischen Ratings Informationen widerspiegeln können, die zu diesem Zeitpunkt nicht verfügbar waren. Mit anderen Worten, in einigen Fällen kann durch die Anpassungen die Vorhersagekraft von ESG-Ratings, mit denen die künftige Performance prognostiziert werden soll, überschätzt werden.11

ESG – Praktische Anwendungsbeispiele

Wir sehen eine Reihe praktischer Anwendungsbereiche für ESG-Unternehmensratings:

- ESG-Ratings werden häufig beim Aufbau passiver ESG-Indizes verwendet. Dafür gibt es zwei Möglichkeiten: entweder durch ein Screening, bei dem Unternehmen mit niedrigeren ESG-Werten ausgeschlossen werden, oder durch Tilting, bei dem die Unternehmensgewichtungen in einem Referenzindex übernommen und so angepasst werden, dass höher bewertete Bestandteile bevorzugt werden.12 Diese Indizes werden dann verwendet, um kostengünstige passive ESG-Anlageinstrumente zu entwickeln.

- Passive ESG-Indizes wiederum werden als Benchmarks für aktive ESG-Anlagestrategien verwendet. Die Wahl eines ESG-Index ist – ironischerweise – eine aktive Entscheidung, die eine gründliche Bewertung durch die Investoren erfordert. Vermögensinhaber müssen sehr sorgfältig darauf achten, dass die Benchmark-Konstruktion mit der Philosophie und dem Investmentprozess des Portfoliomanagers kompatibel ist. Beispielsweise ist für ein auf Nachhaltigkeit ausgerichtetes Portfolio die Verwendung einer ESG-Benchmark, die durch Screening eines Universums mit Standard-ESG-Ratings erstellt wurde, nicht geeignet.

- Wertpapierauswahl und Portfolioaufbau. ESG-Ratings können auf unterschiedlichste Weise für den Portfolioaufbau herangezogen werden. Sie können verwendet werden, um Unternehmen herauszufiltern, die im Hinblick auf ESG eine schlechte Performance aufweisen, oder um Portfolios auf Investments mit hohen ESG-Scores auszurichten. ESG-Ratings können auch in Bewertungsmodellen verwendet werden, um den Kapitalkosten Rechnung zu tragen. Investoren sollten bei der Auswahl der Ratings darauf achten, dass sich deren Methodik mit ihren eigenen Anlagezielen und ihrer Anlagephilosophie deckt (z. B. Emittentenrisiko- vs. Stakeholder-Impact-Perspektive oder absolute vs. branchenrelative Perspektive). Alternativ können auch Daten, die ESG-Ratings zugrunde liegen, verwendet werden. Diese müssen aber anders verarbeitet werden, damit sie sich mit den Erwartungen des Investors hinsichtlich der optimalen Abdeckung, Messung und Gewichtung decken.

- Erfassung von ESG-Merkmalen auf Portfolioebene. Dies betrifft das Reporting der Vermögensverwalter an die Investoren/Kunden als Zielgruppe. Hier besteht häufig ein Konflikt zwischen dem Rückgriff auf Ratings, die von den Kunden akzeptiert und anerkannt werden, und der Verwendung von Ratings, die den tatsächlichen Prozess der ESG-Integration in das Portfolio widerspiegeln. Dieser Aspekt betrifft auch Portfoliovergleiche, die von denjenigen durchgeführt werden, die Fonds auswählen. Genau hier liegt die Krux, nämlich ein Ratingsystem zu verwenden, das die bevorzugte ESG-Integrationsphilosophie derjenigen, die die Fonds auswählen, erfasst und gleichzeitig im großen Maßstab eingesetzt werden kann.

ESG-Analyse geht über Ratings hinaus

Letztendlich können ESG-Ratings die ESG-Analyse vereinfachen und beschleunigen. Für Investoren ist es zweifellos praktisch, wenn eine Vielzahl von ESG-Indikatoren in einem einzigen Gesamtrating zusammengefasst sind. Dieser Ansatz hat jedoch seine Grenzen. Insbesondere die Aggregation einzelner ESG-Signale birgt das Risiko, dass relevante Informationen außen vor gelassen werden.

Unser Ansatz besteht darin, die relevantesten ESG-Indikatoren zu identifizieren und sie in einem Dashboard darzustellen, das Portfoliomanager verwenden können, um Problembereiche zu identifizieren, die einer weiteren Analyse bedürfen. Ein Vorteil dieses Ansatzes ist, dass er Ausreißer identifiziert. Unter Umständen ist eine weitergehende, tiefergehende Analyse erforderlich, aber letztendlich ermöglicht das Dashboard es den Investmentmanagern, die Unternehmen in ihrem Portfolio besser zu verstehen.

Wo ESG-Ratings nach unserer Meinung nicht besonders nützlich sind, ist die Zusammenarbeit mit Unternehmen.

Ein effektives Engagement setzt voraus, dass Unternehmen und Aktionäre sich auf sehr eng gefasste strategische Prioritäten verständigen. ESG-Gesamtbewertungen – in denen Informationen aus mehreren Dimensionen zusammengefasst sind – haben nicht den Detaillierungsgrad, der für ein Engagement-Programm notwendig ist. Investoren brauchen Zugang zu disaggregierten Unterindikatoren von ESG-bezogenen Faktoren, um relevante Schwächen und Stärken offenzulegen.

Paukenschlag: ESG-Regulierung

Alarmiert von den Unzulänglichkeiten der ESG-Rating-Branche haben die Regulierungsbehörden begonnen, Maßnahmen zu ergreifen. 2022 haben japanische Behörden einen Verhaltenskodex für Anbieter von ESG-Ratings eingeführt13, und die EU hat kürzlich ihre eigene Konsultation im Vorfeld einer erwarteten Überarbeitung des Rechtsrahmens durchgeführt14. Viele der an der Konsultation teilnehmenden Parteien haben offenbar eine größere Transparenz der Methoden der Agenturen gefordert. Die Europäische Kommission wird voraussichtlich bis Ende 2023 einen Legislativvorschlag vorlegen.15 Die britische Regierung dürfte gegen Ende dieses Jahr mit einer eigenen Konsultation beginnen.16

In öffentlichen Erklärungen haben die Regulierungsbehörden eine Reihe von Bedenken und Beobachtungen geäußert:

- ESG-gebundene Wertpapiere machen heute einen Großteil der investierbaren Vermögenswerte aus, wobei ESG-Ratings eine entscheidende Rolle bei der Entwicklung und dem Wachstum von RI-Mandaten (verantwortungsvolles Investieren) spielen.

- Konsolidierung gewinnt in der ESG-Rating-Branche an Dynamik, mit dem Risiko, dass ein Oligopol entsteht.

- Es gibt potenzielle Interessenkonflikte, wenn Ratinganbieter den Unternehmen, die sie bewerten, auch ESG-Beratungsdienstleistungen anbieten.

- ESG-Anbieter müssen transparenter über ihre Methoden und Prozesse sein.

Fazit und Zusammenfassung

- Die ESG-Ratings der beiden marktbeherrschenden Agenturen bewerten nicht die ökologischen oder sozialen Auswirkungen der Produkte und Dienstleistungen eines Unternehmens; ihr Fokus liegt auf dem finanziellen Risiko für den Emittenten, das sich aus ESG-Faktoren ergibt. Es gibt zwar einige ESG-Ratingagenturen, die das Augenmerk stärker auf die positiven oder negativen externen Effekte der Aktivitäten von Unternehmen richten, doch liefern sie keine detaillierte Bewertung der positiven Wirkung, die die Produkte oder Dienstleistungen eines Unternehmens im Hinblick auf den Aufbau einer nachhaltigen Wirtschaft haben.

- Die verschiedenen Ratingagenturen verwenden jeweils unterschiedliche Methoden, sodass auch die Ergebnisse unterschiedlich sind – und das sorgt bei Investoren häufig für Verwirrung. Ein Unternehmen, das von einer Agentur schlecht bewertet wurde, kann von einer anderen Agentur sehr gut bewertet worden sein. Ratingagenturen stellen nicht genügend öffentlich verfügbare Informationen darüber bereit, wie sie ESG-Scores berechnen. Ein weiteres Problem ist, dass jede Ratingagentur eine andere systematische Ausrichtung hat – am häufigsten in Bezug auf Regionen und Unternehmensgröße. Möglicherweise sind auch die zugrunde liegenden Methoden, die von Ratingagenturen verwendet werden, nicht mit der ESG-Philosophie des Vermögensinhabers kompatibel.

- ESG-Fondsratings aggregieren die Ratings der zugrunde liegenden Portfoliobestände nach einer Formel. Dadurch kommen weitere methodenbezogene Quellen für Divergenz hinzu.

- Für den Portfolioaufbau: ESG-Ratings können verwendet werden, um passive ESG-Strategien und ESG-Benchmarks zu entwickeln. Für ihren Einsatz gelten alle in diesem Bericht besprochenen Vorbehalte. Manager aktiver Portfolios können auch eine Disaggregation von ESG-Ratings in Betracht ziehen, um bessere Einblicke zu gewinnen und sie mit einem breiteren Spektrum von ESG-Daten anzureichern.

- ESG-Ratings können als Ausgangspunkt für ESG-Analysen dienen. Sie sind ein Anreiz für Unternehmen, klarere Informationen über die ESG-Risiken bereitzustellen, denen sie ausgesetzt sind, und Richtlinien zu entwickeln, die ihnen sonst womöglich nicht in den Sinn gekommen wären.

- Da ESG-Ratings ein Durchschnittswert der Scores in verschiedenen Dimensionen des Unternehmensrisikos sind, sind sie als Grundlage für den Aufbau eines Corporate-Engagement-Programms nur bedingt geeignet.

- Wir gehen davon aus, dass sich die ESG-Rating-Landschaft in Zukunft aufgrund der verstärkten regulatorischen Kontrolle und der Entstehung neuer Wettbewerber, die auf alternative Datenmethoden zuückgreifen, schnell weiterentwickeln wird.

[1] Lord Kelvin in seinem Vortrag mit dem Titel „Wave Theory of Light“ am Franklin Institute in den USA im September 1884.

Siehe: https://sourcebooks.fordham.edu/mod/1884kelvin-light.asp

[2] Zum Beispiel wurde die Ölgesellschaft Chevron Corp im Juli 2023 von Sustainalytics als Unternehmen mit hohem ESG-Risiko eingestuft (zweitschlechteste Kategorie von 5), während sie von MSCI mit A bewertet wurde (drittbeste Kategorie von 7).

[3] Berg, F., Kölbel, J.F., Rigobon, R. (2022) 'Aggregate Confusion: The Divergence of ESG Ratings', Review of Finance, Bd. 26, Ausgabe 6, November 2022, S. 1315–1344. Studie basiert auf Analysen von MSCI, Morningstar Sustainalytics, Moody’s, KLD, Refinitiv und S&P Global.

[4] Prall, K. (2021), 'ESG Ratings: Navigating Through the Haze', CFA Institute. https://blogs.cfainstitute.org/investor/2021/08/10/esg-ratings-navigating-through-the-haze/

[5] Vgl. Berg et. al (2022)

[6] Vgl. zum Beispiel Doyle, T. (2018) 'Ratings that Don’t Rate: The Subjective World of ESG Ratings Agencies', American Council for Capital Formation. https://accfcorpgov.org/wpcontent/uploads/2018/07/ACCF_RatingsESGReport.pdf

[7] Large-, Mid- und Small-Cap-Segmente sind als oberes, mittleres und unteres Terzil der globalen Verteilung der Marktkapitalisierung definiert.

[8] Vgl. zum Beispiel https://climateimpact.edhec.edu/does-esg-investing-improve-risk-adjusted-performance

[9] Vgl. zum Beispiel Dunn, J., Fitzgibbons, S. und Pomorski, L. (2018), 'Assessing Risk Through Environmental, Social and Governance Exposures', Journal of Investment Management. Studie basierend auf MSCI-Daten.

[10] Vgl. Bekaert, G., Rothenberg, R.V., Noguer, M. (2022), 'Sustainable Investment – Exploring the Linkage between Alpha, ESG, and SDG's', SSRN Working Paper, November. https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3623459. Vgl. auch Rients, G. und Gerritsen, D. (2023), 'ESG Rating Score Revisions and Stock Returns', verfügbar bei SSRN: https://ssrn.com/abstract=4218969

[11] Vgl. zum Beispiel Berg et al (2020).

[12] Empfehlungen für die Verwendung von ESG-Ratings zur Verbesserung der ESG-Merkmale eines Portfolios unter Beibehaltung anderer Portfoliomerkmale sind zu finden bei Barber, D., Kopp, A., Cottet R. und Susinno, G. (2022), 'How to Improve the ESG Profile of Portfolios while Keep a similar Risk-adjusted Return', Journal of Risk Management in Financial Institutions, Bd. 15 Nr. 1, verfügbar bei SSRN: https://ssrn.com/abstract=4076841

[13] https://www.esginvestor.net/japan-finalises-code-of-conduct-for-esg-data-providers/

[14] https://finance.ec.europa.eu/regulation-and-supervision/consultations/finance-2022-esg-ratings_en

[15] https://www.responsible-investor.com/ec-expected-to-publish-esg-ratings-regulation-proposal-in-mid-june/

[16] https://www.gov.uk/government/consultations/future-regulatory-regime-for-environmental-social-and-governance-esg-ratings-providers