Für japanische Aktien bricht eine neue Ära an. Vor allem zwei Entwicklungen haben die Unternehmen gezwungen, ihre Geschäftspraktiken zu überdenken und zu verbessern:

Zum einen beginnen sich die jahrelangen Corporate-Governance-Reformbemühungen auszuzahlen, sodass immer mehr japanische Unternehmen nun strategischer und fokussierter agieren. Zum anderen ist die Inflation nach zwei Jahrzehnten stagnierender Preise und Löhne endlich zurückgekehrt. Demnach macht es für die Unternehmen keinen Sinn mehr, große Barbestände zu halten – zur großen Erleichterung der Investoren, die hilflos zusehen mussten, wie japanische Unternehmen rund 258 Bio. JPY anhäuften, die weitaus produktiver hätten eingesetzt werden können.1

Wir gehen davon aus, dass die Unternehmen in den kommenden Monaten damit beginnen werden, diese Geldberge abzubauen. Der schnellste und einfachste Weg sind Aktienrückkäufe und Dividendenzahlungen. Eine strategischere, langfristigere Option sind Fusionen und Übernahmen sowie Investitionen. Beides wäre eine gute Nachricht für die Investoren.

Geldschleusen geöffnet

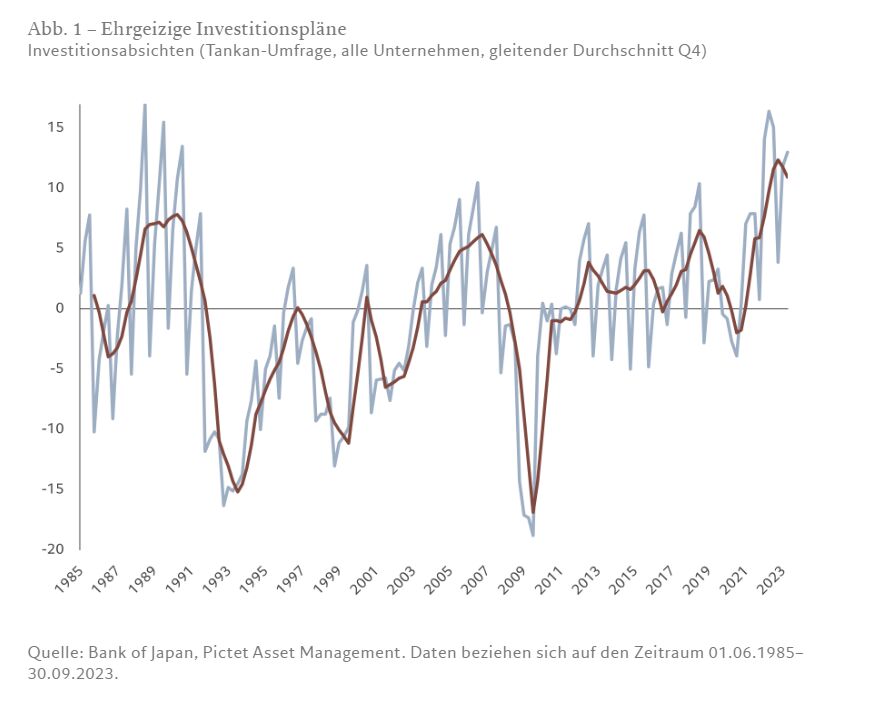

Es gibt bereits Anzeichen dafür, dass das Geld bei den Unternehmen wieder lockerer sitzt. Der Tankan-Umfrage zufolge wollen sie schneller investieren als jemals zuvor in den letzten 40 Jahren (siehe Abb. 1). Diese Dynamik wird sich weiter verstärken, wenn die Binnenkonjunktur wieder anzieht. (Unsere Ökonomen schätzen, dass das japanische Bruttoinlandsprodukt im Jahr 2024 um rund 1,5% wachsen wird – über dem Potenzial und schneller als das BIP in den USA und der Eurozone.)

Angesichts der massiven Liquidität, die japanischen Unternehmen zur Verfügung steht, gehen wir davon aus, dass die Investitionen sehr umfangreich sein werden und nicht nur zu erhöhten Investitionsausgaben, sondern auch zu stärkerer M&A-Aktivität, vermehrten Aktienrückkäufen und höheren Dividenden führen werden. Mit der Normalisierung der Bilanzen wird auch die Verschuldung steigen, die aktuell auf einem Tiefstand liegt. (Bereinigt um unterschiedliche Sektorgewichtungen und unter Ausschluss von Finanztiteln liegt der mittlere Verschuldungsgrad im japanischen TOPIX 500 bei etwa 2,19; im US-amerikanischen S&P 500 sind es 2,79.)2

Durch die Zunahme der Verschuldung wird sich auch die Eigenkapitalrentabilität (RoE) für japanische Unternehmen erhöhen. Viele Beobachter merken zu Recht an, dass die RoE in Japan deutlich niedriger ist als beispielsweise in den USA. Dabei wird jedoch außer Acht gelassen, dass die mittlere Vermögensrentabilität im TOPIX 500 Index nach Bereinigung um die unterschiedlichen Sektorgewichtungen sehr nahe an derjenigen des S&P 500 liegt. Der RoE-Unterschied ist zu einem kleinen Teil auf die unterschiedlichen Körperschaftsteuersätze und zu einem großen Teil auf die Verschuldung zurückzuführen: Japan hat Geld, die USA haben Schulden. Das dürfte sich bald ändern.

Die positiven Veränderungen bei den Bilanzen und Geschäftspraktiken japanischer Unternehmen fallen mit einer überaus positiven strukturellen Dynamik im Zuge der Corporate-Governance-Reformen zusammen. Mittlerweile stellen 97% der börsennotierten Unternehmen englischsprachige Unterlagen für Investoren zur Verfügung (vor drei Jahren waren es 80%), und 99% der Unternehmen haben mindestens zwei unabhängige Verwaltungsratsmitglieder (2014: 22%). Überkreuzbeteiligungen sind auf einen neuen Tiefstand gesunken, da sich die japanischen Unternehmen auf ihre Kernkompetenzen konzentrieren.

Darüber hinaus dürfen inländische Investoren jetzt steuerfrei in japanische Aktien investieren, was die Nachfrage nach Aktien weiter ankurbelt.

Stockpicker im Vorteil

Aber nicht alle Unternehmen werden mit dieser neuen Normalität gleichermaßen gut zurechtkommen. Richtig geplant können höhere Investitionen und eine stärkere M&A-Aktivität zu stärkerem Unternehmenswachstum und besseren Renditen für die Investoren führen. Nicht gut durchdachte Investitionspläne können jedoch das Gegenteil bewirken. Während sich also Investitionen in japanische Unternehmen allgemein lohnen dürften, könnte ein auf Stockpicking ausgerichteter Bottom-up-Ansatz helfen, die Renditen zu maximieren, weil er sich auf die idiosynkratischen Merkmale der einzelnen Unternehmen konzentriert.

Nehmen wir zum Beispiel die Technologiebranche. In Japan hat Technologie einen ganz anderen Fokus als in den USA. In den Vereinigten Staaten stehen Kommunikationsdienste und Anbieter von Systemdienstleistungen im Mittelpunkt und der Sektor wird von einer Handvoll Giganten wie Alphabet und Microsoft dominiert. Der japanische Technologiesektor ist deutlich vielfältiger und umfasst Feinmechanik, elektronische Komponenten und funktionale Hightech-Materialien.

Während sich Investitionen in japanische Unternehmen allgemein lohnen dürften, könnte ein auf Stockpicking ausgerichteter Bottom-up-Ansatz helfen, die Renditen zu maximieren, weil er sich auf die idiosynkratischen Merkmale der einzelnen Unternehmen konzentriert.

Ein Unternehmen, das in seiner Branche führend ist und über eine solide Corporate Governance verfügt, dürfte gut aufgestellt sein, um von zusätzlichen Investitionen zu profitieren. Hier zeigt ein aktiver Investmentansatz sein wahres Potenzial. Im Rahmen seines Bottom-up-Prozesses ist unser Japanese Equities Team nicht auf eine bestimmte Art von Unternehmen festlegt. Für uns spielt es keine Rolle, ob wir Bewertungspotenzial aufgrund der Fehleinschätzung des Marktes in Bezug auf die Bilanz und die Wahrscheinlichkeit der Wertrealisierung (klassisches Value Investing) oder aufgrund der Fehleinschätzung des wahrscheinlichen künftigen Wachstums des Unternehmens (klassisches Growth Investing) finden. Das gibt uns die Freiheit, unabhängig vom Anlagestil die unserer Meinung nach besten Aktien auszuwählen. Die Bewertungen sind ein wichtiger Aspekt. So bietet beispielsweise der Pharmasektor in Japan zwar Innovations- und Wachstumspotenzial, ähnlich wie der Technologiesektor, doch sehen wir dort nur wenige Chancen, da ein Großteil dieses Potenzials bereits eingepreist ist.

Angesichts der anziehenden Konjunktur, der verbesserten Corporate Governance und der stärkeren Anreize für Ausgaben sieht der Investment-Case für japanische Unternehmen sehr überzeugend aus. Vor allem für diejenigen Investoren, die Unternehmen aufspüren, die am besten in der Lage sind, aus dem Wandel Kapital zu schlagen und ihr Geschäft auszubauen.

Von Sam Perry, Senior Investment Manager bei Pictet Asset Management

JAPANISCHE AKTIEN BEI PICTET ASSET MANAGEMENT

Erfahrenes Team mit einer offenen Kultur

Unser Investmentteam verfügt über insgesamt 160 Jahre Erfahrung und die Mitglieder des Teams sind im Durchschnitt seit 15 Jahren bei uns beschäftigt. Daher kennen wir uns in der japanischen Unternehmenswelt bestens aus und unsere Erkenntnisse erstrecken sich über etliche Konjunkturzyklen. Dank der offenen Kultur kann jedes Teammitglied seine Anlageideen frei und unbefangen äußern.

Entscheidungsfreudig und belastbar

Der Schlüssel zur Outperformance liegt nach unserer Überzeugung darin, entschlossen zu handeln, wenn sich der Aktienkurs von seinem Fair-Value wegbewegt, und belastbar zu sein, wenn der Markt unsere Überzeugungen auf die Probe stellt.

Aktiver Bottom-up-Ansatz

Die Japanese Equity Selection Strategie verfolgt einen fokussierten, aktiven Investmentansatz. Daraus ergibt sich ein konzentriertes Portfolio von ca. 40 Large-Cap-Aktien. Der stilunabhängige Ansatz des Teams ermöglicht den Aufbau eines robusten, diversifizierten Portfolios.

1 Stand: 01.06.2023.

2 Basierend auf der mittleren Verschuldungsquote für die einzelnen GICS-Sektoren. Der Median aller Werte ergibt dann einen Indexdurchschnitt. Verwendet wurden Daten aus dem GJ 2022.