Asset-Allocation: Weiterhin günstige Bedingungen für Aktien

Wie hoch kann der Markt noch steigen? Globale Aktien sind in den vergangenen acht Monaten um rund 26% gestiegen, daher treibt diese Frage die Investoren um.

Die Konjunkturaussichten sind weiterhin solide, da die Ängste vor einer anhaltenden Inflation nachgelassen haben.

Dieses positive fundamentale Umfeld muss jedoch in den Kontext zweier potenziell negativer Entwicklungen gestellt werden. Zunächst einmal ist die politische Lage in Europa angespannt. Die vorgezogenen Parlamentswahlen in Frankreich scheinen das Land in unsicheres Fahrwasser zu bringen, denn die extreme Rechte konnte die erste der beiden Runden klar für sich entscheiden. Eine zweite gegenläufige Kraft ist die Investorenpositionierung in Aktien, die unseren Indikatoren zufolge extrem optimistisch ist.

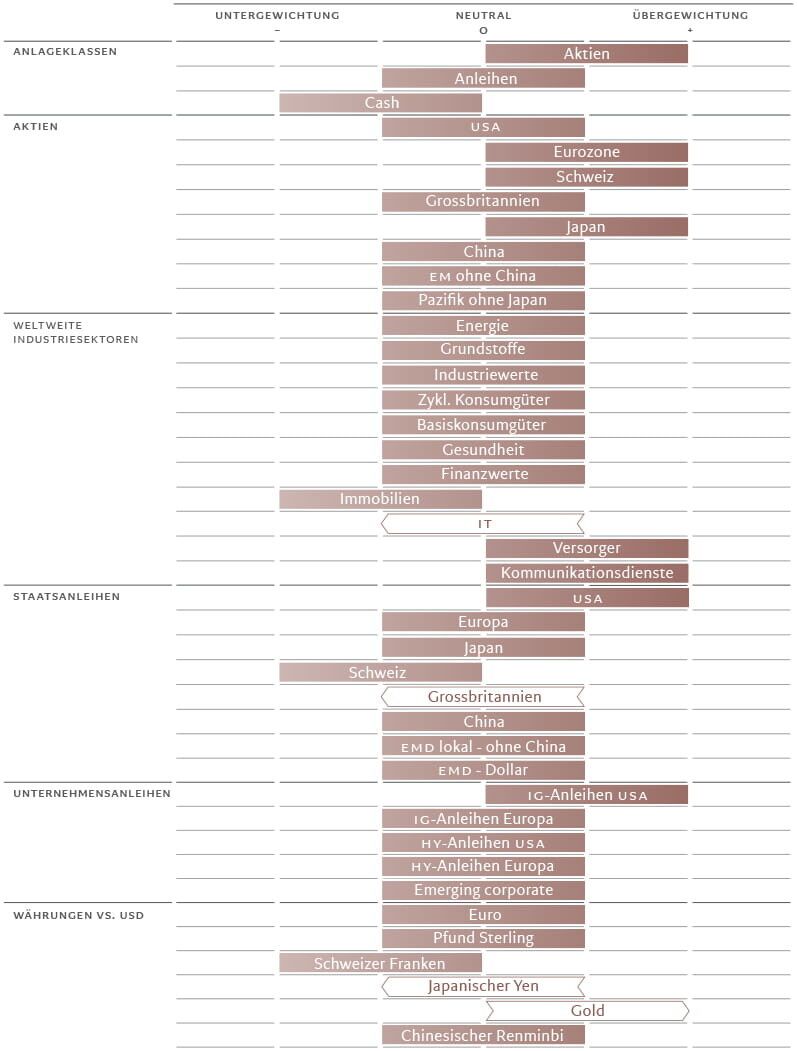

Aus diesen Gründen sind wir weiterhin der Ansicht, dass aus Risikoperspektive Aktien übergewichtet, Anleihen neutral gewichtet und Cash untergewichtet werden sollten.

Abb. 1 – Monatsübersicht der Asset-Allocation: Juli 2024

Quelle: Pictet Asset Management

Quelle: Pictet Asset Management

Unsere Konjunkturzyklusindikatoren liegen im positiven Bereich. Die Konjunkturaussichten sind für die Schwellenländer am erfreulichsten, weil sie von höheren Rohstoffpreisen und dem Anziehen des Welthandels profitieren.

Was Europa anbelangt, ist das Bild uneinheitlich, nicht zuletzt wegen der Parlamentswahlen in Frankreich. Das aus zwei Runden bestehende Wahlsystem des Landes ist problematisch, weil der Wahlausgang nur schwer vorherzusehen ist. Das wirft Fragen über die Aussichten für Wirtschaftswachstum und Haushaltsausgaben auf.

Lassen wir die Politik außen vor, so verbessert sich unser Frühindikator für die Region weiter, ebenso wie das Inflationsbild. Wir gehen davon aus, dass sich diese Trends fortsetzen werden, da die Europäische Zentralbank die Zinssätze schrittweise senkt.

In den USA dagegen sind die jüngsten Daten weniger erfreulich. Wir gehen davon aus, dass sich das Wachstum in der größten Volkswirtschaft der Welt infolge des schwächeren Konsums und der Investitionen in Wohnimmobilien bis zum Jahresende auf rund 1% im Jahresvergleich verlangsamen wird – das entspricht in etwa der Hälfte ihres Potenzials.

Unsere globalen Liquiditätskennzahlen sind für die riskanteren Anlageklassen neutral. Die Hälfte der von uns beobachteten Zentralbanken wartet ab, 37 Prozent befinden sich im Lockerungsmodus und 13 Prozent straffen (allen voran Japan). Sollte der Anteil der Zentralbanken, die ihre Geldpolitik lockern, weiter steigen, könnte sich dies in einer Verbesserung der wirtschaftlichen Bedingungen niederschlagen. Unsere Analyse zeigt, dass einer Leitzinssenkung tendenziell ein Anstieg der Frühindikatoren mit einer Verzögerung von neun Monaten folgt.

Das Liquiditätsumfeld bestätigt daher unsere insgesamt positive Positionierung in globalen Aktien.

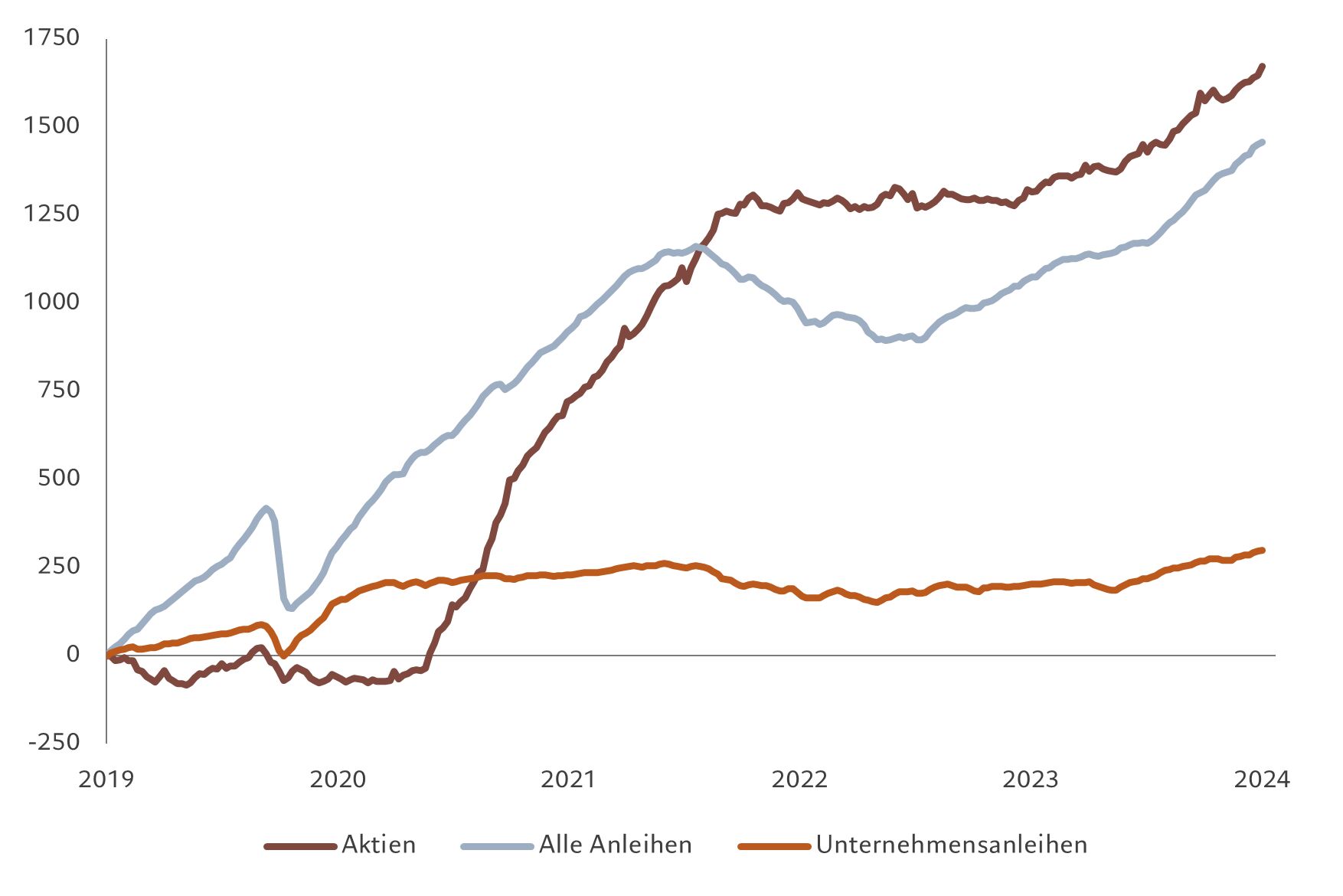

Abb. 2 – Geldfluss

Kumulierte Investmentzuflüsse nach Anlageklasse, in Mrd. USD (2018 bis heute)

Quelle: EPFR, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 01.01.2019–19.06.2024.

Quelle: EPFR, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 01.01.2019–19.06.2024.

Bei Aktien bestätigen unsere Bewertungsmodelle uns in unserer Präferenz für europäische Aktien gegenüber US-Aktien. Während Europa in unserem Modell die zweitgünstigste Region ist, sind die USA mit Abstand die teuerste.

Insgesamt werden rund 80% der Anlageklassen in unserem Bewertungsmodell über dem Trend gehandelt – was in den letzten zehn Jahren nur drei Mal der Fall war.1 Das deutet möglicherweise auf ein hohes Maß an Selbstgefälligkeit des Marktes hin, was für sichere Häfen wie den Schweizer Franken, Gold und US-Staatsanleihen spricht.

Die markttechnischen Indikatoren legen nahe, dass die Dynamik bei Aktien weiterhin positiv ist und der Markt noch nicht überkauft ist. Die Aktienzuflüsse sind weiterhin stark (in den letzten vier Wochen rund 44 Mrd. US-Dollar, siehe Abb. 2), trotz der saisonbedingten Schwäche.

Aktienregionen und -sektoren: Engagement im IT-Sektor reduzieren

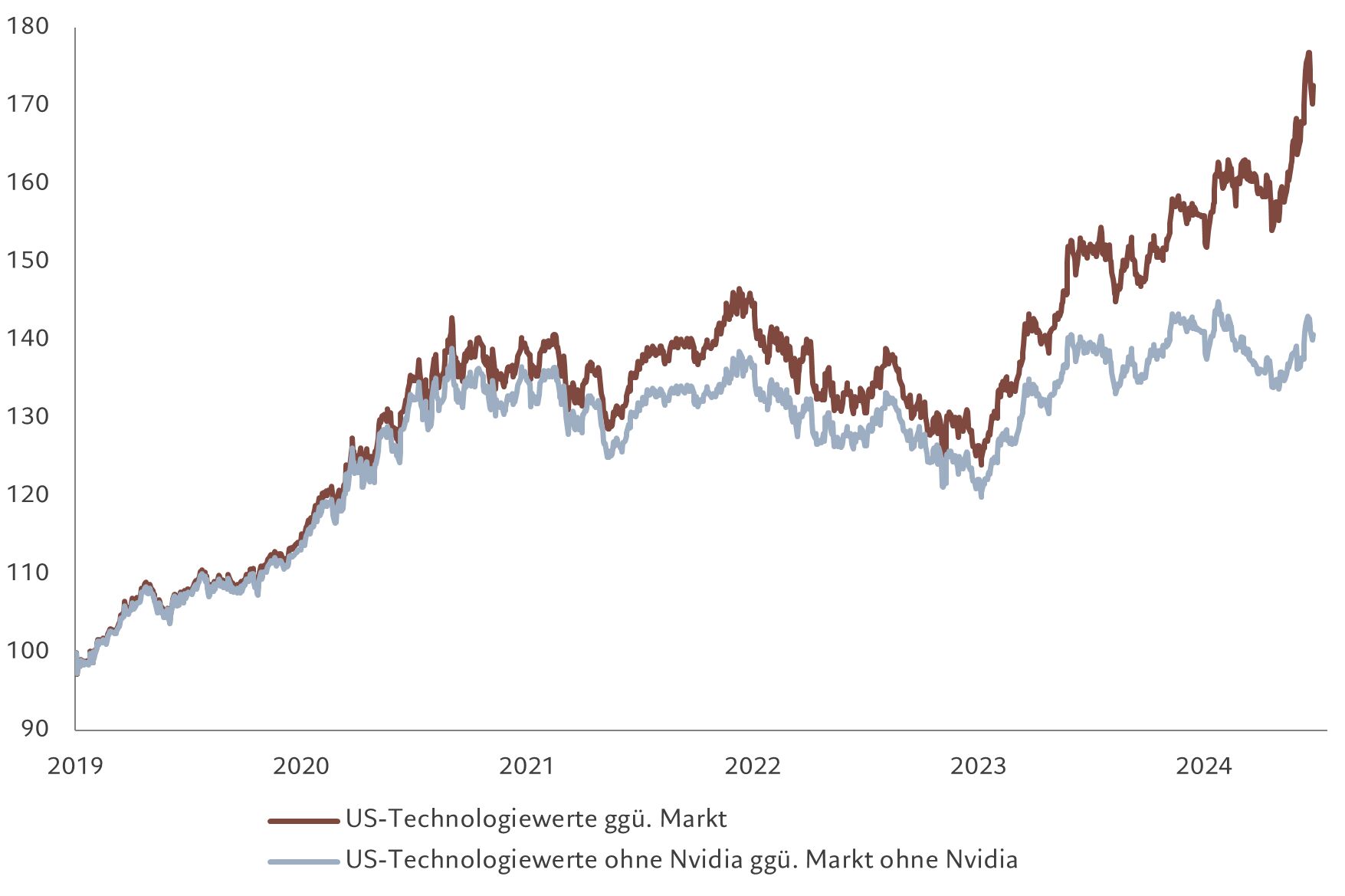

Seit Jahresbeginn ist die Marktkapitalisierung des S&P 500 um 5,8 Bio. US-Dollar gestiegen. Davon entfielen 1,8 Bio. US-Dollar (31%) allein auf den Halbleiterriesen Nvidia. Nvidia selbst hat in dieser Zeit um 150% zugelegt. All dies bereitet uns mittlerweile Sorge, insbesondere mit Blick auf die Schwachstellen des IT-Sektors.

Während die Unternehmensgewinne insgesamt robust bleiben und wir Aktien als Anlageklasse weiterhin übergewichten, sind wir vorsichtig, weil die Marktgewinne so stark konzentriert waren (siehe Abb. 3). Wir haben unsere Positionierung im IT-Sektor im Berichtsmonat reduziert, nachdem der Bereich einen weiteren Zuwachs von 9,5% zur der Rally von 26% im bisherigen Jahresverlauf verzeichnete. Technologieaktien scheinen nach unseren Modellen überkauft zu sein. Es gibt aber auch Gründe, die gegen eine Untergewichtung des Sektors sprechen: Die Dynamik der Unternehmensgewinne ist weiterhin stark, wenn auch hauptsächlich von Halbleitern getrieben, und es besteht das Risiko, dass es zu einem erheblichen Anstieg dieser Aktien kommen könnte, insbesondere wenn die US-Notenbank es für sinnvoll erachtet, die Zinssätze früher als vom Markt erwartet zu senken.

Abb. 3 – Die KI-RallyMSCI USA IT Index und gleicher Index ohne Nvidia, Performance ggü. MSCI USA Index

Quelle: Refinitiv Datastream, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 01.01.2019–26.06.2024.

Quelle: Refinitiv Datastream, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 01.01.2019–26.06.2024.

Wir bleiben in Versorgungsunternehmen übergewichtet, die defensive Merkmale und stabile Erträge zu einer attraktiven Bewertung bieten. Das kann von Vorteil sein, wenn wir erste Hinweise auf eine konsumbedingte Abschwächung erhalten. Wir sind in Kommunikationsdienstleistungen übergewichtet – die Gewinne sind nach wie vor stark und der Sektor gehört zu den wenigen, in denen überdurchschnittlich viele Rückkäufe stattfinden. Wir bleiben im Immobiliensektor untergewichtet – die anhaltend hohen Zinsen setzen den Sektor unter Druck und die Analysten korrigieren ihre Gewinnprognosen weiter nach unten.

Wir belassen unsere regionale Aktienallokation unverändert. Wir bleiben in Aktien der Eurozone, der Schweiz und Japans übergewichtet. Europa blieb angesichts der vorgezogenen Wahlen in Frankreich hinter anderen Märkten zurück, da die Investoren die Möglichkeit ungünstiger haushaltspolitischer Entwicklungen und potenzieller Herausforderungen für die europäische Einheit durch Frankreichs zunehmend mächtige extreme Rechte verdauen mussten. Dennoch bleiben wir in der Region übergewichtet, da sie Zugang zu einer nachhaltigen zyklischen Erholung zu einer attraktiven Bewertung bietet.

Insbesondere Schweizer Aktien profitieren von einer positiven Dynamik bei den Unternehmensgewinnen, einer attraktiven Bewertung und der ungewöhnlich hohen Anzahl von Qualitätsunternehmen, das heißt solchen mit soliden Erträgen und Aussichten sowie geringem Ausfallrisiko. In anderen Regionen gibt es starke strukturelle Argumente für japanische Aktien, die nach unserer Einschätzung weiterhin von Verbesserungen im Bereich der Corporate Governance und von der Kombination aus der anhaltend lockeren Geldpolitik und dem schwächeren Yen profitieren dürften. Die Ergebniskorrekturen nehmen weiterhin einen positiven Verlauf, verlieren aber an Dynamik. Daher bleiben wir in japanischen Aktien übergewichtet.

Anleihen und Währungen: Gold statt Gilts

Aufgrund des politischen Risikos könnten einige der erfreulichen Inflationsmeldungen untergraben werden. Das gilt vor allem für das Vereinigte Königreich und Frankreich, wo in diesem Monat Parlamentswahlen stattfinden und neue Regierungen an die Macht kommen dürften, die dazu neigen, aus dem Vollen zu schöpfen. Und in den USA ist nicht auszuschließen, dass Donald Trump bei den bevorstehenden Wahlen wieder Präsident wird.

Da im Vereinigten Königreich eine Labour-Regierung Einzug in den Regierungssitz halten und in Frankreich die extreme Rechte die Wahl für sich entscheiden dürfte, wird die Frage der öffentlichen Finanzen immer mehr zu einem Thema für die Investoren. Wir haben britische Anleihen (Gilts) von übergewichtet auf neutral herabgestuft, um das Risiko im Vorfeld der Parlamentswahlen zu verringern. Zwar ist die Bewertung weiterhin attraktiv – wenn auch weniger als im Vorjahr – und der Markt geht zunehmend davon aus, dass die Bank of England nach einigen positiven Inflationsmeldungen wieder etwas freigiebiger wird, aber niemand wird so schnell die extreme Marktvolatilität vergessen, die durch Liz Truss’ radikales Entlastungsprogramm zu Beginn ihrer kurzen Amtszeit als Ministerpräsidentin ausgelöst wurden.

Ebenso bleiben wir in Anleihen der Eurozone neutral gewichtet, obwohl die Aussicht auf ein Parlament ohne klare Mehrheit in Frankreich bedeuten könnte, dass die EZB auf dem Pfad der geldpolitischen Lockerung nicht ins Schlingern gerät.

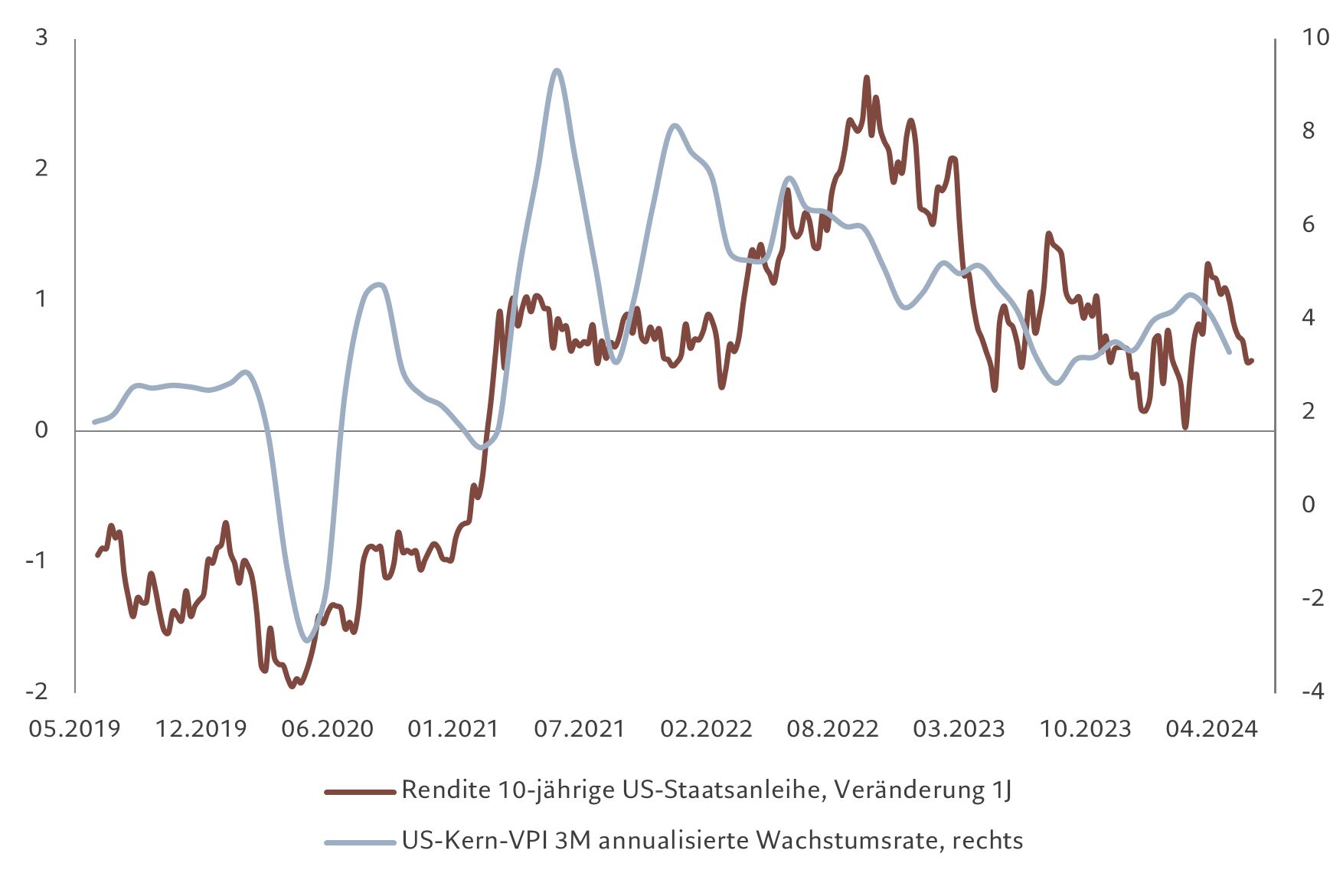

Wir sehen Wertpotenzial am US-Staatsanleihemarkt, insbesondere bei inflationsgebundenen Anleihen. Die jüngsten US-Inflationsdaten deuten darauf hin, dass die Desinflation weitgehend planmäßig verläuft, während die langfristigen Inflationserwartungen nach wie vor fest verankert sind. Wir sind in Schweizer Anleihen aufgrund ihrer teuren Bewertungen untergewichtet.

Abb. 4 – Konvergenz

Rendite 10-jährige US-Staatsanleihen ggü. Dynamik beim US-Kern-VP

Quelle: Refinitiv Datastream, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 20.06.2019–26.06.2024.

Quelle: Refinitiv Datastream, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 20.06.2019–26.06.2024.

In US-Investment-Grade-Unternehmensanleihen bleiben wir übergewichtet. Dieser Bereich des Marktes bietet ein gutes Preis-Leistungs-Verhältnis, nicht zuletzt aufgrund der robusten Unternehmensgewinne und der Möglichkeit, dass die Fed ihre Geldpolitik früher lockert als erwartet. So wie US-Aktien werden auch US-Investment-Grade-Anleihen durch die gesunde Wirtschaft gestützt, bieten aber zusätzlich den Vorteil, dass sie ungewöhnlich stark rentieren.

Bei den Währungen haben wir den japanischen Yen von übergewichtet auf neutral herabgestuft. Die Kosten für die Absicherung von Yen-Positionen steigen immer mehr, insbesondere angesichts des Zinsgefälles zwischen Japan und anderen Industrieländern. Die Bank von Japan zögert mit der Straffung ihrer Geldpolitik, weil sie verhindern möchte, dass die Wirtschaft in eine Deflation zurückfällt. Der wahrscheinlichste Katalysator für eine erneute Yen-Stärke dürfte eine deutliche Verlangsamung des US-Wachstums oder ein weiterer globaler Finanzschock sein – alles Umstände, unter denen die Liquidität in der Regel in Gläubigerländer wie Japan und die Schweiz fließt.

Wir erhöhen unser Engagement in Gold von neutral auf übergewichtet. Das Edelmetall ist nach unseren markttechnischen Modellen nicht mehr überkauft und dürfte sich gut entwickeln, wenn auf beiden Seiten des Atlantiks neue ausgabenfreudige populistische Regierungen an die Macht kommen.

Globale Märkte insgesamt: Politische Unsicherheit erschüttert die Märkte in Europa

Aktien entwickelten sich im Juni besser als Anleihen, da eine sanfte Landung der US-Wirtschaft nach den positiven Inflationsmeldungen, die weiterhin auf Zinssenkungen in den USA in diesem Jahr hoffen lassen, als das wahrscheinlichste Szenario angesehen wird.

US-Aktien gehörten zu den Outperformern unter den Industrieländern, angeführt von den Technologieriesen. Technologieaktien büßten im Berichtsmonat mehr als 9% ein, sodass die diesjährigen Zuwächse bei über 26% liegen. Allein auf die fünf Big-Tech-Unternehmen Nvidia, Alphabet, Microsoft, Meta und Amazon entfiel mehr als die Hälfte der 15-Prozent-Rendite des S&P 500 in diesem Jahr.

Japanische Aktien legten um mehr als 1% zu, da das Zusammenspiel von Verbesserungen bei der Corporate Governance, expansiver Geldpolitik und einem schwachen Yen Kapitalzuflüsse bewirkte.

Im Gegensatz dazu verloren Aktien der Eurozone, des Vereinigten Königreichs und der Schweiz an Boden, da die Sorgen über das schwache Wachstum und die politische Unsicherheit die Stimmung der Investoren belasteten.

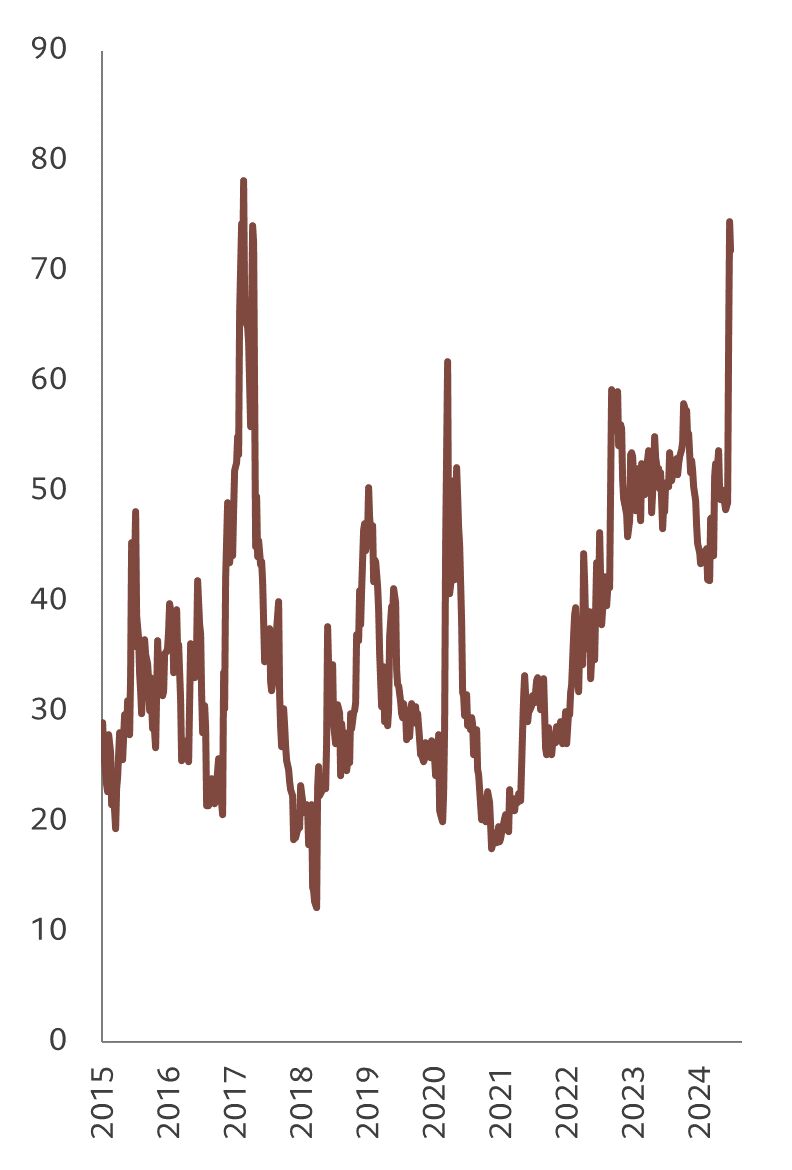

Besonders an den Anleihemärkten wirkten sich die politischen Entwicklungen stark aus. Die Entscheidung des französischen Präsidenten Emmanuel Macron, vorgezogene Neuwahlen auszurufen, verunsicherte die Märkte. Die zunehmende Wahrscheinlichkeit eines Sieges der extremen Rechten im Lande ließ die Renditen französischer Staatsanleihen steigen, da sich die Investoren Sorgen machten, dass sich die Haushaltslage verschlechtern könnte. Der Ausverkauf führte dazu, dass sich der Renditeabstand zwischen französischen Staatsanleihen und deutschen Bundesanleihen so stark vergrößerte wie zuletzt 2017.

Abb. 5 – Ungewisser Ausgang

Spread 10-jährige französische OAT vs. deutsche Bundesanleihe (in Basispunkten)

Quelle: Refinitiv, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 24.06.2014–26.06.2024.

Quelle: Refinitiv, Pictet Asset Management. Daten beziehen sich auf den Zeitraum 24.06.2014–26.06.2024.

Dennoch beendeten Staatsanleihen den Monat leicht im Plus. Schweizer Anleihen stiegen um mehr als 2%, nachdem die Schweizerische Nationalbank die Zinssätze zum zweiten Mal gesenkt und weitere Lockerungen signalisiert hatte. US-Staatsanleihen legten um etwas mehr als 1% zu, da die Abkühlung der Inflation die Hoffnung auf eine Zinssenkung um 25 Basispunkte im September entfachte.

Schwellenländer-Staatsanleihen in Lokalwährung beendeten den Monat mit einem Verlust von über 1%; belastet wurden sie durch den stärkeren US-Dollar. Unternehmensanleihen legten auf beiden Seiten des Atlantiks leicht zu, wobei die Investoren die riskanteren Bereiche des Marktes bevorzugten – Schwellenländer-Unternehmensanleihen und hochverzinsliche US-Anleihen beendeten den Monat mit einem Plus von knapp 1%.

Kurzüberblick

Asset-Allokation

Auch wenn die Bewertungen für globale Aktien etwas überzogen erscheinen, bleiben wir angesichts des konstanten Wirtschaftswachstums, der sich verbessernden Aussichten für die Unternehmensgewinne und der Aussicht auf weitere Zinssenkungen vorerst bei unserer Übergewichtung von Aktien. Wir sind in Cash untergewichtet und in Anleihen neutral positioniert.

Aktienregionen und -sektoren

Wir haben den IT-Sektor auf „neutral“ herabgestuft, da wir besorgt darüber sind, wie stark diese Aktien bereits gestiegen sind.

Anleihen und Währungen

Wir stufen britische Staatsanleihen und den japanischen Yen auf neutral herab und erhöhen die Gewichtung von Gold auf übergewichtet.

1 Basierend auf einer breiten Palette von Bewertungskennzahlen, darunter Kurs-Buchwert- und Kurs-Gewinn-Verhältnis bei Aktien, Renditen im Verhältnis zum nominalen BIP-Trendwachstum bei Anleihen und Preise im Verhältnis zur Inflation bei Rohstoffen.