Schwellenländer im Vorteil

Eine neue Weltordnung nimmt Gestalt an, und sie verspricht ein Segen für Investoren in Schwellenländeranleihen zu sein. Der strukturelle Wandel ist zum Teil auf geopolitische Veränderungen und zum Teil auf die zunehmende Reife der Schwellenländer zurückzuführen. Zum einen haben viele Schwellenländer einen Punkt erreicht, an dem sie die nächste Entwicklungsstufe erklimmen können. Gleichzeitig profitieren die Schwellenländer auch von den politischen Veränderungen in den Industrieländern.

Die erste dieser transformativen Kräfte ist das Nachwirken der Effekte nach dem Fall der Berliner Mauer: Osteuropa öffnete sich für den Handel und China entwickelte sich zur Marktwirtschaft, was die Globalisierung boomen ließ. Entgegen aller Unkenrufe ist die Globalisierung noch nicht vorbei. Doch jetzt, wo China die Sowjetunion als globales Gegengewicht zum US-geführten Westen abgelöst hat, tauchen neue geopolitische Risiken auf, und sie ähneln immer mehr denen, die wir aus den Zeiten des Kalten Krieges kennen.

In diesem Umfeld kommt den Schwellenländern eine bedeutende Rolle zu. Chinas angespanntes Verhältnis zum Westen, denken wir nur an das Thema Handelszölle, hat zur Folge, dass sich das Land neue Abnehmer für seine Waren sucht – in anderen Schwellenländern. Und da die Kapitalströme aus dem Westen nach China aus eben diesen Gründen abebben dürften, wird dadurch Kapital frei, das in das breitere Schwellenländeruniversum fließen kann.

Die Volkswirtschaften der Schwellenländer sind für ausländische Investoren besonders interessant, weil sie über einen großen Reichtum an Ressourcen verfügen – sowohl an Rohstoffen als auch an Humankapital.

Gleichzeitig erlebt die Wirtschaftspolitik in den Industrieländern einen tiefgreifenden Wandel. In den letzten Jahrzehnten überließen es die Regierungen ihren Zentralbanken, das Wachstum anzukurbeln. Gleichzeitig hatte das Inflationsziel Vorrang, was die Haushalte stark unter Druck setzte. Nach der Covid-Pandemie war auf einmal alles anders. Mittlerweile sind Staatsausgaben das wichtigste Instrument der Politik und die Zentralbanken haben die Rolle einer stabilisierenden Kraft für die Wirtschaft übernommen. Wie die Regierungen die daraus resultierenden Defizite finanzieren, wird sich auf die Investitionsströme und damit auf die Entwicklung der jeweiligen Währungen auswirken. Angesichts des massiven Doppeldefizits der USA – Leistungsbilanz und Staatshaushalt – und ihrer Abhängigkeit von ausländischem Kapital wird der US-Dollar mit der Zeit unter Druck geraten. Dies hat weitreichende positive Ausstrahlungseffekte für die Volkswirtschaften und Anlagewerte der Schwellenländer.

Umbau der Weltwirtschaft

Wie sich diese neue Weltordnung entwickelt, hängt in erster Linie von den Industrieländern ab. Die expansive Haushaltspolitik in den Industrieländern wird das Ende der Ära der Stagnation im Anschluss an die globale Finanzkrise einläuten. Die Anreize für die Regierungen, Geld auszugeben, sind vielfältig. Einige haben ihren Ursprung im Inland, wo der Druck zur Erfüllung sozialer Forderungen zunimmt, während andere aus der Notwendigkeit resultieren, international wettbewerbsfähig zu sein und dem Aufstieg Chinas durch Ausgaben in strategischen Bereichen wie militärische Infrastruktur und Industriepolitik zu begegnen. Die Schuldenlast wird jedoch immer mehr zu einer Belastung, die durch die Kosten des Schuldendienstes in einer Welt höherer Zinssätze noch verschärft wird.

Das Ergebnis dieses grundlegenden Wandels ist, dass die Regierungen wahrscheinlich nicht zur Sparpolitik zurückkehren werden – zumindest nicht, bis sie von den Märkten dazu gezwungen werden. Stattdessen werden die Regierungen versuchen, ihre Schuldenlast in Grenzen zu halten, indem sie das Wachstum ihrer Volkswirtschaft ankurbeln. Höhere, aber gezielte Staatsausgaben werden die Investitionsausgaben und die Nachfrage nach Rohstoffen erhöhen – beides dürfte den Rohstoffproduzenten zugute kommen. Die Kehrseite ist, dass höhere Zinsen vorherrschen werden.

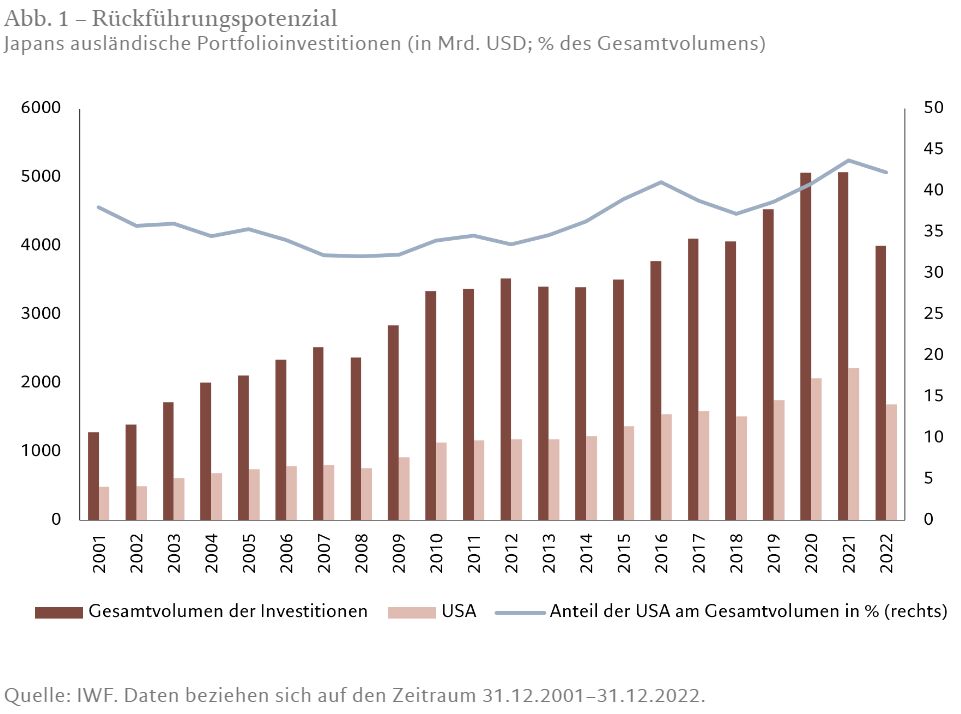

Weniger klar ist, wie sich diese Freigiebigkeit auf die internationalen Kapitalströme auswirken wird. Hoch verschuldete Regierungen werden auf eine neue Form der Finanzrepression zurückgreifen. Sie werden versuchen, inländisches Kapital – das derzeit zu einem Großteil im Ausland, vor allem in den USA, investiert ist – durch steuerliche Anreize, Rechtsvorschriften und Marketing zu erschließen (siehe Abb. 1). Dies könnte zu einer Umkehrung der Geldströme führen, die bisher die Outperformance von US-Anlagewerten und letztlich die Stärke des US-Dollars unterstützt haben. Sollte es dazu kommen, würde sich dies letztlich am stärksten auf die Preise von Schwellenländeranlagen auswirken – die sich entwickelnden Volkswirtschaften würden von der Kombination aus neuerlichen Kapitalzuflüssen und Investitionsausgaben profitieren.

Schwellenländer der nächsten Generation

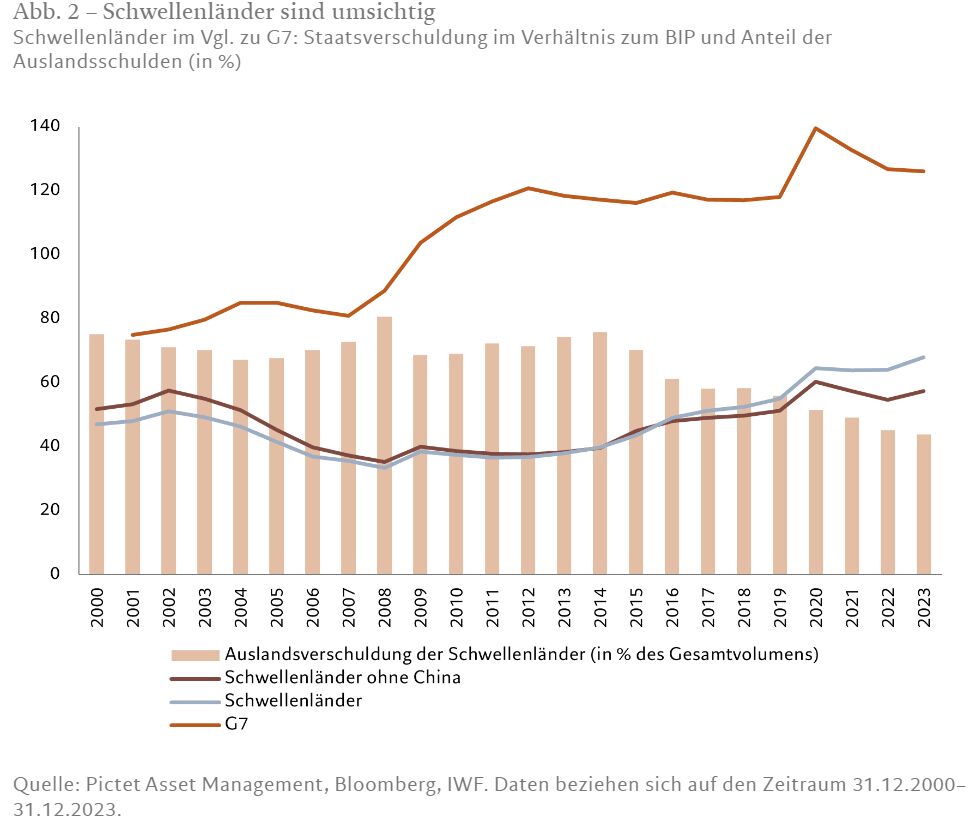

Die Schwellenländer von heute sind nicht mehr die von früher. Diese Volkswirtschaften sind in der Regel sehr viel reifer und geregelter. Es ist eher unwahrscheinlich, dass sie so extreme Turbulenzen erleben werden wie Lateinamerika und Russland mit ihren Schuldenkrisen oder Asien mit seiner Finanz-, Währungs- und Wirtschaftskrise. In mancher Hinsicht scheinen sie sogar viel vernünftiger zu sein als die Industrieländer. Nehmen wir die Verschuldung. Während die Verschuldung im Verhältnis zum BIP in den Industrieländern von 70% im Jahr 2000 auf mittlerweile 126% gestiegen ist, hat sich diese Quote in den Schwellenländern von 47% lediglich auf 68% – und ohne China von 52% auf 57% – erhöht (siehe Abb. 2).

Außerdem sind sie jetzt weniger anfällig für eine Anlegerflucht. 2008 wurden 81% der Staats- und Unternehmensanleihen der Schwellenländer in Fremdwährung, vor allem im US-Dollar, emittiert. 2023 waren es nur noch 44%. Der Großteil der Staatsverschuldung der Schwellenländer wird heute im Land selbst, in Landeswährung, finanziert.

Das liegt an der zunehmenden Reife dieser Volkswirtschaften – es gibt mehr inländische Sparer, die ihr Geld an den mittlerweile ausgereiften inländischen Kapitalmärkten anlegen können. Diese Reife ist wiederum das Ergebnis des Wirtschaftswachstums und der Disziplin, die den Regierungen durch unabhängige Zentralbanken, frei schwankende Wechselkurse, Haushaltsvorschriften, die Schaffung öffentlicher und privater Rentensysteme und immer solidere nationale Institutionen auferlegt wird. Das gilt insbesondere für Länder, die in der Vergangenheit krisenanfällig waren.

Geopolitisches Kalkül

In den letzten Jahrzehnten wurde China vor allem als Quelle billiger Waren angesehen. Jetzt wird das Land auch als ernstzunehmendes Machtzentrum wahrgenommen – ein Gegengewicht zum Westen, das es seit der Zerschlagung des Sowjetimperiums nicht mehr gegeben hat. Das verursacht Spannungen. Aber es eröffnet auch Chancen.

In der Pandemie mussten die westlichen Regierungen erfahren, wie stark ihre Lieferketten von China abhängig sind. Gleichzeitig kam ihnen die Erkenntnis, dass China sowohl militärisch als auch wirtschaftlich mächtig geworden war. Das Bestreben der Industrieländer, ihre Abhängigkeit von dem Land zu verringern, war ein Segen für andere Schwellenländer. Einige von ihnen, wie Lateinamerika, haben vom Nearshoring der USA profitiert. Gleichzeitig haben chinesische Unternehmen einen Teil ihrer Produktion ins Ausland verlagert, insbesondere nach Südostasien, um so einige der neuen Handelsbarrieren zu umgehen.

Dies hat die Kapitalströme verstärkt in die übrigen asiatischen Schwellenländer gelenkt – nicht nur, weil Investoren nicht mehr von dem kapitalhungrigen regionalen Riesen verdrängt werden, sondern auch, weil das immer schnellere Wachstum in diesen Ländern eine tiefere und breitere Mittelschicht hervorgebracht hat, die nach Anlagemöglichkeiten für ihre Ersparnisse sucht (siehe Abb. 3).

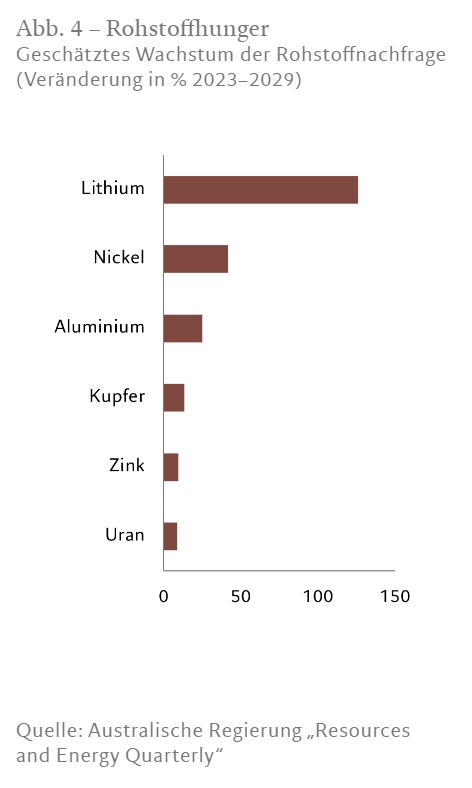

Viele dieser Länder sind reich an Rohstoffen – sie sind die Hauptquelle für Metalle, die für die Energiewende benötigt werden, sowie für strategische Mineralien für militärische und technische Einsatzzwecke. Und die Nachfrage nach diesen Produkten wird weiter steigen (siehe Abb. 4).

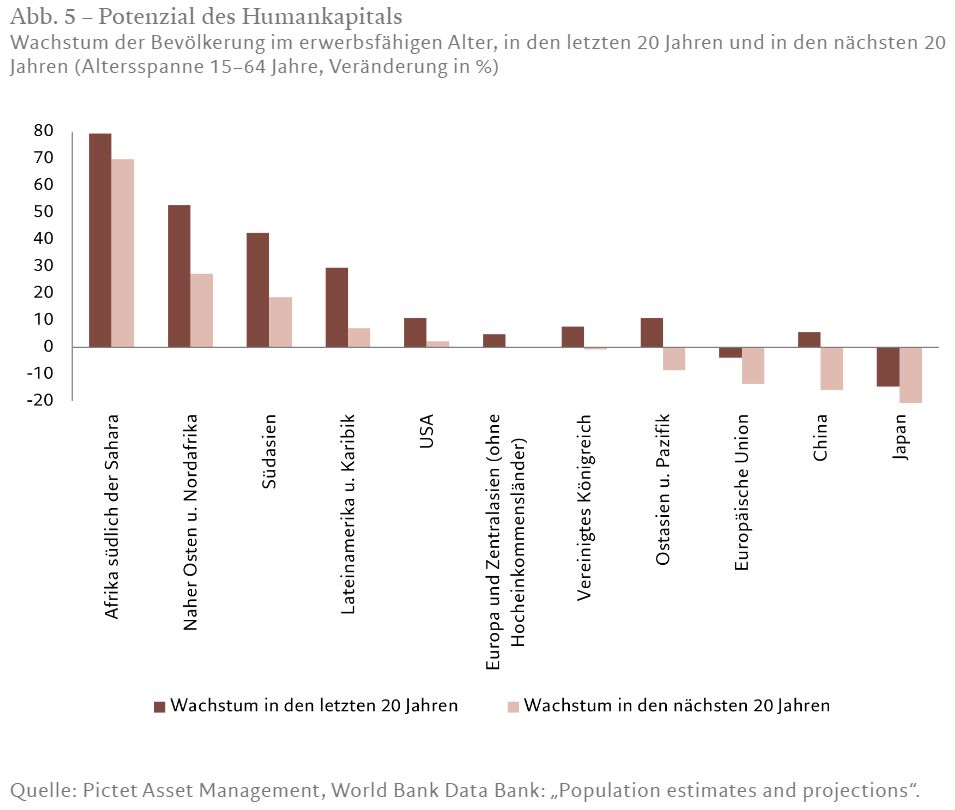

Die vielleicht wichtigste Ressource wird jedoch weder abgebaut noch abgeholzt – die Menschen. Viele Industrieländer haben das Problem, dass ihre Bevölkerung altert und schrumpft. In den Schwellenländern sieht das anders aus – mit einigen Ausnahmen wie Südkorea und China (siehe Abb. 5). Dabei geht es nicht nur um billige Arbeitskräfte, sondern auch um die Zukunft des Konsums und der Innovation, da sich mehr Wohlstand auch in besserer Bildung niederschlägt. Ausländische Unternehmen haben diese Ressource längst für sich entdeckt: Google zum Beispiel sieht Indien nicht als einen Ort, an den man Arbeitsplätze mit niedrigen Qualifikationsanforderungen auslagern kann, sondern rekrutiert im gesamten Qualifikationsspektrum, um ein Leistungsportfolio aufzubauen, das den lokalen Anforderungen gerecht wird.1

Damit die Schwellenländer die Vorteile der Kapitalströme voll ausschöpfen können, muss ihre Infrastruktur ausgebaut werden – und das wird von ihren Regierungen gefördert. Entwicklungsbanken konkurrieren um Investitionen in Schwellenländer – beispielsweise der IWF in Lateinamerika, die Weltbank und das US-Finanzministerium in Westafrika –, und auch die staatlichen Vermögensfonds des Nahen Ostens klinken sich zunehmend ein. Sie alle tragen zur Finanzierung von Investitionen bei und stellen gleichzeitig eine wichtige Absicherung für die staatlichen Kreditmärkte dar, wodurch das Ausfallrisiko verringert wird.

Künftige Chancen

Diese langfristigen Trends werden sich über mehrere Phasen erstrecken. In einigen Phasen werden die Investoren belohnt werden, wenn sie sich stärker in Staats- und Unternehmensanleihen der Schwellenländer engagieren. In anderen Phasen wird es sich auszahlen, die Duration zu verlängern. Und in wieder anderen Phasen wird durch verstärkte Investition in Lokalwährungsanleihen und Währungen der Schwellenländer eine Outperformance erzielt werden.

In jedem Fall sind die Fundamentaldaten für Schwellenländeranleihen in mehrfacher Hinsicht attraktiv.

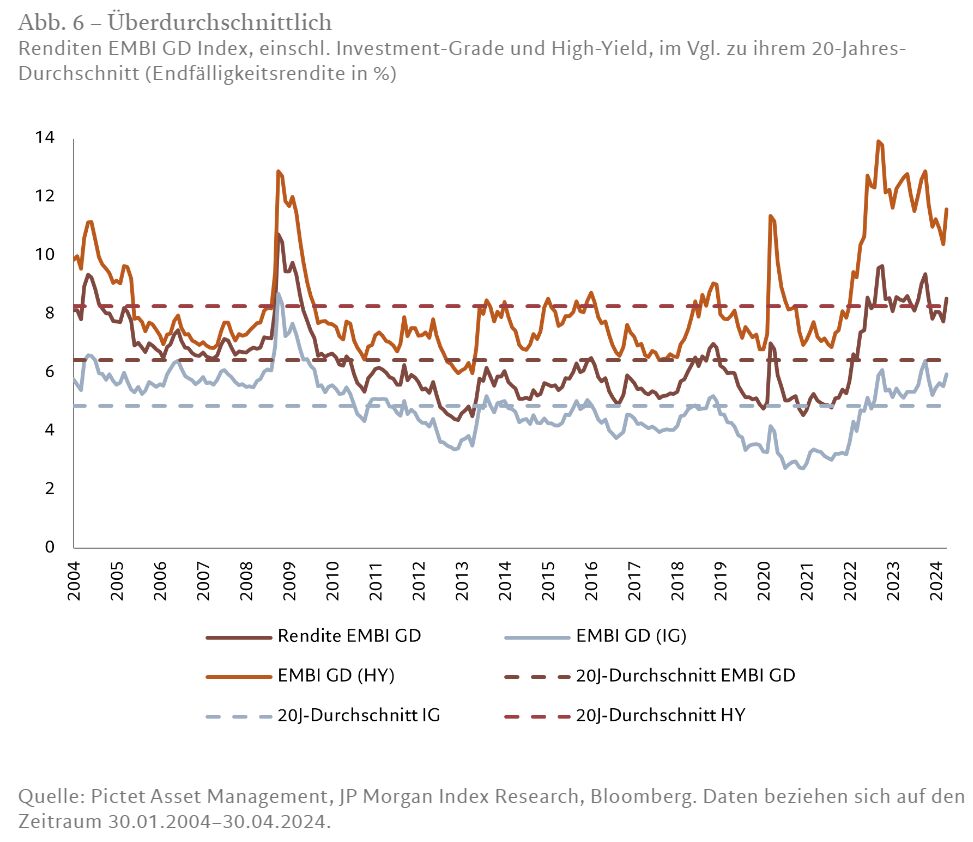

Zunächst einmal sind die Renditen hoch, was größtenteils darauf zurückzuführen ist, dass die Rendite der weltweit beliebtesten „risikofreien“ Anlage, der 10-jährigen US-Staatsanleihe, hoch ist. Das wird sich wahrscheinlich ändern, wenn die Inflation in den USA zurückgeht und die US-Notenbank beginnt, ihre Geldpolitik zu lockern. Diese hohen Renditen bieten einen attraktiven Einstiegspunkt für Investoren.

Gleichzeitig ist das ausländische Eigentum an Schwellenländeranleihen, insbesondere solchen in Lokalwährung, gering und die Währungen der Schwellenländer sind stark unterbewertet, sodass sich den Investoren ein gutes Verhältnis von Ertrag und Risiko bietet.

Zudem sind Schwellenländeranleihen eine effiziente Komponente für die Portfoliodiversifikation. Schwellenländeranleihen weisen eine geringe Korrelation zu den großen festverzinslichen Anlageklassen – US-Staatsanleihen und Investment-Grade-Unternehmensanleihen – auf und sind auch nicht mit US-Aktien korreliert. Gleichzeitig sind die Unterkategorien von Schwellenländeranleihen – Staatsanleihen in Hartwährung, Unternehmensanleihen in Hartwährung, Staatsanleihen in Lokalwährung, Unternehmensanleihen in Lokalwährung – relativ unkorreliert, was Möglichkeiten zur Diversifizierung in einer Allokation von Schwellenländeranleihen schafft.

Zusammengenommen bieten diese Faktoren den Investoren ein großes Spektrum an Chancen. Lokalwährungsanleihen, sowohl von Staaten als auch von Unternehmen, werden dank der starken Anlegerbasis im Inland immer attraktiver. Generell ist das Kreditrisiko von Staaten und Unternehmen geringer, insbesondere bei großen, systemrelevanten Ländern und Unternehmen. Aufgrund der geringeren Abhängigkeit vom US-Dollar sind diese Anlagewerte weniger anfällig für die Entwicklung der US-Zinssätze und für externe Schocks. Entscheidend für erfolgreiches Investieren in dieser neuen Weltordnung wird jedoch die Fähigkeit sein, eine dynamische Allokation über das gesamte Spektrum der Schwellenländeranlagen aufzubauen.

Von Christopher Preece, Macro Strategist – Investment Manager bei Pictet AM

1 https://www.cnbc.com/2024/05/01/google-cuts-hundreds-of-core-workers-moves-jobs-to-india-mexico.html