Laurent Clavel, Head of Research bei AXA Investment Managers, ist der Ansicht, die Konjunkturverlangsamung in der Eurozone könnte zu einem Patt bei der Europäischen Zentralbank führen.

- Die Konjunkturabschwächung und die hartnäckig niedrige Inflation in der Eurozone könnten jegliche Normalisierung der Geldpolitik verhindern.

- Dies würde die Renditen von Euro-Bonds drücken und Banken belasten.

- Der (moderate) Rückgang der Ölpreise und fiskalische Stimulationsmaßnahmen in vielen Ländern der Eurozone könnten helfen, die Konjunktur zu stützen.

- China könnte sich nach einem deutlichen Anstieg der Kreditvolumina im Januar ebenfalls als Retter entpuppen.

“Die Konjunkturabkühlung in der Eurozone könnte – gemeinsam mit einer enttäuschend niedrigen Kerninflationsrate (1 % für zwei Jahre) jegliche Normalisierung der Geldpolitik verhindern. In unseren Augen steigt dadurch die Wahrscheinlichkeit eines „EZB-Patt-Szenarios“ auf 40 %. In diesem Szenario erhält die EZB keine Gelegenheit, vor dem nächsten zyklischen Aufschwung die Zinsen zu erhöhen, und die wichtigen Zinssätze bleiben bis 2022 auf ihren derzeitigen Niveaus – beim Einlagenzinssatz sind das -0,4 %. Dieses Szenario würde auch dazu führen, dass die Rendite zehnjähriger Bundesanleihen bis Ende 2020 bei 0,1 % verharrt – mit dem zusätzlichen Risiko, dass ein Mangel an verfügbaren Sicherheiten die Renditen sogar auf ein negatives Niveau drückt.

“Dies würde die Renditen von Euro-Bonds drücken und Banken belasten. Weitere drei Jahre mit negative Zinsen als Last auf der Profitabilität der Banken könnte allerdings auch den Appetit der Institute auf die Vergabe von Krediten dämpfen.“

“Es gibt allerdings auch gute Nachrichten. Die Staaten der Eurozone haben ihre Haushaltspolitik gelockert, und die Märkte haben dies positiv aufgenommen. Der Ölpreis ist in den vergangenen drei Monaten signifikant gefallen. Ein Barrel Brent-Öl kostet nun statt 75 nur noch 65 US-Dollar. Daher wird es zu einer Konvergenz der Gesamtinflationsraten und der Kerninflationsraten kommen, die zu einem Anstieg der Kaufkraft beitragen und die Widerstandsfähigkeit der Binnennachfrage in Europa stärken sollte. Hinzu kommt, dass außerdem die ersten positiven Anzeichen einer Übertragung der fiskal- und geldpolitischen Lockerungsmaßnahmen in China auf die Realwirtschaft – mit einer starken Erholung des Kreditwachstums im Januar.

Klicken Sie hier um die makroökonomischen Insights des Monats zu lesen.

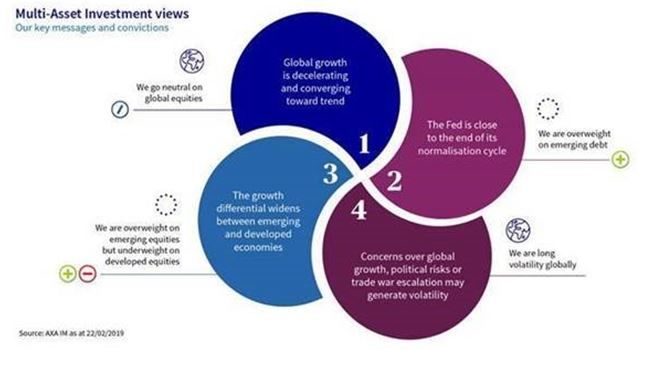

Serge Pizem, Global Head of Multi-Asset Investments bei AXA IM legt seine Ansichten zur Asset-Allokation für den kommenden Monat offen: “Nach der starken Erholung im bisherigen Jahresverlauf wird es Zeit, eine neutrale Haltung einzunehmen und zugleich positiv in Bezug auf die Emerging Markets zu bleiben. Die größten Veränderungen gab es in Bezug auf die Haltung der Fed und im Tonfall der Verhandlungen zwischen den USA und China. Wir haben das Gefühl, dass ein großer Teil dieser guten Nachrichten bereits eingepreist ist.“

- Wir sind übergewichtet in Anlagen aus den Emerging Markets, und zwar sowohl in Aktien als auch in Anleihen.

- Wir haben Staatsanleihen aus dem Kern der Eurozone auf neutral hochgestuft.

- In Aktien aus der Eurozone sind wir untergewichtet.

“Die jüngste Welle negativer volkswirtschaftlicher Daten steht im Kontrast zu den zehnprozentigen Kurssteigerungen bei US-amerikanischen und europäischen Aktien seit Jahresbeginn. Allerdings gehen mit diesem hohen Niveau am Aktienmarkt engere Spreads und eine niedrigere Volatilität einher, was das Chance-Risiko-Profil weniger attraktiv macht. Daher denken wir, es ist Zeit, sowohl Anleihen als auch Aktien neutral zu gewichten.”

“Der Gegenwind durch das sich abschwächende globale Wachstum dürfte kurzfristig eher nicht abflauen, während zugleich die Risikoprämien und Bewertungen auf den meisten Märkten wieder im Einklang mit den Fundamentaldaten stehen, sodass der größte Teil der leichten Gewinne mit riskanten Assets für dieses Jahr bereits erzielt sein dürfte. Wir stufen daher unseren Ausblick für Aktien auf Sicht der nächsten drei Monate auf neutral herab. Wir bleiben untergewichtet in Aktien der Eurozone, weil die Region am stärksten von der Verlangsamung der Konjunktur betroffen ist.“

“Wir haben zudem beschlossen, unsere Bevorzugung von kurzen Durationen bei Staatsanleihen von Kernstaaten der Eurozone zu neutralisieren, weil das niedrigere Wachstum und die fallende Inflation die Anleiherenditen begrenzen sollten.“

“Und schließlich bleiben wir überzeugt von einer positiven Entwicklung bei Anlagen aus Emerging Markets, und zwar sowohl bei Anleihen als auch bei Aktien, weil eine lockerere Geldpolitik der Fed, das Peak im US-Dollar-Wechselkurs und günstigere Bewertungen die Märkte stützen.“