Laurent Clavel, Head of Research bei AXA Investment Managers, meint : „Mit ihrer lockeren Geldpolitik reagiert die Fed auf die internationale Lage und das Risiko, dass der Handelskonflikt das Finanzumfeld noch schwieriger macht. Wir gehen davon aus, dass die Fed der jüngsten Verschlechterung der Finanzbedingungen entgegenwirken will.“

- Die US-Wirtschaft ist noch immer stark, aber der Euroraum zeigt erste Schwächen.

- Dennoch wird die Fed wegen der restriktiven Handelspolitik der US-Regierung immer expansiver, während die EZB die Märkte nicht davon überzeugen kann, dass sie zu einer Lockerung bereit und fähig ist.

- Zurzeit richten sich alle Augen auf den Konflikt zwischen den USA und China. Alle hoffen auf eine Einigung.

- Aber vielleicht ist das Kind wegen der strafferen Finanzbedingungen und der unrealistischen Forderungen nach einer Lockerung der Geldpolitik bereits in den Brunnen gefallen.

„Die Marktentwicklung und der Fortgang des Konjunkturzyklus hängen allein von politischen Nachrichten ab. Der Ausgang des Handelskriegs bzw. der Handelskriege ist noch unklar. Deshalb konzentrieren sich jetzt alle auf den G20-Gipfel, aber vielleicht wird dort nichts Wichtiges entschieden. Am Ende könnte der Streit um die Zölle aber auch nicht weiter eskalieren ... auch ohne eine grundlegende Einigung zwischen den USA und China. Auch weil das Rennen um die US-Präsidentschaft 2020 jetzt ernsthaft beginnt, erwarten wir immer wieder Streitigkeiten und kurzfristige Eskalationen auf Kosten des weltweiten Geschäftsklimas. Das Gleiche gilt für den Brexit. Der lange Aufschub, der Großbritannien gewährt wurde, hat Raum für den Kampf um die Führung der Tories geschaffen. Ein ungeordneter Brexit scheint wieder denkbar. Im Euroraum verschärfen sich die Diskussionen zwischen Rom und Brüssel über die italienische Haushaltspolitik wieder. Die Bemühungen um einen gemeinsamen Haushalt der Euro-Länder halten sich in Grenzen. Die meisten wissen nicht, was sie überhaupt mit einer solchen Festigung der Währungsunion erreichen wollen.

In den USA gibt es derzeit kaum Anzeichen für eine nachlassende Konjunktur. Im Mai wurden zwar nur 75.000 neue Stellen geschaffen, aber in den letzten drei Monaten waren es im Durchschnitt 150.000. Das reicht aus, um das Angebot an Arbeitskräften aufzunehmen und die Arbeitslosenquote auf einem 50-Jahres-Tief zu stabilisieren. Die anderen Arbeitsmarktzahlen sind nach wie vor solide. In Anbetracht all dessen erwarten wir noch immer ein US-Wachstum über Potenzial: 2% im 2. Quartal 2018 und 2,4% im Jahr 2019.

Mit ihrer expansiven Haltung reagiert die Fed auf die internationalen Herausforderungen und das Risiko noch strafferer Finanzbedingungen aufgrund von Handelsproblemen. Wir gehen davon aus, dass die Fed die Geldpolitik lockert. Vermutlich wird sie die Zinsen im September und Dezember senken, damit sich die zuletzt schwierigeren Finanzbedingungen wieder verbessern. Der Handelskrieg fordert schon jetzt seinen Tribut: Das Vertrauen lässt nach und Investitionen werden aufgeschoben.

Die Konjunkturdaten aus Europa waren enttäuschend. Das Geschäftsklima im Verarbeitenden Gewerbe hat sich lediglich stabilisiert, und in Deutschland waren die Auftragseingänge im Verarbeitenden Gewerbe so schwach wie zuletzt vor zehn Jahren. Zugegebenermaßen entwickelten sich binnenorientierte Dienstleistungssektoren, die Zahl der neuen Stellen und die geplanten Neueinstellungen noch immer recht ordentlich und damit ganz anders als das Verarbeitende Gewerbe, bei dem es düster aussieht. Aber auch die Binnennachfrage in Europa trübt sich ein.

Seit über zwei Jahren liegt die Inflation hartnäckig bei nur 1%. Deshalb machen die Konjunktur und weltweite Entwicklungen, die die Fed beunruhigen, auch der EZB Sorgen. Auf ihrer Juni-Sitzung versuchte die EZB die Märkte zu überzeugen, dass sie noch immer viel tun kann. Die Marktteilnehmer waren zunächst skeptisch, glaubten aber dann dem entschlossenen Versprechen von Präsident Draghi in Sintra. Die deutsche Zehnjahresrendite fiel daraufhin unter -0,3%, ein neues Allzeittief.

Laurent Clavel, Head of Research, AXA Investment Managers

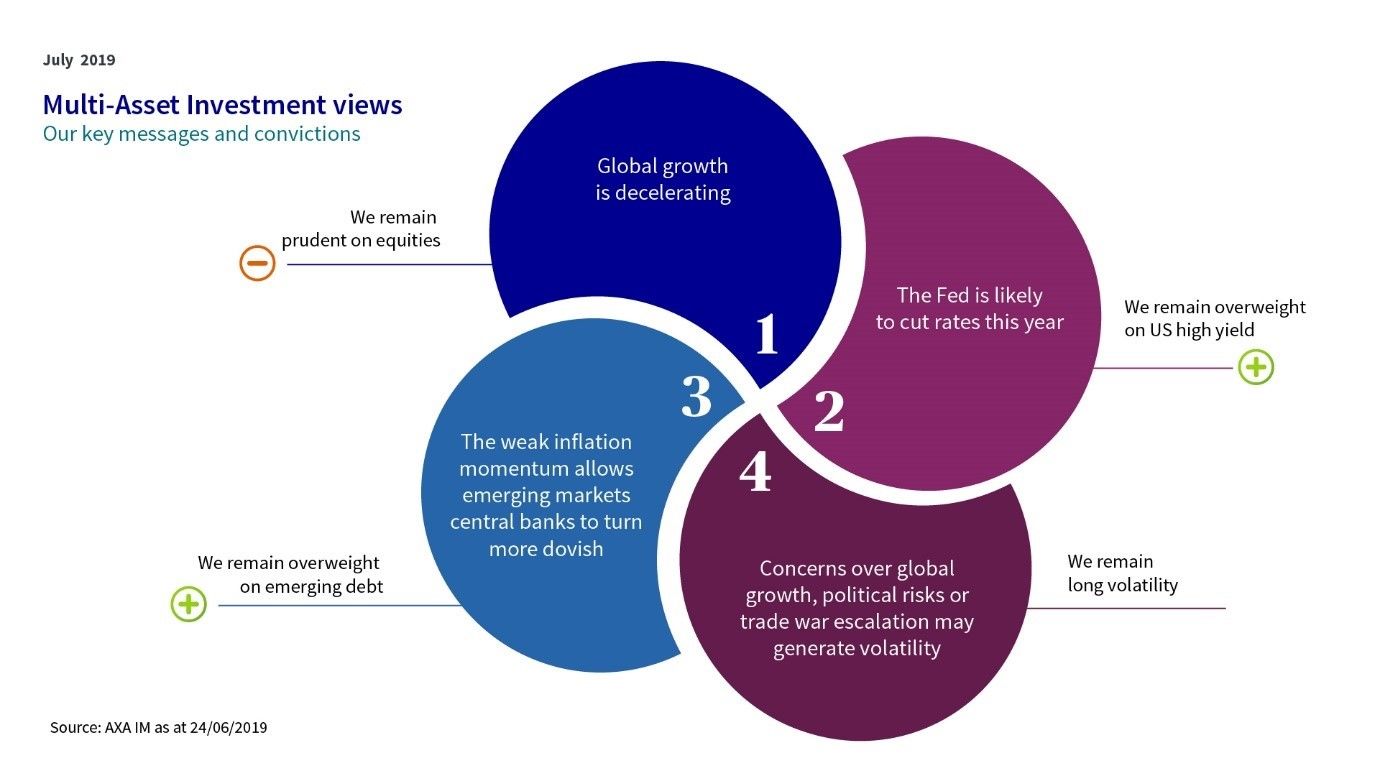

Serge Pizem, Global Head of Multi-Asset Investments bei AXA IM , über seine geplante Asset-Allokation im Juli: „Es gibt nach wie vor Anzeichen für eine weitere Verschlechterung der Weltkonjunktur. Deshalb bevorzugen wir nach wie vor Carry-Positionen gegenüber Aktien, vor allem in High Yield und Emerging-Market-Anleihen. Bei US-Treasuries und dem US-Dollar erwarten wir keine größeren Veränderungen. Die meisten Nachrichten sind bereits eingepreist.“

- Bei Industrieländeraktien bleiben wir vorsichtig. Da sich die Handelsstreitigkeiten zwischen China und den USA wieder verschärft und sich die Konjunkturdaten verschlechtert haben, sind die Risiken gestiegen.

- Optimistisch sind wir hingegen für Emerging-Market-Anleihen und US-High-Yield, da die expansivere Geldpolitik der Fed günstig für Carry-Positionen ist.

- In Euro-Staatsanleihen aus Kerneuropa bleiben wir neutral positioniert. Das schwächere Wachstum und die rückläufige Inflation stützen die Kurse.

Die US-Geldpolitik scheint sich immer mehr am mittelfristigen Ausblick für die US-Handelspolitik zu orientieren. Angesichts der Unsicherheit über die Verhandlungen zwischen den USA und China überrascht es nicht, dass die Fed vor ihrer Juni-Sitzung keine Hinweise auf eine bevorstehende Zinssenkung gibt. Vielmehr sagten Fed-Mitglieder und Fed-Chef Jerome Powell, dass die Fed die Entwicklung des Handels sehr genau beobachte und „angemessen reagieren“ werde, um „den Aufschwung aufrecht zu erhalten.“ Wir gehen deshalb davon aus, dass die Fed bei Bedarf auf die Entwicklung der Handelsgespräche reagieren wird.

Die Märkte sind schon weiter. Für die nächsten 18 Monate werden recht starke Zinssenkungen erwartet (EZB: 10 Basispunkte, Bank of England und Bank of Japan: 15 Bp., Bank of Canada und Reserve Bank of Australia: jeweils etwa 50 Bp., Fed: 100 Bp.) Für die USA werden bis Ende 2019 fast drei Senkungen erwartet. Es ist sehr erstaunlich, wie schnell sich die Markterwartungen geändert haben. Nachdem man zunächst mit einigen Zinserhöhungen gerechnet hatte, geht man jetzt von weltweiten Zinssenkungen aus.

Die Märkte erwarten sogar, dass die Fed bereits im Juli die Zinsen senkt. In den vergangenen 30 Jahren hat die Fed ihre Zinsen immer gesenkt, wenn sich eine solche Senkung einen Tag vor einer Sitzung des Offenmarktausschusses in den Kursen widergespiegelt hatte. Wenn die Fed keine Zinssenkung plant, wird sie die entsprechenden Markterwartungen dämpfen müssen. In früheren vergleichbaren Situationen haben Aktien und Anleihen immer darunter gelitten, wenn die Erwartungshaltung für eine Zinssenkung nachließ.

Wenn die Fed am Ende die Zinsen senkt, hängt die Marktreaktion – wenn die Vergangenheit ein Maßstab ist – von den Gründen für diesen Schritt ab. Eine Zinssenkung wegen nachlassendem Wachstum ist grundsätzlich ungünstig für Aktien (wie im Januar 2001 oder im September 2007). Wenn die Zinssenkung aber vorausschauend ist, um zukünftige Wachstumsrisiken zu mindern (solange das Wachstum noch stabil ist, wie im Juli 1995 oder im September 1998), würde dies die Aktienmärkte wahrscheinlich beflügeln. Die Anzeichen für eine nachlassende Weltkonjunktur sind nach wie vor vorhanden und der jüngste US-Arbeitsmarktbericht kann als ein weiteres Signal dafür betrachtet werden. Das Risiko, dass sich die Märkte und die Fed irren, scheint daher gering. Deshalb bevorzugen wir nach wie vor Carry-Positionen, vor allem in High Yield und Emerging-Market-Anleihen, gegenüber Aktien. Bei US-Treasuries und beim US-Dollar erwarten wir keine größeren Veränderungen. Die meisten Nachrichten sind bereits eingepreist.

Serge Pizem, Global Head of Multi-Asset Investments, AXA IM