- Ertrags- und Wertzuwachschancen im Vereinigten Königreich

- Zinsen und Inflation in der Eurozone

- China: Steigende Desinflationsrisiken

Ertrags- und Wertzuwachschancen am britischen Markt

Ein schwächelndes Wachstum, die hartnäckige Inflation und haushaltspolitische Herausforderungen haben das Vertrauen in Großbritannien erschüttert. Dennoch konnte der Leitindex FTSE 100 jüngst ein neues Allzeithoch erklimmen. Wie auch anderswo ist das Kurs-Gewinn-Verhältnis des britischen Markts in den letzten drei Jahren gestiegen. Im Vergleich zu anderen Märkten sehen die Bewertungen jedoch nach wie vor günstig aus: Derzeit liegt sein KGV bei lediglich 12,8, während es beim S&P 500 22,5 und beim Euro Stoxx 14,3 beträgt. Auch die Gewinnprognosen je Aktie sind bei Large- und Mid-Cap-Indizes in diesem Zeitraum vorgerückt, was die Renditeerwartungen untermauert. Einen enormen Beitrag zur Rendite britischer Aktien steuerten jedoch auch die Erträge bei. In den letzten 20 Jahren beliefen sich die Gesamtrenditen (einschließlich Dividenden) auf mehr als das Doppelte der reinen Kursrenditen, wobei die Dividendenrenditen im Durchschnitt über 3,5% ausmachten. Angesichts des festeren Wachstums, der potenziell rückläufigen Inflation und der Realrenditen von britischen Gilts auf Mehrjahreshochs bietet das Vereinigte Königreich trotz der bedrückenden Konjunkturschlagzeilen sowohl bei Aktien als auch bei Anleihen Ertrags- und Wertzuwachschancen.

Bewertung der EZB-Geldpolitik

In nur zwölf Monaten haben sich die Zinsen in der Eurozone halbiert, und aus der Sicht der Währungshüter der Europäischen Zentralbank (EZB) ist deren Kurs nunmehr nahe oder zumindest näher an einem neutralen Niveau angelangt. Um zu beurteilen, wie nahe der EZB-Leitzins diesem neutralen Punkt gekommen ist, können wir das Gefälle zwischen den Zinssätzen und der Kerninflation heranziehen. Vor einem Jahr standen die Zinsen bei 4% und die Kerninflation bei 2,9%. Dieser Abstand ist kleiner geworden: Heute belaufen sich die Zinsen auf 2% und die Kerninflation auf 2,3%. Ein weiteres aussagekräftiges Indiz sind die Forward-Kurven. Vor einem Jahr notierten die Ein-Jahres- und Fünf-Jahres-Euro-Terminzinssätze für kurze Laufzeiten 100 Basispunkte (Bp.) bzw. 150 Bp. unter dem Einlagenzinssatz. Die heutigen Zinssätze liegen jedoch genau zwischen diesen Terminzinssätzen, wobei der Ein-Jahres-Terminzinssatz 20 Bp. unter dem Einlagenzinssatz und der Fünf-Jahres-Terminzinssatz 50 Bp. darüber liegt. Hier ist anzumerken, dass das potenzielle Wachstums- und Inflationsziel der Eurozone bei 2,75% liegen dürfte. Damit ist ein langfristiger Leitzins von rund 2,5% nicht allzu weit vom neutralen Niveau entfernt.

Exportierte Desinflationsrisiken

In China bestand das Deflationsumfeld im Juli weiter fort – im 34. Monat in Folge, wobei sich der Erzeugerpreisindex (PPI) nicht vom Fleck rührte. Die anhaltende Schwäche des PPI lässt Sorgen über Überkapazitäten aufkeimen und wirkt sich auf die Exportpreise aus. Dies erhöht das Risiko eines Deflationsexports und stellt letztlich das Wachstum in anderen Ländern mit einem hohen Anteil an verarbeitendem Gewerbe in Frage. Bislang wird dies weitgehend stillschweigend geduldet, da viele Importländer weiterhin mit einer erhöhten Inflation zu kämpfen haben. Sobald sich deren Inflationsraten wieder in den Zielspannen bewegen, könnte sich das Blatt jedoch wenden. Der anhaltend schwache Binnenkonsum und die starke Produktion in China bergen dauerhafte Desinflationsrisiken, und ein schwächerer Renminbi könnte sich als ein weiterer Kanal entpuppen, über den die Deflation auf andere Märkte überschwappt. China verfügt in einer Vielzahl an Sektoren über eine hohe Exportwettbewerbsfähigkeit, von der Technologie bis hin zu Grundmetallen. Dass sich sein Handel zunehmend von den USA auf europäische und asiatische Volkswirtschaften verlagert, macht diese anfälliger für einen höheren chinesischen Wettbewerbsdruck. Zugleich bekommen die Schwellenländer zunehmend einen potenziell desinflationären Impuls zu spüren, da in ihnen lebenswichtige Grundgüter einen größeren Teil der Warenkörbe ausmachen, die die Verbraucherpreisindizes (VPI) abbilden, und ein höherer Anteil des Konsums auf Importe aus China entfällt.

Umsetzungsideen

US-HOCHZINSANLEIHEN

Begründung

Trotz der politischen Unsicherheit entwickeln sich US-Unternehmen weiterhin gut – das Gewinnwachstum im S&P-500-Universum lag im zweiten Quartal bei rund 10%. Die Aktienbewertungen sind jedoch hoch, und in volatilen Phasen drohen erhebliche Rückgänge. Hochzinsanleihen bieten Anlegern ein potenziell ertragsstärkeres und weniger volatiles Engagement in der US-Wirtschaft. Für den bisherigen Jahresverlauf 2025 liegt die annualisierte Ertragsrendite eines repräsentativen US-Hochzinsindex bei nahezu 7%. Nach wie vor sind eine nur geringe Anzahl an Ausfällen sowie eine positive Angebots- und Nachfragedynamik zu verzeichnen. Zwar haben sich die Kreditaufschläge im Laufe des Sommers verengt, doch werden niedrigere US-Zinsen die Gesamtrenditen stützen.

INFLATION MIT KURZER DURATION

Begründung

Nach wie vor wird der Ausblick von Inflationsängsten überschattet. Dies gilt insbesondere für die US- und britischen Anleihemärkte, weniger jedoch für Europa. Importzölle haben die US-Inflation anschwellen lassen und es der US-Notenbank erschwert, ihr Zwei-Prozent-Ziel zu erreichen. Inflationsgebundene Anleihen mit kurzer Duration sind in einem solchen Umfeld in der Regel eine gute Wahl, da ihnen die aufgelaufene Inflation zugutekommt, während sie der Zinsvolatilität nur eine begrenzte Angriffsfläche bieten. Auf US-Dollar lautende zweijährige Inflationsswaps – mit denen sich zwei Parteien verpflichten, Zahlungen zu einem festen Zinssatz auszutauschen – werden derzeit mit 3,0% gehandelt, und in den kommenden Monaten könnte die Inflation dieses Niveau sogar noch übersteigen. Es ist davon auszugehen, dass die aufgelaufene Inflation und die potenzielle geldpolitische Lockerung der globalen Strategie für inflationsgebundene Anleihen auch künftig eine solide Performance erlauben.

ROBOTIK UND AUTOMATISIERUNG

Begründung

Beim Anlagethema Robotik und Automatisierung nimmt Innovation eine zentrale Rolle ein, und die Fortschritte auf dem Gebiet der künstlichen Intelligenz (KI) ergänzen diese Technologien um erhebliche zusätzliche Fähigkeiten. Zahlreiche Branchen von der Logistik bis zur Chirurgie machen mit der Einführung von KI-fähigen Robotern von sich reden. Konjunkturell gesehen scheinen die Investitionsausgaben entlang der Lieferkette zuzulegen. Zudem dürften eine Reihe an politischen Maßnahmen der US-Regierung die Investitionstätigkeit im Fertigungssektor ankurbeln. Aus der Handelspolitik, dem Arbeitskräftemangel und dem weiteren technologischen Fortschritt ergeben sich glänzende Voraussetzungen für eine erhöhte Nachfrage nach automatisierten und KI-gesteuerten Robotern in sämtlichen Teilen der Wirtschaft.

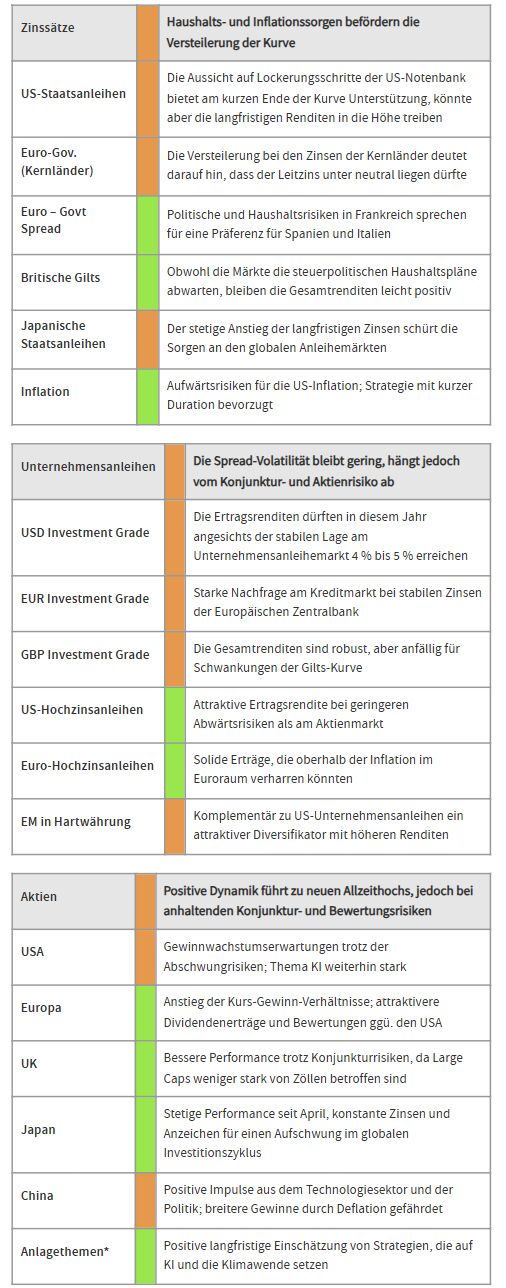

Überblick der Anlageklassen

Die geäußerten Ansichten spiegeln die Erwartungen des CIO-Teams hinsichtlich der Renditen und Risiken der Anlageklassen wider. Ampeln deuten auf eine erwartete Rendite über einen Zeitraum von drei bis sechs Monaten im Vergleich zu langfristig beobachteten Trends hin.

Die Ansichten des CIO-Teams stützen sich auf die Meinungen des AXA IM Investment-Teams und sind nicht als Empfehlung zur Vermögensallokation zu verstehen.

Weitere beliebte Meldungen:

* AXA Investment Managers hat mehrere auf Megatrends gestützte Themen identifiziert, die unserer Meinung nach am besten geeignet sind, um in der sich verändernden Weltwirtschaft zu bestehen: Automatisierung & Digitalisierung, Konsumtrends & Nachhaltigkeit, Energiewende sowie Artenvielfalt & Naturkapital

Datenquelle: Bloomberg