Den ersten Rang erzielten jedoch nordamerikanische Aktien. Dieses Ergebnis wurde unserer Ansicht nach von dem anhaltenden Wirtschaftswachstum in den USA gepaart mit guten Arbeitsmarktdaten, stärkeren Einzelhandelsumsätzen, einer Erholung der Häuserpreise und einer Verbesserung des Verbrauchervertrauens getrieben.

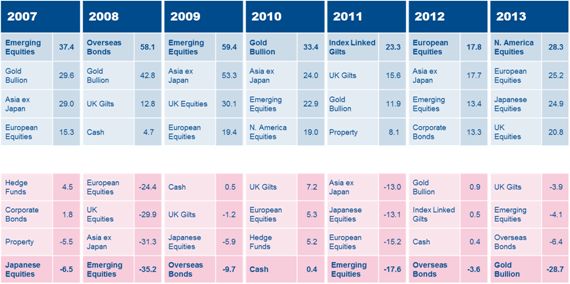

Die Analyse spiegelt zusätzlich das sich aufhellende Umfeld in Europa wider, auch wenn klar ist, dass das Volatilitätsniveau in den wichtigsten Anlageklassen unverändert bleiben wird und sich die Rangliste der besten und schlechtesten Vermögenswerte von einem Jahr zum nächsten drastisch verändern kann (siehe Tabelle weiter unten). Darüber hinaus bietet die Studie eine Erklärung dafür, weshalb Multi-Asset-Strategien, die uneingeschränkt die Möglichkeit haben, dynamisch zwischen Anlageklassen wechseln zu können, so gut bei Anlegern ankommen, die ihren Zielertrag mit einer geringeren Volatilität erreichen möchten, als sie Aktienanlagen allein aufweisen.

Andrew Cole, Manager des Baring Multi-Asset Fund, sagt: „Sowohl in Nordamerika als auch in Europa wurden die Erträge 2013 dadurch in die Höhe getrieben, dass Anleger für das entsprechende Ertragsniveau zur Zahlung eines höheren Preises bereit waren. Bereit dazu waren sie deshalb, weil sich das Vertrauen in den konjunkturellen Ausblick auf beiden Seiten des Atlantiks verstärkte, obwohl die tatsächlichen Erträge ständig nach unten korrigiert wurden.

In Japan sieht die Geschichte etwas anders aus. Hier wurden die Gewinnerwartungen regelmäßig nach oben korrigiert, obwohl der Markt durch diesen Prozess abwertete, da sich die Nervosität über den Wirtschaftsausblick in Japan auf das Bewertungsniveau auswirkte. Wir sind zwar in Bezug auf die Konjunkturaussichten für Japan optimistischer eingestellt als der Konsens, nehmen jedoch die Bedenken des Marktes über den Anstieg der Verbrauchssteuer zur Kenntnis. Wir gehen von einer Verbesserung der Erträge und einer Intervention der Bank of Japan aus und werden im nächsten Quartal die Daten genau beobachten. Es überrascht kaum, dass Gold letztes Jahr die schlechteste Wertentwicklung aufwies. Unserer Ansicht nach müssen Anleger noch sehr viel ängstlicher werden, damit dieser Rohstoff wieder in der Gunst der Investoren steigt.

Aktuell sehen wir ein anhaltendes Wachstum in der entwickelten Welt und wir gehen davon aus, dass die Wachstumsrate der entsprechenden Volkswirtschaften auf oder oberhalb des Trends liegen wird und der Inflationsdruck somit für den Augenblick abnehmen dürfte. Aktien werden von uns weiterhin bevorzugt und wir erwarten hier eine bessere Entwicklung als bei anderen Assetklassen, wenn auch nicht auf dem gleichen Niveau, wie wir es im Jahr 2013 erlebt haben.“

Barings verwaltet ein Vermögen in Höhe von mehr als GBP 12,3 Mrd.1 in Multi-Asset-Strategien, einschließlich dem Baring Dynamic Asset Allocation Fund, dem Baring Multi Asset Fund und dem Baring Dynamic Emerging Markets Fund. All diese Produkte nutzen die taktische Asset Allokation, um aktienähnliche Erträge bei einem geringeren Risiko zu generieren, als es Aktienanlagen allein aufweisen. Ziel ist es, wo möglich Erträge zu sichern und im Falle einer Verschlechterung der Bedingungen das Risiko zu reduzieren.

Der Baring Multi Asset Fund erzielte über fünf Jahre eine annualisierte Performance von 8,1%2, verglichen mit dem Ergebnis seiner Benchmark (Einzelhandelspreisindex - RPI +4%) von 7,5%.

1Quelle: Barings, Stand 28. Februar 2014

2Quelle: Performancedaten Morningstar auf Basis des NAV je Anteil in Pfund Sterling, nach Abzug von Gebühren, über ein Jahr, Stand 31. März 2014.

Weitere beliebte Meldungen: