- Die Schwellenländer (EM) sind in jeder Hinsicht sowohl im Aktien- als auch im Anleihebereich aktuell ziemlich günstig bewertet und scheinen sehr attraktiv.

- Politische Unsicherheit herrscht rund um den Globus, nicht nur in den Schwellenländern - sobald Anleger das realisieren, dürften die Bewertungen in den Schwellenländern vermutlich noch attraktiver werden.

- Die Schwellenländer bestehen aus einer Gruppe von Staaten, die nicht homogen sind, die sich über die Zeit weiterentwickeln und zunehmend attraktive Anlagechancen bereithalten werden.

Die wichtigsten Themen:

Währungen: 2016 haben sich die Währungen aus den Schwellenländern insgesamt erholt und stabilisiert, da viele Staaten bedeutende fiskalische Anpassungen vornahmen. Darüber hinaus normalisierten sich die Rohstoffpreise, was dazu beigetragen hat, die Zahlungsbilanzen auszugleichen und die Auswirkungen von niedrigeren, globalen Rohstoffpreisen auf die rohstoffexportierenden Volkswirtschaften abzuschwächen. Mit Blick auf 2017 erwarten wir im Bereich Schwellenländerwährungen ausgewählte Anlagechancen, sind uns aber auch bewusst, dass die Wertentwicklung einzelner Währungen möglicherweise sehr stark abweichen kann.

Zinsen: Nächstes Jahr werden sich die globalen Zinsen vermutlich unterschiedlich entwickeln. Da die US-Wirtschaft weiterhin Fahrt aufnimmt, werden dort die Zinsen wahrscheinlich steigen, während Europa und Japan wohl ihre expansive Politik fortsetzen werden. Insgesamt sinkt das Zinsniveau in den Schwellenländern weiterhin, da die Inflation weiterhin angemessen und das Wachstum verhalten ausfällt.

Ausblick:

- Unserer Ansicht nach werden Schwellenländeranleihen in Lokalwährung über die nächsten 12 Monate weiterhin Renditen im niedrigen zweistelligen Bereich erzielen.

- Die Länder nehmen nach wie vor bedeutsame Anpassungen an ihren Leistungsbilanzen vor, um niedrigeren Rohstoffeinnahmen Rechnung zu tragen. Wenn sich die Volkswirtschaften dieser Länder in den kommenden Monaten und im kommenden Jahr auf ihre neuen Währungsniveaus einstellen, werden sie sich vermutlich weiterhin diversifizieren und um Marktanteile im Exportbereich konkurrieren.

- In den Industrieländern wird die Fiskalpolitik 2017 wahrscheinlich ausgeweitet, was das globale Wachstum stützt. Ein stärkeres weltweites Wachstum - abgesehen von größeren Einschnitten im Welthandel - sollte wiederum den Schwellenländern zugute kommen.

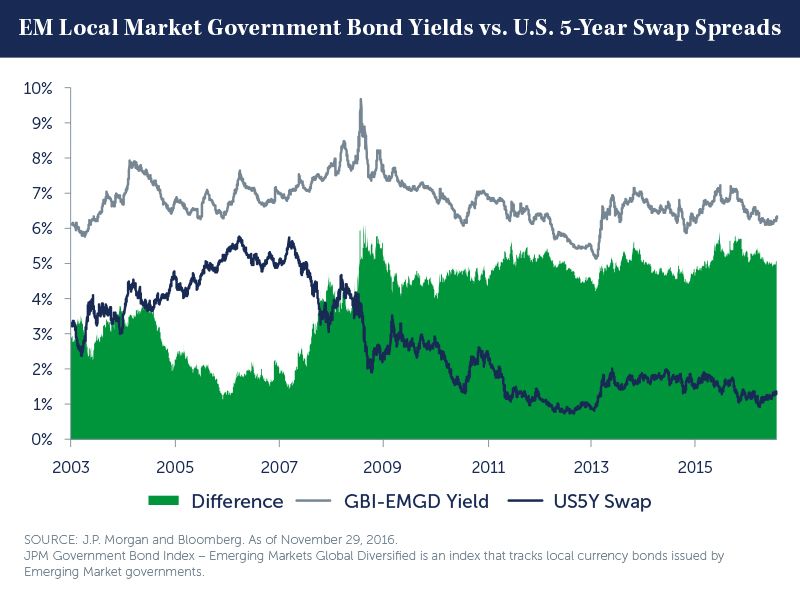

- Die globale Inflation könnte steigen, wird aber in den nächsten Jahren vermutlich relativ verhalten bleiben. Aufgrund des geringeren Inflationsdrucks erwarten wir insgesamt niedrigere Zinsen für lokale Schwellenländeranleihen, bei denen die Nominalrenditen eine erhebliche Risikokompensation bieten.

- Schwellenländeranleihen sind eine immer noch wachsende Anlageklasse. Ihr Ausgangspunkt ist eine niedrige Schuldenbasis und sie bietet im Vergleich zu den Industrieländern nach wie vor äußerst attraktive aktuelle Renditen von etwa 5,5% und 6%, während die Duration im Vergleich zu einigen anderen Anlageklassen viel niedriger ist.

Die wichtigsten Themen:

Bessere Fundamentaldaten: Unserer Ansicht nach werden Unternehmensanleihen aus den Schwellenländern weiterhin von einem zunehmend stabilen, gesamtwirtschaftlichen Umfeld und einem allmählichen Wachstumsanstieg profitieren. Darüber hinaus machen sich die Anpassungen der Investitionsaufwände und die Kostensenkungen, die wir 2016 gesehen haben, jetzt in einer Verbesserung der Kreditfundamentaldaten bemerkbar. In diesem Umfeld wird unseres Erachtens die Titelauswahl die Renditen dominieren.

Attraktive Bewertung pro Risikoeinheit: In der Vergangenheit zeigten sich Unternehmensanleihen aus den Schwellenländern nur wenig anfällig für die US-Zinsen und die Anlageklasse hat tendenziell auch eine geringere Duration. Trotz der Tatsache, dass die USA eventuell die Zinsen erhöhen, sind die globalen Renditen in den Industriestaaten im Vergleich zu den letzten Jahren immer noch niedrig. Unseres Erachtens bieten Unternehmensanleihen aus den Schwellenländern attraktive Renditen bei einem geringeren Durationsrisiko als viele ihrer Pendants aus den Industrieländern. Im Bereich EM-Unternehmensanleihen bevorzugen wir Strategien mit kürzerer Laufzeit, die unserer Ansicht nach einen überdurchschnittlichen Carry und Roll-Down pro Durations- und Volatilitätsrisikoeinheit bieten.

Ausblick:

- Es gibt einige gesamtwirtschaftliche Faktoren, die unserer Ansicht nach für Unternehmensanleihen aus den Schwellenländern weiterhin förderlich sein werden. Dazu zählen das BIP-Wachstum in Asien und Lateinamerika, eine freundlichere wirtschaftliche und politische Stimmung in Brasilien und sich stabilisierende Wechselkurse und Energiepreise.

- Die Fundamentaldaten von EM-Unternehmensanleihen bessern sich und werden vermutlich weiterhin von einem zunehmend stabilen, gesamtwirtschaftlichen Umfeld profitieren.

- Die technischen Faktoren bleiben günstig, und wir erwarten keine scharfe Umkehr bei den Mittelzuflüssen im nächsten Jahr. Die Nettofinanzierung wird aufgrund des anhaltenden Liability-Managements der Unternehmen aus den Schwellenländern erwartungsgemäß verhalten bleiben. Der Anlageklasse kommt auch zugute, dass die Cashflows aus den Amortisierungen und den Kupons in den kommenden Jahren robust bleiben sollten.

- 2017 sind eine selektive Auswahl und aktives Management entscheidend. Wir sind der Ansicht, dass ein disziplinierter Ansatz nach dem Bottom-up Prinzip bei der Titelauswahl bei der Suche nach den Anlagechancen mit dem attraktivsten Risiko-Ertrags-Profil in der wachsenden Anlageklasse der EM-Unternehmensanleihen ausschlaggebend ist.