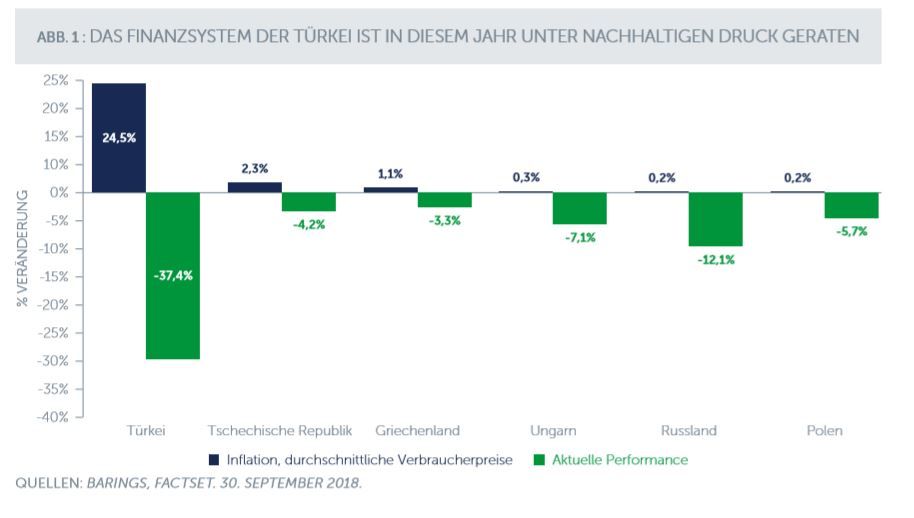

Das Finanzsystem der Türkei hat ein turbulentes Jahr hinter sich, in dem die Türkische Lira seit Beginn des Jahres 2018 um mehr als 35% und der Aktienmarkt um fast 50% gefallen sind. Die Priorisierung hoher wirtschaftlicher Wachstumsraten durch Präsident Erdogan hat zusammen mit erhöhten Energiepreisen dafür gesorgt, dass sich das Leistungsbilanzdefizit auf ca. 6% des BIP erhöht hat und damit das höchste aller Schwellenländer ist. Das Anlegervertrauen bleibt nach der Kombination aus schleichender finanzieller Disziplinlosigkeit und exzessiv lockerer Geldpolitik verhalten. Außerdem wird die Fähigkeit der Zentralbank, im Schatten Erdogans eine unabhängige Geldpolitik zu betreiben, trotz einer rasch steigenden Inflation ernsthaft in Frage gestellt. Unserer Ansicht nach muss die Türkei nun strikte Maßnahmen umsetzen, um unter diesem ernstzunehmenden Inflationsdruck für Stabilität zu sorgen, was dazu beitragen sollte, eine solidere Grundlage für künftig nachhaltiges Wachstum zu schaffen.

Stabilität schafft Vertrauen

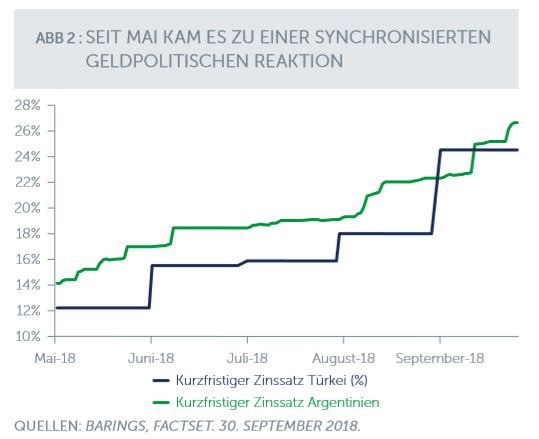

Unserer Ansicht nach erkennen politische Entscheidungsträger und Politiker in der Türkei, dass es die erfolgreiche Stabilisierung der Lira dem Land ermöglichen wird, das Vertrauen der Märkte zurückzugewinnen und die Inflation davor zu bewahren, außer Kontrolle zu geraten. Seit Mai gab es eine synchronisierte geld- und fiskalpolitische Reaktion durch bedeutende Zinserhöhungen (ABB. 2), was eine Abwendung von den vorherigen wachstumsorientierten, fiskalpolitisch expansiven Plänen darstellt. Die Zinserhöhung im September übertraf die Erwartungen der Wirtschaftswissenschaftler. Sie wurde von den Anlegern positiv aufgenommen, die den Schritt als starke Demonstration der Unabhängigkeit der Zentralbank von Präsident Erdogan interpretierten, der ein allgemein anerkannter Kritiker hoher Zinssätze ist.

Durch die Erhöhung der Zinssätze hat die Türkei sich selbst eine Möglichkeit eröffnet, den Druck auf ihr Bankensystem zu lockern. Es ist sehr ermutigend festzustellen, wie schnell Regierungsbeamte in den vergangenen Monaten handelten, um die Bilanzen der Banken zu entlasten, die durch das Halten von Verbindlichkeiten aus belasteten Branchen, wie z. B. Bau und Energie, angespannt waren. Dies wurde von der Halkbank, die sich in staatlichem Besitz der Türkei befindet, bewiesen, die notleidende Darlehen an den Savings Deposit Insurance Fund (TMSF) verkaufte, das Leitungsorgan für Fonds und Versicherungen des türkischen Staates. Außerdem verkaufte ein weiterer staatlicher Kreditgeber, die Vakifbank, nachrangige Schuldverschreibungen in Höhe von USD 300 Mio. an die Arbeitslosenkasse des Staates. Eine derartige Hilfe sollte unserer Ansicht nach das dringend nötige Kapital freisetzen und als Katalysator für das letztendliche Auftauen der Kreditmärkte fungieren. Außerdem glauben wir trotz der Schwäche der Lira, dass der Bankensektor ausreichend kapitalisiert ist, um mit dem Potenzial für eine sich verschlechternde Kreditqualität und mit einer unvermeidlichen Zunahme notleidender Darlehen in Folge der Rezession fertigzuwerden.

Verbesserung der Leistungsbilanz

Wirtschaftswissenschaftler sind seit langem besorgt, dass das Leistungsbilanzdefizit der Türkei ein Zeichen dafür sein könnte, dass ausländische Kapitalzuflüsse das schnelle Wirtschaftswachstum der vergangenen Jahre finanziert haben. Ein höheres Defizit kann darauf hinweisen, dass das Land verletzlicher gegenüber externen makroökonomischen Schocks ist, die während dieser Periode vermehrter Bedenken von Investoren gegenüber Wachstumsmärkten extrem stark vorherrschten. Obwohl sich die Türkei derzeit in einer Rezession befindet, ist es ermutigend festzustellen, dass das Defizit des Landes zaghafte Anzeichen einer schnellen Neugewichtung zeigt, da der Kursverfall der Lira die Importe drastisch gesenkt und einen ersten monatlichen Überschuss seit 2015 ausgelöst hat. Die schwache Währung hat außerdem die Abhängigkeit der türkischen Wirtschaft von ausländischer Finanzierung verringert und war somit eine unterstützende Maßnahme durch die Steigerung der Netto-Exporte. Dies steht auch im Einklang mit dem traditionellen Überschuss der Türkei bei den Dienstleistungen, der insbesondere in den Sommermonaten vorherrscht, wenn der Tourismus seinen Höhepunkt erreicht.

Nun, da die Türkei erste Maßnahmen ergreift, um das Vertrauen wiederherzustellen, kann eine deutliche Erholung Zeit in Anspruch nehmen. Doch jede längere Periode negativer Stimmung beeinträchtigt wahrscheinlich das Vertrauen und die Investitionen in das Land. Die Inflation wird kurzfristig weiterhin Anlass zur Besorgnis geben, da die Türkei sehr abhängig von importiertem Öl ist und durch die erhöhten Rohölpreise beeinträchtigt war, die in Dollar notiert werden und zusätzlichen Druck auf Unternehmen und Verbraucher ausüben. Unserer Ansicht nach sollte die kürzlich implementierte Fiskal—und Geldpolitik die Inflation dämpfen, was eine Grundlage schaffen wird, auf der das Vertrauen der Anleger wachsen kann. Trotz der kürzlichen Ereignisse gibt es unserer Ansicht nach nach wie vor beträchtliche Anlagemöglichkeiten auf dem türkischen Markt, insbesondere in Unternehmen, die über Preissetzungsmacht und starke Bilanzen verfügen. Viele von ihnen sind nun attraktiv bewertet und bieten einen verlockenden Einstieg für Anleger, die bereit sind, eine mittelfristige Perspektive in Kauf zu nehmen.

Matthias Siller, Leiter Emea Equities-Team, Barings