CLOs blicken auf zwei starke Jahre zurück. Während ein solides wirtschaftliches Umfeld und attraktive Renditen die Nachfrage nach Krediten im Allgemeinen ankurbelten, stachen insbesondere CLOs hervor. Dies war auf die zusätzlichen Vorteile eines variablen Zinskupons und eines soliden strukturellen Schutzes zurückzuführen. Dementsprechend waren die Renditen über die gesamte Kapitalstruktur hinweg hoch. Im Jahr 2024 erzielten AAA-, AA- und Single-A-CLOs eine Rendite von 7,06 Prozent, 8,18 Prozent beziehungsweise 9,25 Prozent, während BBB-, BB- und Single-B-CLOs 11,79 Prozent, 19,16 Prozent beziehungsweise 36,72 Prozent erzielten.1

Kann diese Stärke anhalten? Wir glauben, dass dies möglich ist. Allerdings gibt es noch Unbekannte – insbesondere die Auswirkungen der Agenda von US-Präsident Donald Trump auf das Wirtschaftswachstum und die Zinsen. Auch der CLO-Markt befindet sich in einer anderen Lage als noch vor einem Jahr. Wie bei den Krediten im Allgemeinen sind die Spreads enger und die Preise höher. Dies deutet darauf hin, dass das Aufwärtspotenzial in Zukunft begrenzt sein könnte.

Positiv zu vermerken ist, dass viele der Faktoren, die die Anlageklasse in den letzten zwei Jahren unterstützt haben, weiterhin intakt sind. Auch wenn einige von ihnen leicht nachlassen, werden sie den Markt im vor uns liegenden Jahr unweigerlich prägen. Es lohnt sich also, sie zu beobachten.

1. Bessere Fundamentaldaten, überschaubare Zahlungsausfälle

Die Fundamentaldaten für Leveraged Loans verbessern sich weiter. Zusammen mit den Zinssenkungen der US-Notenbank (Fed) um 100 Basispunkte im Jahr 2024 haben die erheblichen Preisanpassungen bei Krediten im vergangenen Jahr, die zu einer Verlängerung der Laufzeiten beitrugen, zugleich zu einer Senkung der Fremdfinanzierungskosten geführt. Eine anhaltende Mäßigung der Zinssätze in Verbindung mit einem soliden wirtschaftlichen Hintergrund dürfte dazu beitragen, die Ausfallquote bis 2025 niedrig zu halten und ähnlich wie im letzten Jahr erwarten wir, dass bevorstehende Kreditausfälle weitgehend untypisch sein werden.

Ein potenzielles Risiko für dieses Szenario besteht darin, dass die Inflation wieder zulegt, wodurch irgendwann wieder Zinserhöhungen auf den Tisch kommen könnten. Auch wenn dies nicht unser Basisszenario ist, so ist doch anzumerken, dass CLOs über robuste strukturelle Schutzmechanismen verfügen, die in Stresssituationen zusätzliche Kreditunterstützung bieten können. Dementsprechend würden wir selbst für den Fall, dass sich die Rahmenbedingungen in Zukunft leicht verschlechtern und die Fundamentaldaten unter Druck geraten, nicht erwarten, dass die Ausfälle die Belastbarkeit der CLO-Strukturen übersteigen.

2. Angebot, Nachfrage und der Aufschwung des Einzelhandels

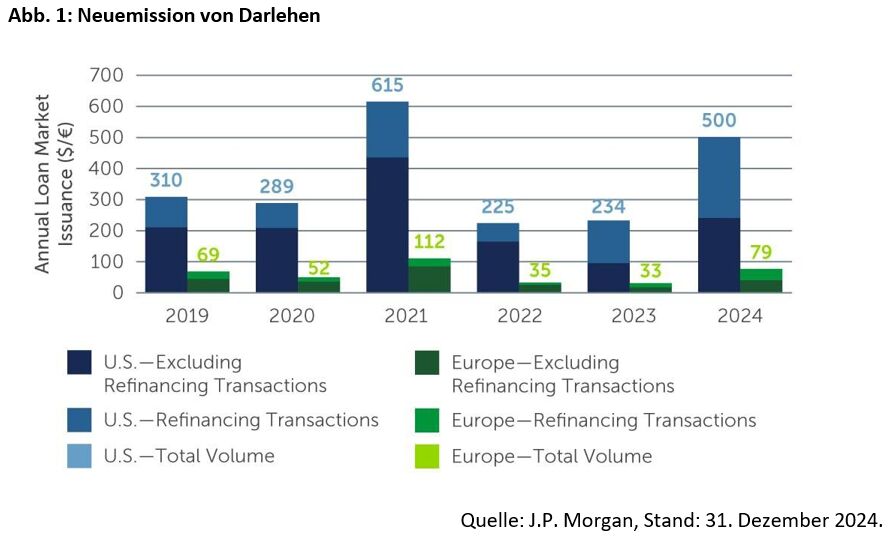

2025 wird voraussichtlich ein weiteres Jahr mit hohen Emissionen werden, das erneut von Refinanzierungen und Rückstellungen dominiert wird, da die Manager versuchen, von den engeren Spreads und insgesamt günstigen Marktbedingungen zu profitieren (Abb. 1). Die Neuemission von reinen CLO wird von der Neuemission von Krediten abhängen, die zum Teil aufgrund einer Zunahme von Privatmarkttransaktionen schwach ausgefallen sind. Diese Dynamik bei der Kreditvergabe könnte sich allmählich verschieben, wenn die Fusionen und Übernahmen aufgrund der niedrigeren Zinssätze deutlicher anziehen.

Das Angebot auf dem Markt trifft weiterhin auf eine starke Nachfrage. Dies wird sich unseres Erachtens in nächster Zeit nicht ändern. Im oberen Teil der Kapitalstruktur sind AAA-Käufer, darunter US-amerikanische und japanische Banken, nach wie vor führend, obwohl die Gesamtbestände der Banken zum Jahresende aufgrund von Tilgungen und Amortisationen leicht rückläufig waren. Auch die börsengehandelten AAA-CLO-Fonds (ETFs) verzeichneten beträchtliche Zuflüsse, wobei das Volumen der börsengehandelten CLO-Fonds im Jahr 2024 22 Milliarden US- Dollar erreichte2 und für dieses Jahr weitere 15 bis 25 Milliarden US-Dollar erwartet werden3.

Während diese Dynamik im Allgemeinen als positiv angesehen wird, stellt sich die Frage, was passiert, wenn die Anleger in Zukunft Geld aus den Fonds abziehen, insbesondere im Falle sinkender Zinsen und weniger attraktiv erscheinender Renditen.

Bei Mezzanine-Tranchen besteht weiterhin eine Nachfrage von institutionellen Kunden, die von dem attraktiven Carry-on-Angebot angezogen werden. Die Nachfrage nach BBBs wurde insbesondere von Buy-and-Hold-orientierten Käufern von Rückversicherern angekurbelt, die weiter wachsen und Vermögenswerte erhöhen. Es gibt auch eine beträchtliche Menge an Kapazitäten, die an der Seitenlinie sitzen, ein Großteil davon wurde für Multi-Asset- Kreditstrategien aufgebracht. Viele dieser Strategien sind auf BB-CLOs angewiesen, um Alpha zu generieren, wurden aber in Erwartung eines besseren Einstiegszeitpunkts untergewichtet. Wenn in diesem Jahr Volatilitätsphasen – die mit Politik, Zinsen oder anderen Faktoren zusammenhängen – an den Markt zurückkehren, wird die Nachfrage wahrscheinlich sogar gegenüber dem steigen, was wir bereits sehen, da die Manager dieser Strategien versuchen, opportunistisch in die Anlageklasse zu investieren.

3. Regulatorische Änderungen

Für höher bewertete Tranchen sind auch potenzielle regulatorische Änderungen im Großen und Ganzen förderlich. Insbesondere gibt es einen Änderungsvorschlag zu Basel III, der die Anforderungen an die risikogewichteten Aktiva (RWA) für AAA-CLO-Tranchen von 20 Prozent auf 15 Prozent senken würde, was es für US-Banken attraktiver machen würde, in diese höher bewerteten CLOs zu investieren. Einigen Schätzungen zufolge könnte diese Änderung dazu führen, dass in den nächsten Jahren bis zu 190 Milliarden US-Dollar an überschüssigem Kapital in den Markt fließen.4 Zugleich überprüft die National Association of Insurance Commissioners (NAIC) – die wichtigste Aufsichtsbehörde für US-Versicherungsunternehmen – die Kapitalanrechnungsfaktoren, die bei der Festlegung von Kapitalstandards für bestimmte Anlageklassen, einschließlich CLOs, verwendet werden. Ein kürzlich veröffentlichter NAIC-Bericht legt nahe, dass eine solche Änderung die Nachfrage nach AAA-, AA- und Single-A-CLO-Tranchen besonders fördern würde.

4. Längerfristig höhere Zinssätze

Obwohl es an Ansichten über die längerfristige Entwicklung der Zinssätze nicht mangelt, gehen die meisten Prognosen davon aus, dass die Zinssenkungen pausieren und die Zinssätze in nächster Zeit in einer relativ engen Spanne bleiben werden. In diesem Szenario werden auch die Kupons leicht sinken, aber hoch genug bleiben, um die Nachfrage nach variabel verzinsten Vermögenswerten wie CLOs zu steigern. Da CLOs aufgrund ihrer variablen Verzinsung insgesamt weniger empfindlich auf Zinsänderungen reagieren als festverzinsliche Schuldtitel, und da der 3- Monats-SOFR bei 4,3 Prozent liegt und viele erwarten, dass er bei oder über 4 Prozent bleibt, dürften die Kupons attraktiv bleiben.5 Auch die Renditen sind in diesem Umfeld weiterhin attraktiv, insbesondere im Vergleich zu ähnlich bewerteten Investment-Grade- und High-Yield- Unternehmensanleihen.

Nicht die Zeit, um unnötige Risiken einzugehen

Die Rahmenbedingungen für CLOs bleiben weitgehend günstig und wir sehen weiterhin Wert in der gesamten Kapitalstruktur. Allerdings werden die meisten CLO-Tranchen nahe dem Nennwert gehandelt und der Abstand zwischen den verschiedenen Profilen hat sich weiter verringert.

Dementsprechend – und angesichts der vielen Unbekannten, die im Spiel sind – glauben wir nicht, dass jetzt der richtige Zeitpunkt ist, um zusätzliche Risiken einzugehen. Wir bevorzugen weiterhin Qualität und Liquidität. AAA-CLOs sind unter dem Gesichtspunkt der risikobereinigten Rendite besonders attraktiv und wir gehen davon aus, dass sie weiterhin von dem positiven technischen Hintergrund und dem zunehmenden Spread-Potenzial im Vergleich zu ähnlichen festverzinslichen Produkten profitieren werden. Bei Mezzanine-Tranchen sind die Gesamtrenditen, wie bereits erwähnt, nach wie vor überzeugend, aber angesichts des aktuellen Spread-Niveaus und potenzieller Abwärtsrisiken ist Disziplin gefragt. CLO-Eigenkapital bietet wie in den vergangenen Monaten ebenfalls eine Chance. Da die nach wie vor starken zugrunde liegenden Marktbedingungen die Nachfrage nach CLO-Verbindlichkeiten weiter erhöht haben, sind die Preise für Verbindlichkeiten enger geworden. Dies macht die Arbitrage für neu emittiertes Eigenkapital besonders attraktiv.

Und wie immer ist ein disziplinierter Ansatz – zusammen mit einer sorgfältigen Bottom-up-Kredit- und Managerauswahl – entscheidend für die Auswahl der richtigen Gelegenheiten in der Zukunft.

Von Adrienne Butler, Head of Global CLOs beim globalen Vermögensverwalter Barings, sowie ihren Kolleginnen Melissa Ricco und Taryn Leonard, beide Co-Head im Structured Credit Investment Team von Barings

1 J.P. Morgan, 31. Dezember 2024.

2 Citi, 26. November 2024.

3 Nomura, 8. Januar 2024.

4 Morgan Stanley, Dezember 2024.

5 Bloomberg, Januar 2025.

Weitere beliebte Meldungen: