In der aktuell komplexen Grosswetterlage von konjunkturellen Eintrübungen, möglicherweise anstehenden Zinserhöhungen und starken Einbrüchen an den Rohstoffmärkten stellen Multi-Asset-Fonds eine von verstärkt nachgefragte Lösungen dar. Denn in der gegenwärtigen Niedrigzinsphase suchen Anleger vermehrt nach Investitionen mit positiven Renditen und beschränktem Risiko. Diese Kombination bietet der BB Global Macro Fonds (ISIN B-EUR LU0494761835), der in den vergangenen Jahren attraktive Renditen über sehr unterschiedliche Marktphasen hinweg erwirtschaftet hat. Kürzlich hat er nun die Grenze von EUR 100 Mio. überschritten.

Ende des Anleihen-Bullenmarkts als große Herausforderung für Anleger

Dass der Anleihen-Bullenmarkt allmählich an sein Ende gelangt, stellt für Anleger derzeit eine grosse Herausforderung dar. Laut Lucio Soso, Portfolio Manager des BB Global Macro Fonds, werden Bond-Renditen in Zukunft auf der Stelle treten und Kapitalgewinne zunächst der Vergangenheit angehören. Ein reines Aktien-Engagement birgt aber naturgemäss hohe Risiken. Ein klassisches, konzentriertes Mischportfolio aus Aktien und Renten ist in der Regel jedoch anfällig gegen steigende Zinsen. An dieser Stelle geht das Team einen Schritt weiter: Der Einsatz von Leerverkäufen und eines begrenzten Hebels in Abhängigkeit der jeweiligen Marktlage bringt neben zusätzlicher Performance auch Stabilität. "Dadurch erhalten wir ein neutrales Portfolio, das überwiegend konservativ und sehr ausgewogen ist", ergänzt Fondsmanagerin Alexandrine Jaecklin.

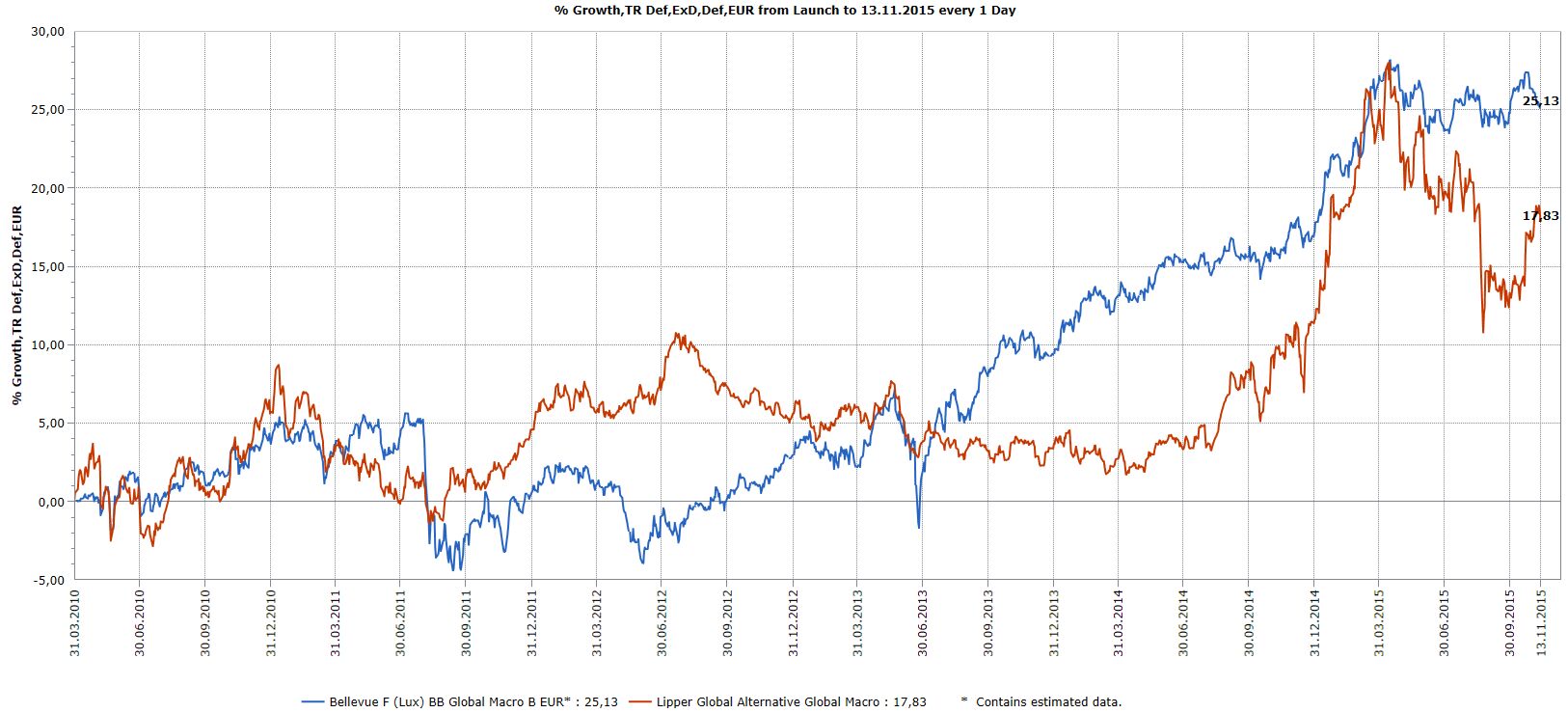

LU0494761835/bellevue-f-lux-bb-global-macro-b-eur" target="_blank">Bellevue F (Lux) BB Global Macro B EUR: Performance seit Auflage

Aktuelle Portfoliostruktur: Staatsanleihen als Absicherung, Aktien aus dem Gesundheitssektor und europäische Banken

Auf der Obligationenseite ist das Portfolio zurzeit mit etwa 80% in Staatsanleihen investiert, hauptsächlich infolge der transparenten Politik der US-Notenbank Fed und als Absicherung für den Aktienanteil. Bei den Aktien setzt das Fondsmanagement auf Regionen, in denen der Mechanismus der quantitativen Lockerung aktiv ist, wie etwa in Europa oder Japan. Zusätzlich werden auf Sektorebene Aktien aus dem Gesundheitssektor und europäische Banken gehalten.

Mit dieser Strategie ist der BB Global Macro in jüngster Zeit gut gefahren. Im laufenden Jahr legt er rund 7.5% zu. Im Drei-Jahres-Vergleich übertraf er seine eigenen Vorgaben, jährlich zwischen 5% und 7% Wertzuwachs zu erzielen; der Fonds erreichte eine Jahresrendite von 7.7% bei einer Volatilität von 5.5% und verfügt über ein Citywire-AA-Rating. Die erfreuliche Entwicklung der Performance zeigt sich auch in konstanten Mittelzuflüssen. Vor kurzer Zeit hat das Fondsvolumen die Marke von EUR 100 Mio. überschritten.

Herzstück der Strategie: Modellierung von drei Anlageszenarien

Die Erfolgsstrategie des Teams beruht in erster Linie auf der Analyse des Wirtschaftszyklus in unterschiedlichen Regionen der Welt. Auf deren Basis werden drei Anlageszenarien entworfen und dazu passende Anlageideen kreiert. Die für diese Bewertung massgeblichen quantitativen Modelle hat Lucio Soso mitentwickelt. Sie erlauben, fundierte Entscheidungen über Aktien aus mehr als 50 Ländern und Anleihenmärkte in über zehn Währungen zu treffen. Ein firmeneigenes Tool analysiert das Gesamtrisiko des Portfolios und die Risikoauswirkung jeder einzelnen Position. Das Risikomanagement ist dabei integraler Bestandteil des gesamten Investmentprozesses. Dank der täglichen Überwachung und Steuerung des vordefinierten Risikobudgets ergibt sich über die Laufzeit ein äusserst konsistentes Risiko-Ertrags-Profil.