Die finnische Ferratum (FRU GY) ist seit Februar 2015 an der Frankfurter Börse notiert mit einer Marktkapitalisierung von EUR 600 Mio. Als Pionier und führender Anbieter von Online-Mikro-Verbraucherkrediten und Bankdienstleistungen ist Ferratum ein äusserst innovativer Akteur in der Fintech-Branche.

Vor zehn Jahren unterbreitete Jokela dem Handyhersteller Nokia seine Geschäftsidee einer im Handy integrierten Applikation, welche dem Nutzer einen direkten Zugang zu Verbraucherkrediten ohne Umweg über eine herkömmliche Bankfiliale ermöglicht. Nokia war an der Idee zwar interessiert, gemäss Einschätzung des Unternehmens würde die vollständige Umsetzung jedoch ca. 5 Jahre in Anspruch nehmen. Jokela war damals 25 Jahre alt und hatte keine Zeit zu verlieren. 2005 gründete er Ferratum.

„Entrepreneur Roundtable“ mit Ferratum

Unser 6. „Entrepreneur Roundtable“, diesmal in Frankfurt, bot erneut die Gelegenheit für interessante Gespräche. Diese Bellevue-Veranstaltungsreihe wurde letztes Jahr ins Leben gerufen mit dem Ziel, Anleger unserer Entrepreneur-Fonds mit Machern und Persönlichkeiten ausgewählter Unternehmen zusammenzubringen, die uns als Stockpicker faszinieren. Auf diese Weise sollen unsere Investoren die besonderen Eigenschaften eigentümergeführter Unternehmen kennenlernen. Allen voran das langfristige Denken der Eigentümer, deren hohe Innovationskraft und Zielstrebigkeit. Jorma Jokela ist als Entrepreneur ein inspirierendes Beispiel.

Ein profitables Fintech-Wachstumsunternehmen

Ferratum verzeichnet ein Umsatzwachstum von rund 60% p.a. und wir gehen davon aus, dass dieses Tempo in naher Zukunft aufrechterhalten werden kann. Der Anteil von Mikrokrediten am EU-Verbraucherkreditgeschäft liegt bei lediglich 2%, der Markt zeichnet sich aber sowohl in struktureller als auch in zyklischer Sicht durch dynamisches Wachstum aus. Strukturell steigt die Nachfrage nach kleinen Kreditbeträgen, um zumeist spontane Konsumwünsche zu befriedigen. Herkömmliche Banken sind hierauf angesichts der langwierigen Kreditprozesse und komplexen Scoring-Systeme nicht eingestellt. Das strukturelle Wachstumspotenzial im Bereich Mikrokredite und Online-Kredite lässt sich an den Geschäftszahlen von Ferratum in Finnland eindrücklich ablesen. In einem Land, das derzeit unter einer Wirtschaftsflaute und geringem Verbrauchervertrauen leidet, erzielt Ferratum zweistellige Wachstumsraten, dies obwohl die ersten Mikrokreditprodukte bereits vor etwa 10 Jahren eingeführt wurden. Das Alleinstellungsmerkmal von Ferratum besteht im einfachen Zugang und der sofortigen Auszahlung, aber auch in intelligenten internen Scoring-Modellen, die auf der Auswertung grosser Datenmengen basieren. Bemerkenswert ist, dass 90% der Anträge abgelehnt werden. Die durchschnittliche Verlustquote liegt bei 7%. Zyklisch passt das Thema ebenfalls gut zu der aktuell verstärkten Verbrauchernachfrage, die zur Ankurbelung des Wirtschaftswachstums in Europa beiträgt. Vor allem aber ist Ferratum kein klassisches „Dot-com-Modell“, bei dem das Ziel in der Regel einzig darin besteht, Marktanteile zu gewinnen und dabei viel Cash zu verbrennen. Das Unternehmen ist seit Gründung in jedem Quartal profitabel, glänzt derzeit mit EBIT-Margen von 15% und einer Eigenkapitalrendite von 20%. Dies wurde von Anlegern auch honoriert: Der Aktienkurs ist seit Februar um 50% in die Höhe geschnellt. Unseren Analysen zufolge ist der Titel jedoch nach wie vor deutlich unterbewertet.

BB Entrepreneur – aktive Titelauswahl im Entrepreneur-Universum

Bellevue hat als Pionier das Segment der Entrepreneur-Fonds, die sich auf Investitionen in eigentümergeführte Unternehmen fokussieren, massgeblich geprägt. Hintergrund ist unsere Überzeugung, dass die Qualitäten des Entrepreneur-Investmentuniversums im Zusammenspiel mit unseren Kompetenzen im Stockpicking Anlegern überdurchschnittliche Renditen bescheren. Wir verfolgen einen fokussierten Investmentansatz, benchmarkunabhängig, fern der Länder- oder Branchen-Neutralität. Stattdessen setzen wir auf eine Titelauswahl nach dem fundamentalen Bottom-up-Ansatz. In diesem Zusammenhang reist unser 3-köpfiges Team auf der Suche nach den besten Anlageideen durch ganz Europa, um sich persönlich mit den Eigentümern und Managern von Unternehmen der unterschiedlichsten Branchen zu treffen. Durchschnittlich führen wir jedes Jahr rund 350 Meetings durch. Im laufenden Jahr haben wir unsere Portfolios verstärkt auf klein- und mittelkapitalisierte Unternehmen ausgerichtet, die von einer einsetzenden Erholung Europas profitieren, welche insbesondere von einer kräftigen Belebung der Verbrauchernachfrage sowie den Peripherieländern im Süden Europas getragen wird.

Familiengeführte Unternehmen bescheren erstklassige Qualität

Unser Fokus auf familiengeführte Unternehmen führt uns zu Investitionen in Gesellschaften mit solider Bilanzstruktur und geringem Verschuldungsgrad, zwei Charakteristika, die sich in all unseren Entrepreneur-Fonds wiederfinden. Echte Unternehmer wollen im Konjunkturzyklus unabhängig von Banken sein. Aus Portfolio- und Performancesicht war dies in den letzten Jahren nicht die einfachste Positionierung, denn eine hohe Verschuldung aufgrund der stetigsinkenden Zinsen hat sich durchaus gelohnt. Jeder Zyklus geht jedoch einmal zu Ende, und es ist nicht unvernünftig, anzunehmen, dass die Tage der Nullzinspolitik gezählt sind. Dies vor allem im Hinblick auf die von der US-Notenbank FED angestrebte Normalisierung der Geldpolitik. Financial Engineering erfreut sich bei Unternehmen grosser Beliebtheit. Statt in produktive Anlagen zu investieren, wurden Anleihen ausgegeben, um Aktien zurückzukaufen und Gewinne künstlich zu steigern. Sollte die Refinanzierung des Fremdkapitals wieder teurer werden, könnte sich dies als riskantes Manöver erweisen. In der aktuellen Phase des Zyklus schätzen wir die konservativen „Entrepreneur-Tugenden“ und fühlen uns mit den soliden, eigenkapitallastigen Bilanzen sehr wohl.

Neutraler Stil – „Value“ für antizyklische Anleger attraktiv

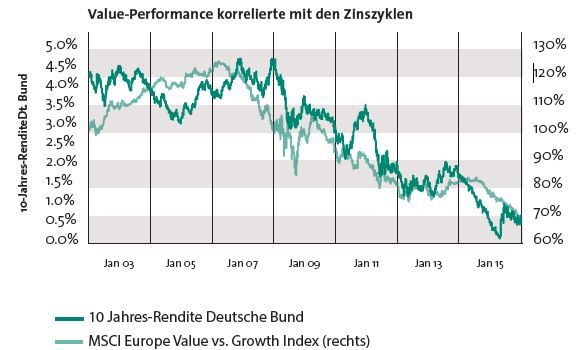

Angesichts rückläufiger Renditen und geringer Kapitalerträge waren Anleger bereit, für Wachstumswerte tiefer in die Tasche zu greifen. Entsprechend haben sich Substanzwerte in den letzten 7 bis 8 Jahren, und damit einem historisch langen Zeitraum, unterdurchschnittlich entwickelt (siehe Grafik).

Wir nehmen wieder verstärkt Substanzwerte in unsere Portfolios auf, da sich die Schere zwischen den KGVs von Wachstums- und Substanzwerten immer weiter öffnet und aktuell Extremwerte aufweist. So sind wir bei Det norske oljeselskap (DETNOR NO) im Februar 2015 eingestiegen. Damals hatte das Unternehmen einen schweren Stand und musste seine Kreditbedingungen mit Banken neu aushandeln. Entsprechend tief war die Marktbewertung. Detnor verfügt aber über erstklassige Aktivas, unter anderem gehören dem Unternehmen ca. 12% des Johan-Sverdrup-Ölfelds in Norwegen, das wohl zu den profitabelsten Ölquellen der nächsten Jahre zählt.

Detnors Aktienpreis vermochte seit Februar um über 50% zuzulegen (EUR), dies, obwohl der Ölpreis in der gleichen Zeit um ca. 25% gefallen ist. Auch wenn wir kein vorgegebenes Engagement bei Rohstoffwerten anstreben oder empfehlen, halten wir stets Ausschau nach vielversprechenden Substanzwerten. Aktien zu kaufen, wenn sie unbeliebt sind und der Aktienkurs den Wert der langfristigen Cashflows nicht annähernd widerspiegelt, ist Bestandteil unserer gezielten Einzeltitelauswahl.