Nach einer bemerkenswert langen Phase mit weltweit extrem niedrigen Zinsen blicken wir zurück auf die Evolution des Anlagestils (EM-Dividendenaktien) und fragen, ob sich neue Chancen eröffnen und wieder Bedarf für Allokationen in dividendenorientierten EM-Aktienstrategien besteht.

Fiera Capitals Portfoliomanager für Schwellenländeraktien, die über große Erfahrung auf dem Gebiet verfügen, legten vor mehr als elf Jahren die Fiera Capital Emerging Markets Income and Growth Strategy auf. Diese bildet einen Teilbereich unserer klassischen aktiven Anlageverwaltung mit Schwerpunkt Schwellenländeraktien weltweit. Die Strategie hat im ersten Quartal 2021 um 7,6% zugelegt, verglichen mit einem Anstieg des MSCI Emerging Markets Index um 6,5%. Die Outperformance während der vergangenen zwölf Monate beträgt damit +5,2% (alle Angaben brutto auf Eurobasis). Bei dem Ansatz, den die Strategie verfolgt, geht es nicht lediglich um die Zusammenstellung eines Korbs von besonders dividendenstarken Schwellenländeraktien. Zentrales Suchkriterium ist neben einer überdurchschnittlich hohen Dividende vielmehr, dass die Ausschüttungen eine steigende Tendenz zeigen. Das letztere Erfordernis lenkt unseren Fokus auf Qualitätsunternehmen mit attraktivem, berechenbarem Wachstum.

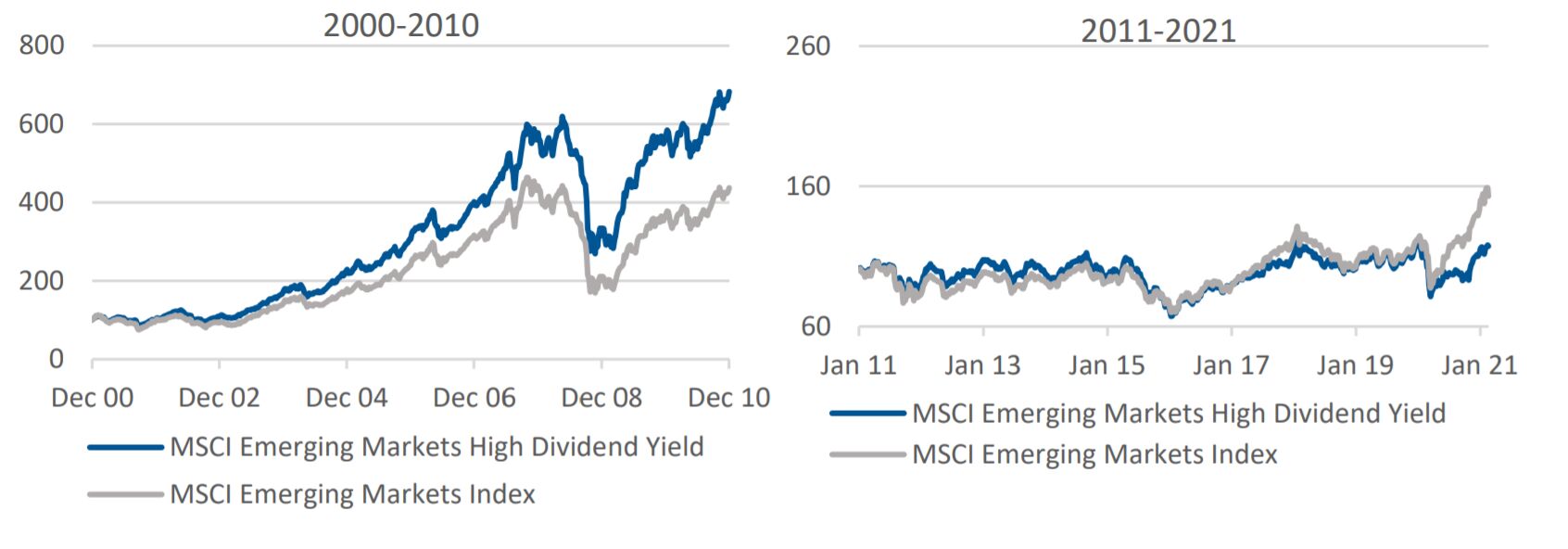

Einen genaueren Blick auf die Wertentwicklung ermöglichen nachstehende Abbildungen, die einen Zeitraum von 20 Jahren abdecken. Wie man sieht, hat es in der Vergangenheit Phasen einer sehr deutlichen Outperformance des Anlagestils gegeben. Durch die Ereignisse der letzten zwölf Monate wurden diese Erfolge jedoch fast vollständig zunichte gemacht. In der Corona-Pandemie sind die Aktienkurse von extrem wachstumsstarken Technologieunternehmen, die fast ausnahmslos keine oder nur sehr spärliche Dividenden ausschütten, dem Gesamtmarkt davongaloppiert. Hintergrund war die Flucht vieler Anleger in die Sicherheit von Online-Titeln, die als Nutznießer der Lockdowns und des Trends zum Homeoffice wahrgenommen wurden. Am anderen Ende der Skala litten viele eher traditionelle Firmen, die im Lockdown zum Stillstand gezwungen waren, stark unter der Pandemie, mit entsprechend negativen (temporären) Auswirkungen auf ihre Ertragskraft.

Langfristige „Rotation“ der Anlagestile

Quelle: Bloomberg, Stand 24. Februar 2021

Die Ausschüttungen der Strategie waren in den vergangenen zwölf Monaten auf GBP-Basis nur um 9% niedriger als im Vorjahr. Auf EM-Lokalwährungsbasis ergab sich daraus ein neutrales Dividendenprofil. Diese Entwicklung zeugt von der Resilienz der gehaltenen Unternehmen und ihrer Fähigkeit zur Dividendenzahlung. Man sieht daran, dass die dramatischen Aktienkursverluste, die im vergangenen Jahr um diese Zeit zu verzeichnen waren, gemessen an der langfristigen Ertragskraft und dem Dividendenpotenzial der betroffenen Unternehmen in vielen Fällen übertrieben waren.

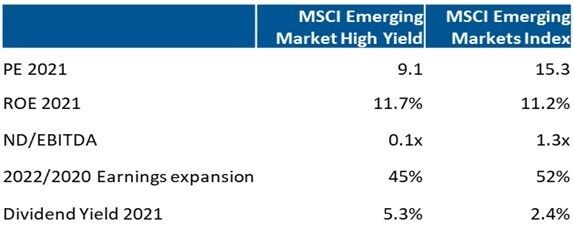

An den nachstehenden Kennzahlen für den MSCI Emerging Markets High Yield Index und den MSCI Emerging Markets Index wird deutlich, dass eine erhebliche Bewertungsdiskrepanz entstanden ist.

Bewertungsdiskrepanz zwischen den Indizes

Quelle: Fiera Capital, MSCI, Stand 31. März 2021

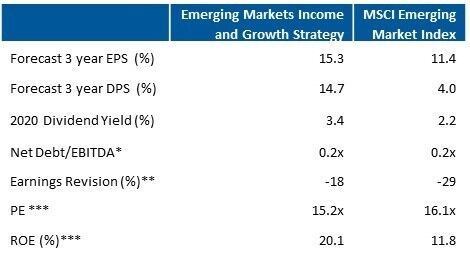

Obwohl die Strategie verglichen mit dem High-Yield-Index wesentlich stärker auf das Wachstum als auf die absolute Höhe der Dividendenrenditen ausgerichtet ist, bleibt die Bewertungsdiskrepanz beträchtlich: Die Dividendenrendite ist höher, das vorhergesagte Gewinnwachstum und die Kapitalrendite sind es ebenfalls – und auf KGV-Basis ist dennoch weiterhin ein Bewertungsabschlag zu verzeichnen.

Portfoliomerkmale der Strategie

Emerging Markets Income and Growth Strategy Alle Angaben auf Basis aktueller gewichteter Durchschnittswerte. * Ohne Finanzwerte, ** Vergangene 12 Monate, *** Nächste 12 Monate. Quelle: Fiera Capital, MSCI, Stand 31. März 2021 Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Jede Anlage birgt auch stets ein Verlustrisiko.

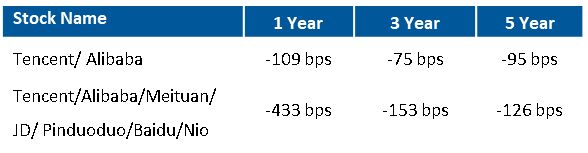

Als Nächstes wollen wir untersuchen, wo uns in letzter Zeit relative Performance verloren gegangen ist. Der nachstehenden Aufstellung ist zu entnehmen, wie viele Basispunkte (annualisiert) uns durch die Abstinenz bei den wichtigsten Index-Werten im chinesischen Internetsektor entgangen sind (keiner davon erfüllt unsere Anforderungen an die Dividendenrendite). Der MSCI Emerging Markets Growth Index, in dem diese chinesischen Internet- und Technologieunter-nehmen dominieren, überflügelte den MSCI High Dividend Yield Index im Jahr 2020 um 36%, was einen absoluten Rekord darstellte. Nach einer schwindelerregenden Höherbewertung des wachstumsstärksten Marktsegments im gesamten Jahr 2020 zeichnet sich bei den Anlegern nun eine gewisse Zurückhaltung ab (oder vielleicht erinnert man sich auch nur daran, dass Bewertungen durchaus etwas bedeuten), erkennbar an der Korrektur um 30% bei einigen dieser Titel.

Underperformance von Aktien mit höherer Dividendenrendite

Quelle: Fiera Capital, die Daten in der Tabelle geben die aktive relative Rendite mit Stand vom 26. Februar 2021 an

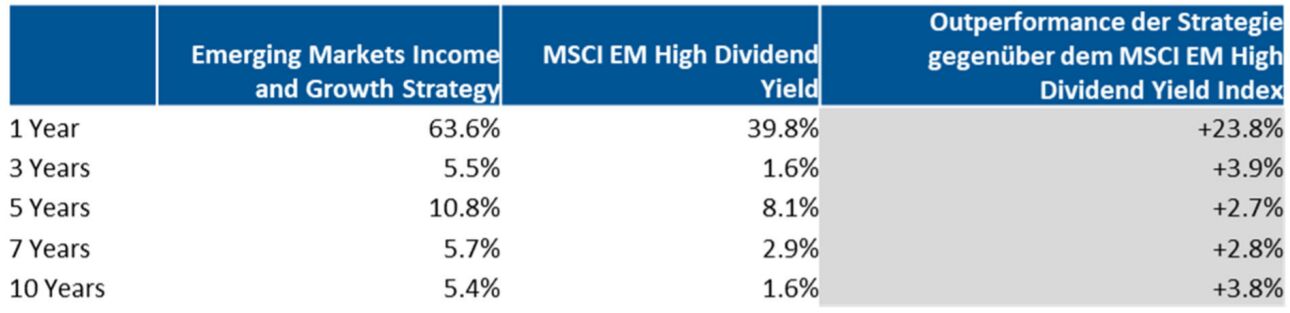

Während in letzter Zeit wie erwähnt eine deutliche Underperformance dividendenstarker Titel zu verzeichnen war, kann die Strategie innerhalb dieses Universums doch eine sehr starke Performance vorweisen, was hoffnungsvoll für den Fall stimmt, dass auf das extreme Auseinanderdriften der Anlagestile im Jahr 2020 eine Tendenz zurück zum langfristigen Mittel folgt.

Die Strategie hat den MSCI Emerging Markets High Dividend Yield Index konsistent übertroffen

Quelle: Fiera Capital, Morningstar Direct, MSCI. Alle Angaben verstehen sich auf Eurobasis für den Zeitraum bis zum 31. März 2021. Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Jede Anlage birgt auch stets ein Verlustrisiko.

Fazit: In dem von großer Unsicherheit geprägten derzeitigen globalen Umfeld, in dem Politiker Entscheidungen von enormer Tragweite treffen, ohne auf frühere Erfahrungen zurückgreifen zu können, lässt sich nur schwer mit Sicherheit vorhersagen, welche Anlagestile kurzfristig erfolgreicher sein werden als andere. Bedeutendstes Thema ist in der makroökonomischen Debatte weiterhin die Inflation. Kurzfristige wirtschaftliche Verwerfungen einerseits und andererseits die langfristigen Auswirkungen der riesigen Summen, die von der Geld- und Finanzpolitik in die Märkte gepumpt worden sind, bilden die beiden Pole der Auseinandersetzung. Offenkundig sind die Risiken für die Aktienperformance von „Long-Duration-Titeln“ in einem Umfeld, in dem die Zinsen steigen, wesentlich größer (viele notieren gegenüber dem breiteren Anlageuniversum aktuell mit Rekord-Bewertungsaufschlägen). Diese Risiken müssen jedoch gegen den Verzicht auf ein Engagement in Regionen abgewogen werden, die in den nächsten Jahren zu den wachstumsstärksten der Welt zählen dürften. Der dividendenorientierte Anlagestil bietet, wie wir meinen, eine Möglichkeit, diese Risiken vernünftig zu gewichten und ein Exposure zu den Wachstumsaspekten der Anlageklasse zu haben.

Ian Simmons, Lead Portfolio Manager, Emerging Markets, Fiera Capital