Aufgrund begrifflicher und praktischer Schwierigkeiten, etwa bei der Definition und Bewertung der wesentlichen ESG-Faktoren, und der begrenzten Datenverfügbarkeit hat sich bislang aber kaum jemand an einer systematischen Integration dieser Faktoren bei der Analyse versucht.

Ungeachtet dieser Herausforderungen gibt es aus unserer Sicht viele (und tatsächlich sogar immer mehr) sehr gute Argumente, ESG-Kennzahlen bei der Analyse von EM-Staatsanleihen zu berücksichtigen.

Empirisch fundiert

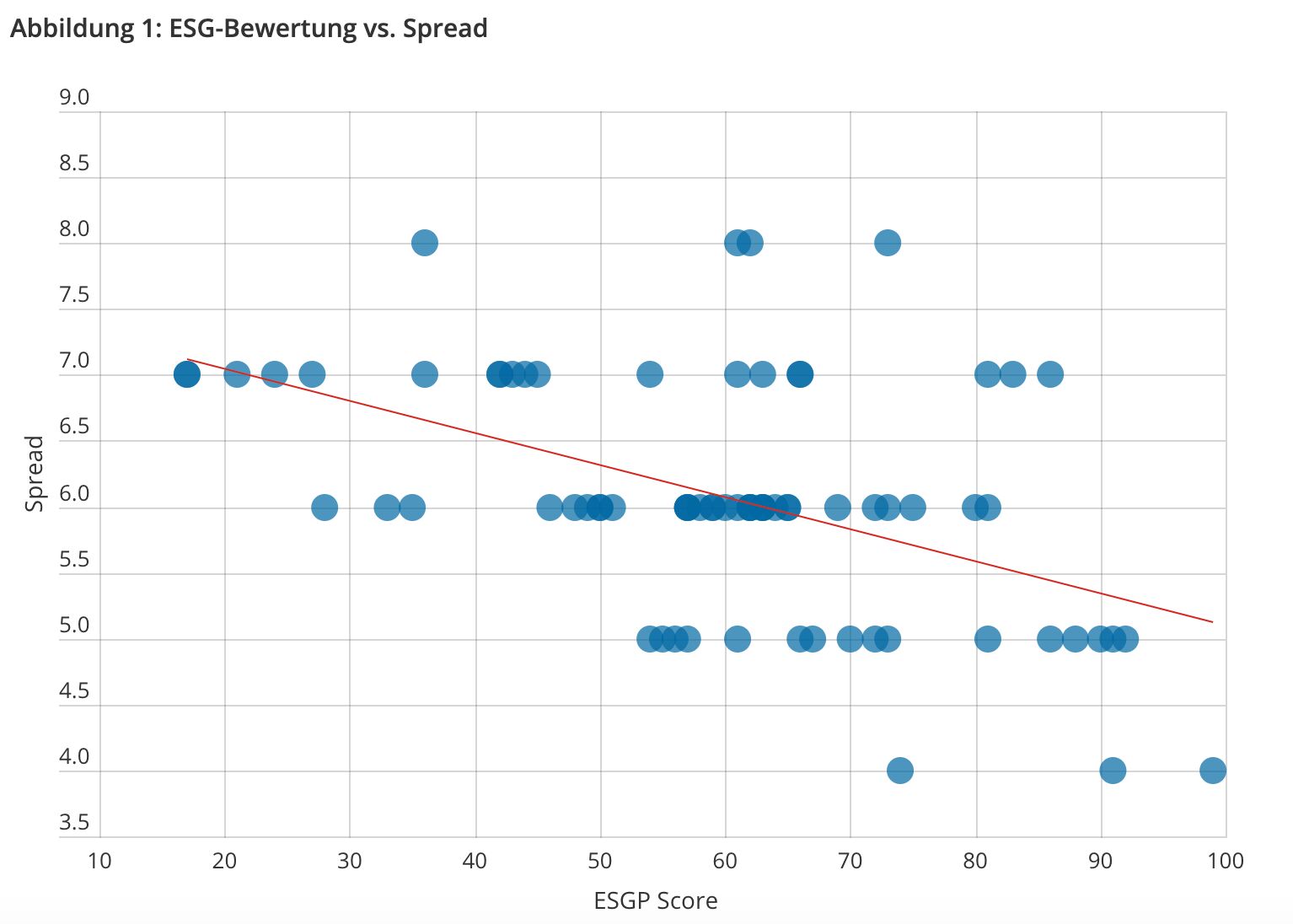

Empirische Belege stützen die Annahme, dass sich Anleger, die auch ESG-Faktoren berücksichtigen, auf lange Sicht ein umfassenderes Bild von den wesentlichen Kreditrisiken bei EM-Staatsanleihen machen können. Viele Research-Arbeiten zeigen, dass ESG-Faktoren mit den Kreditrisiken von EM-Staatsanleihen korrelieren.1 Konkret bedeutet das, dass bei EM-Staatsanleihen ein Zusammenhang zwischen einer höheren ESG-Gesamtbewertung (ungeachtet der Unterschiede in den Bewertungsansätzen) einerseits und niedrigeren Spreads sowie niedrigeren Kreditkosten andererseits besteht. Dies werden wir weiter unten zeigen.

Quelle: Aberdeen Standard Investments

Quelle: Aberdeen Standard Investments

Wesentlichkeit von ESG-Faktoren

ESG-Faktoren können zwar mit dem Kreditrisiko von EM-Staatsanleihen korrelieren, jedoch sind manche Komponenten „greifbarer“ als andere.

Governance: Mehrere wissenschaftliche Studien und unsere eigenen Analysen zeigen, dass die mit einem gewissen Abstand wichtigste Kennzahl für das Kreditrisiko von EM-Staatsanleihen der Faktor Governance ist. Dies deckt sich mit zahlreichen bisherigen Erfahrungen, ist doch oft ein klarer Zusammenhang zwischen dem Zahlungsausfall eines Schwellenlandes einerseits sowie wirtschaftlichem und haushaltspolitischem Missmanagement andererseits zu erkennen.

Soziales: Soziale Faktoren sind zwar nicht ganz so bedeutend wie der Faktor Governance, für das Kreditrisiko von EM-Staatsanleihen aber keineswegs unerheblich. Im Wesentlichen liegt dies an der Bedeutung von Humankapital für das langfristige Wirtschaftswachstum. Kennzahlen wie Demografie, Bildungsstandard, Armutsniveau, Einkommensungleichheit und Qualität der Gesundheitsversorgung haben in der Regel Einfluss auf die Wettbewerbsfähigkeit eines Landes. Bei sonst gleichen Bedingungen sollten Verbesserungen bei diesen Faktoren das langfristige Wachstum ankurbeln. Dies wiederum sollte zu höheren Steuereinnahmen führen und die Fähigkeit eines Landes verbessern, seine Schulden zu bedienen.

Umwelt: Umweltaspekte werden traditionell von vielen als diejenigen Faktoren erachtet, die für das Länderrisiko von Schwellenländern am unerheblichsten sind. Die Schadenanfälligkeit bei Wetterereignissen oder infolge des Klimawandels ist für einige Länder aber schon immer ein wichtiger Risikofaktor gewesen. Länder, die häufiger und stärker von Naturkatastrophen wie jahreszeitlich bedingtem Hochwasser, Erdbeben und Dürren betroffen sind, weisen zum Beispiel auch ein höheres Haushaltsrisiko auf.

ESGP-Rahmenwerk – unser systematischer Ansatz zur Integration von ESG-Faktoren

Bei ASI fließen ESG-Faktoren bereits seit langer Zeit in Analysen von EM-Staatsanleihen ein. Seit ein paar Jahren verfolgen wir allerdings einen strukturierteren, systematischeren Ansatz zur ESG-Integration. Zu diesem Zweck haben wir ein Rahmenwerk für die Bewertung von ESGP-Faktoren (Umwelt, Soziales, Governance, Politik) entwickelt. Dieses Rahmenwerk wenden wir auf alle 91 Emittenten von EM-Staatsanleihen in unserem Anlageuniversum an.

In diesem ESGP-Rahmenwerk sind die Faktoren Governance und Politik zwar eng miteinander verbunden, uns ist es aber wichtig, sie klar voneinander abzugrenzen. Daraus ergeben sich die vier Bewertungskategorien, die wir weiter unten näher erläutern.

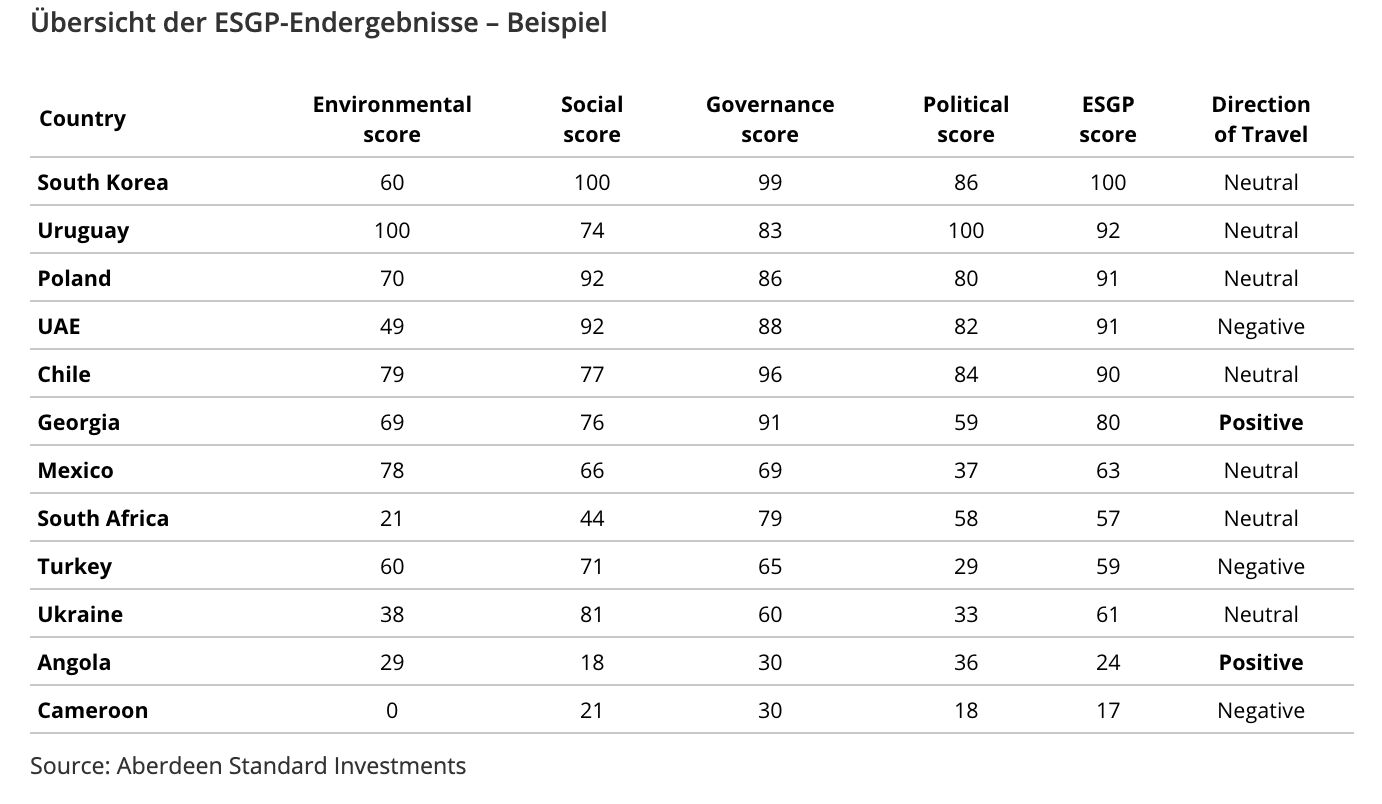

Für jeden Indikator berechnen wir Bewertungen, die anzeigen, wo das betreffende Land relativ zum Durchschnitt für diesen speziellen Indikator rangiert. Dann bilden wir einen Durchschnitt der Bewertungen für alle vier Faktoren. Daraus ergibt sich eine Bewertung für jeden einzelnen Faktor. Um schließlich zu einer ESGP-Gesamtbewertung zu gelangen, werden die vier Faktoren wie folgt gewichtet: Umwelt 15%, Soziales 35%, Governance 25%, Politik 25%. Diese Bewertungen werden anschließend auf einer Skala von 0 bis 100 genormt dargestellt. Das Land, das am schlechtesten abschneidet, erhält eine Bewertung von 0, das Land, das am besten abschneidet, dagegen eine Bewertung von 100. Hier ist zu beachten, dass die Faktoren Politik und Governance zusammen 50% der ESGP-Gesamtbewertung ausmachen. Dies unterstreicht, wie enorm wichtig sie bei der Beurteilung des Risikos von Staatsanleihen von Schwellenländern sind.

Das Hauptziel des ESGP-Rahmenwerks besteht darin, Staatsanleihen mit attraktiven Kreditfundamentaldaten, guten Wachstumsaussichten und – vor allem – einem im Verhältnis zu den Risiken attraktiven Kurs zu finden, die für uns als Anlage infrage kommen. Der wesentliche Vorteil dieses ESGP-Ansatzes besteht darin, dass er ein umfassenderes und aussagekräftigeres Bild der Risiken zeichnen kann.

Wir als aktive Anleger sind bestrebt, Wertpapiere zu identifizieren, bei denen die Kreditfundamentaldaten und die Risiken möglicherweise nicht angemessen bewertet sind. Wie die obige Beispielübersicht zeigt, legen wir dabei auch sehr viel Wert auf die „Tendenz“ der ESG-Faktoren und -Bewertungen. Der Grund dafür ist, dass diese Dynamik vom Markt schneller einmal falsch bewertet werden kann.

Dieser zukunftsgerichtete Schwerpunkt bietet dabei einen weiteren Vorteil: Er mindert das Risiko, dass weniger weit entwickelte Länder, deren statische (rückblickende) ESG-Bewertungen möglicherweise niedrig sind, bei denen die Tendenz aber eindeutig positiv ist, zu negativ beurteilt werden (was eine zu geringe Allokation zur Folge haben würde). Im Gegenzug wird das Risiko einer Überallokation in Industrieländern mit guten Bewertungen, aber einer ungünstigen Dynamik, möglicherweise auch verringert.

Abschließende Erwägungen...

Wir sind davon überzeugt, dass ein ESG-Ansatz für Anlagen in EM-Staatsanleihen gut geeignet ist. Wie wir dargelegt haben, hilft uns unser firmeneigenes ESGP-Rahmenwerk, ESG-Faktoren systematisch in unseren Research-Prozess zu integrieren. Dies stellt unseres Erachtens eine wertvolle Ergänzung zu unserem bisherigen Research dar, da wir ein vollständigeres Bild von den EM-Kreditrisiken erhalten – und letztendlich bessere Anlageergebnisse erzielen können.

Victor Szabo, Investment Director, Aberdeen Standard Investments