Finanzierung der Zukunft

Der Entwicklungsbedarf der Schwellenländer in Sachen Nachhaltigkeit ist immens. Ihre intern erwirtschafteten Mittel reichen derzeit nicht aus, um diesen Bedarf zu decken. Eine multilaterale Unterstützung in Form von günstig ausgestalteten Krediten ist nach wie vor förderlich. Letztlich müssen die Schwellenländer jedoch Wege finden, um Zugang zum umfangreichen Pool an Privatkapital zu erhalten und die Lücke zu schließen. Hier kann der junge, aber rasch wachsende Markt nachhaltiger Anleihen eine wichtige Rolle spielen.

Nachhaltige Anleihen – wichtige Hintergrundinformationen

Nachhaltige Anleihen, die im weiteren Sinne grüne Anleihen, soziale Anleihen und Anleihen mit Nachhaltigkeitsbezug umfassen, weisen viele Merkmale auf, die auch bei herkömmlichen Anleihen zu finden sind. Der wichtigste Unterschied besteht darin, dass nachhaltige Anleihen eine „besondere Verwendung der Erlöse“ vorsehen, d.h. es ist festgelegt, wofür der Kreditnehmer die Mittel ausgeben darf.

Grüne Anleihen – werden begeben, um neue und bestehende Projekte zu finanzieren, die positive Auswirkungen auf die Umwelt erzielen sollen. Dazu gehören beispielsweise Projekte im Zusammenhang mit erneuerbaren Energien, sauberem Transport, Energieeffizienz, Wasser- bzw. Abwassermanagement und „grünen“ Gebäuden.

Soziale Anleihen – für Projekte, die positive soziale Auswirkungen erzielen sollen. Beispiele sind bezahlbares Wohnen, bezahlbare Infrastruktur und kommunale Entwicklung.

Nachhaltige Anleihen – eine Kombination aus positiven ökologischen und sozialen Auswirkungen. Denkbar ist z.B. der Ausbau bzw. die Modernisierung von Bildungs- und Gesundheitseinrichtungen.

Neben diesen drei Kategorien gibt es zudem Anleihen mit Nachhaltigkeitsbezug. Sie sind mit allgemeineren Nachhaltigkeitszielen verknüpft und „Step-up“-Kupons versehen, d.h. der Emittent zahlt einen höheren Kupon, wenn die Nachhaltigkeitsziele nicht erreicht werden.

Attraktives Wachstumspotenzial

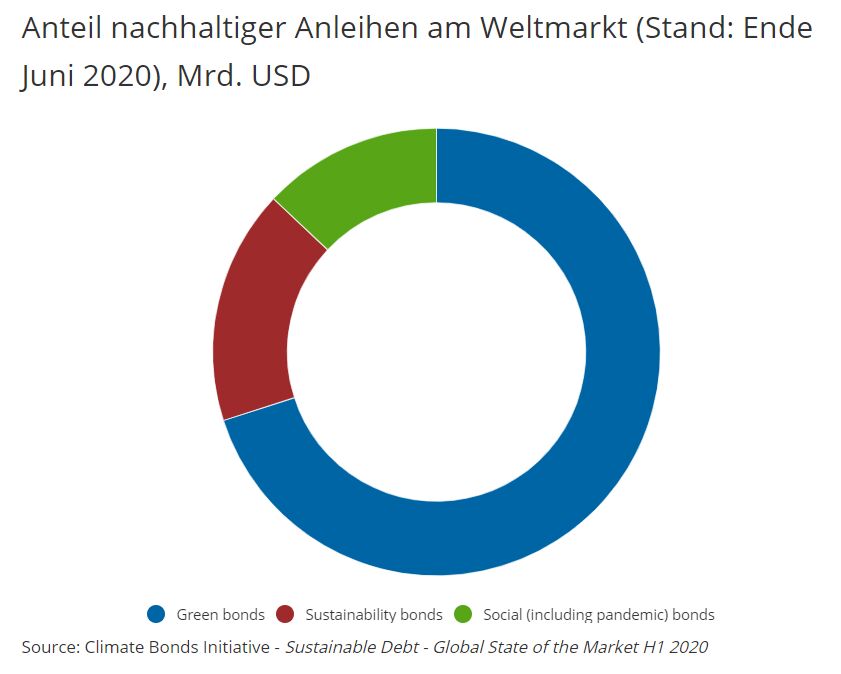

Der Gesamtmarkt wächst rasant. Mit 258 Mrd. USD lag das Emissionsvolumen grüner Anleihen im Jahr 2019 um 51% über dem Vorjahreswert und machte den überwiegenden Teil (rund 75%) des Gesamtvolumens nachhaltiger Anleihen aus, das im selben Jahr 341 Mrd. USD betrug. Wie aus der nachstehenden Grafik hervorgeht, belief sich das Gesamtvolumen des Marktes für nachhaltige Anleihen (grüne, soziale und Nachhaltigkeitsanleihen) auf 1.239 Mrd. USD, von denen 70% auf grüne Anleihen entfielen 1. Das ist zwar erfreulich, bedarf aber einer Einordnung in das größere Bild: Das Gesamtvolumen des globalen Anleihenmarktes (Staats- und Unternehmensanleihen) ist mit rund 1,28 Bio. USD vergleichsweise groß2. Nachhaltige Anleihen machen jedoch weniger als 1% aus. Und nachhaltige Schwellenländeranleihen stellen derzeit nur einen Bruchteil des Gesamtvolumens.

Dennoch ist das künftige Wachstumspotenzial nachhaltiger Schwellenländeranleihen sowohl aus Angebots- als auch aus Nachfrageperspektive unseres Erachtens gut.

Angebotsseitige Perspektive

Kennzeichnend für Schwellenländer ist ihre Unterentwicklung im internationalen Vergleich. Sie haben mit Problemen wie Armut und schlechter Bildung sowie einer schwachen Gesundheits- und elementaren Infrastruktur zu kämpfen. Um diese Herausforderungen zu meistern, bedarf es enormer Aufwendungen. In den Ländern der unteren und niedrigen mittleren Einkommensgruppe sind laut UN jährlich Aufwendungen von mindestens 1,4 Bio. USD vonnöten, um die von ihr formulierten Ziele für eine nachhaltige Entwicklung bis 2030 zu erreichen. Angesichts der völlig ungenügenden internen Ressourcen könnte die Emission nachhaltiger Anleihen in dieser Hinsicht einen wirksamen Beitrag leisten.

Nachfrageseitige Perspektive

Auf der Nachfrageseite ist das immens gestiegene Interesse der Anleger an nachhaltigen Anlagen wohl der wichtigste Branchentrend der letzten Jahre. Dem Research-Unternehmen Opimas zufolge hat sich der Wert globaler Anlagen, die ESG-Erwägungen berücksichtigen, innerhalb von vier Jahren fast verdoppelt und seit acht Jahren mehr als verdreifacht auf nunmehr 40,5 Bio. USD. Angeführt wurde diese Entwicklung sicherlich vom Aktiensegment, doch auch bei Anleihen sind nachhaltige Anlageansätze mittlerweile auf dem Vormarsch. Dafür gibt es eine einleuchtende Erklärung: Treiber des Interesses an verantwortungsbewussteren Anlagen sind letztlich die Kunden und der für Anlagen in Anleihen typische langfristige Anlagehorizont passt ebenfalls gut zu diesen Ansätzen. Besonders mit Blick auf die Schwellenmärkte erkennen verantwortungsbewusste Anleger unseres Erachtens vermehrt das äußerst hohe (positive) Wirkungspotenzial.

Die Coronapandemie – Schub für Anlagen in nachhaltige Anleihen

Die Coronapandemie hat enorme menschliche Kosten und schwere wirtschaftliche Turbulenzen verursacht. Allerdings sorgte der pandemiebedingte Schub, den nachhaltige Anleihen sowohl von der Angebots- als auch von der Nachfrageseite erhielten, für einen Hoffnungsschimmer. Auf der Angebotsseite stieg der Finanzierungsbedarf aufgrund der enormen ungeplanten Aufwendungen dramatisch an. Auf der Nachfrageseite weckte die Pandemie das Interesse der Anleiheinvestoren, einen positiven Beitrag zu den größten und akutesten Herausforderungen zu leisten, mit denen die Welt derzeit im Gesundheits- und sozialen Bereich konfrontiert ist. Laut Refinitiv Data führte dies in diesem Jahr bislang zu einer Verachtfachung des Emissionsvolumens sozialer Anleihen3. Einen wesentlichen Beitrag leisteten Papiere aus den Schwellenländern. Im März 2020 begab die Afrikanische Entwicklungsbank beispielsweise ihre soziale „Fight Covid-19“-Anleihe im Volumen von 3 Mrd. USD. Dies war laut Institute of International Finance zu diesem Zeitpunkt die weltweit größte auf US-Dollar lautende Transaktion im Bereich sozialer Anleihen.

Jüngste wegweisende Emissionen von Anleihen mit Nachhaltigkeitsbezug

2020 gab es einige richtungsweisende Emissionen von Schwellenländeranleihen mit Nachhaltigkeitsorientierung, die unseres Erachtens die Weichen für weitere Platzierungen stellen dürften. Im Staatsanleihesegment begab Mexiko im September 2020 SDG-Anleihen im Wert von 890 Mio. USD. Dies waren die ersten Anleihen der Welt, deren Strukturierung auf die Erreichung der Nachhaltigkeitsziele der Vereinten Nationen (SDG) ausgerichtet ist. Auch im Segment der Unternehmensanleihen gab es eine ähnlich bahnbrechende Emission. Der brasilianische Papier- und Zellstoffhersteller Suzano war das erste Schwellenlandunternehmen, das Anleihen mit Bezug zu CO2-Emissionen begab. Im Rahmen der 750 Mio. USD schweren Emission verpflichtete sich das Unternehmen, seine Treibhausgasemissionen in den nächsten zehn Jahren um 15% zu verringern, Sollte Suzano bis 2026 nicht im Plan liegen, erhöht sich der Kupon der Anleihe um zusätzliche 25 Basispunkte p.a.

Wachstumshemmnisse

Neben den vielen positiven Aspekten gibt es allerdings auch einige wichtige hemmende bzw. bremsende Faktoren, die eine Verlangsamung des Wachstums nachhaltiger Anleihen bewirken könnten.

Fehlende allgemeingültige Standards – Das gilt insbesondere für soziale Anleihen, deren Wirkung sich im Gegensatz zu vergleichbaren grünen Anleihen schwerer messen lässt. Grund ist der relative Mangel an leicht quantifizierbaren Kennzahlen (wie die Verringerung der Treibhausgasemissionen oder des Energieverbrauchs). Dadurch steigt das Risiko von „Social Washing“, also der Gefahr, dass die Emittenten die Kennzeichnung „sozial“ durch eine übertrieben positive Bewertung des tatsächlichen Nutzens einer Transaktion missbrauchen könnten.

Transparenz/Korruption – Die geringere Transparenz und das höhere Korruptionspotenzial bedeuten in der Regel, dass viele Emittenten bei internationalen Anlegern mit einem beträchtlichen Glaubwürdigkeitsproblem zu kämpfen haben. Das ist ein wichtiges Hindernis für die Weiterentwicklung des Universums nachhaltiger Anleihen, vor allem im Staatsanleihesegment. Eine weitere Herausforderung, die ebenfalls Staatsanleihen betrifft, kann es sein, ausreichende politische Unterstützung zu erlangen. Statt sich auf die längerfristigen Finanzierungsprobleme zu konzentrieren, interessieren sich gewählte Politiker womöglich eher für ihre Wiederwahl.

Ganz allgemein mangelt es auch an institutioneller/technischer Kapazität , die notwendigen Hausaufgaben für die Emission nachhaltiger Anleihen zu erledigen. Die Schätzungen der Weltbank, dass der gesamte Projektlebenszyklus für die Emission grüner Anleihen in der Regel neun Monate bis zwei Jahre beträgt, verdeutlichen beispielsweise den Umfang der technischen Kapazitätsanforderungen.4

Abschließende Erwägungen …

Die immer stärkere Angleichung der nachfrage- und angebotsseitigen Faktoren lässt ein hohes Wachstumspotenzial für nachhaltige Schwellenländeranleihen erwarten. Die Corona-Pandemie gab dem Segment einen weiteren Schub, was die Verachtfachung des Emissionsvolumens sozialer Anleihen seit Jahresbeginn belegt3. Zwar gibt es, wie erläutert, einige hemmende Faktoren, die die Fortschritte nachhaltiger Anleihen verlangsamen könnten. Diese dürften sich jedoch mit zunehmendem Wachstum und größerer Reife des Marktes abschwächen. Daher beurteilen wir den Ausblick dieser wichtigen und rasch wachsenden Anlageklasse optimistisch.

Victor Szabó, Investment Director, Aberdeen Standard Investments

Quellen

1 Climate Bonds Initiative - Sustainable Debt - Global State of the Market H1 2020, https://www.climatebonds.net/resources/reports/sustainable-debt-global-state-market-h1-2020

2 ICMA Group, August 2020

3 https://www.reuters.com/article/us-social-bonds-data/social-bond-issuance-soars-on-back-of-coronavirus-crisis-idUKKBN274256, Datum des Artikels: 19. Oktober 2020

Über die nachfolgenden Links gelangen Sie zu den bisherigen Beiträgen unserer Reihe: