Zu Beginn des Jahres 2021 schätzen wir den Ausblick für Schwellenländeranleihen vorsichtig optimistisch ein. Zwei wesentliche Positivfaktoren für die Anlageklasse sind die erwartete starke Erholung des globalen Wirtschaftswachstums und eine besser vorhersagbare US-Politik. Die Kurse haben in Erwartung dieser Entwicklungen allerdings bereits deutlich angezogen und der Ausblick birgt einige wesentliche Risiken. Aus diesem Grund halten wir eine selektive Vorgehensweise für wichtiger denn je.

Für die Wirtschaft wird mit einer sehr starken Erholung gerechnet, wobei der IWF in den Schwellenländern von einem Wachstum um 6% ausgeht, nach einem geschätzten Rückgang um 3,3% im vergangenen Jahr. Ein wesentlicher Treiber dürfte eine Normalisierung der Weltwirtschaft auf breiterer Basis sein, gestützt durch die zunehmende Verteilung von Impfstoffen. Der Konjunkturausblick für China ist für die Schwellenländer von besonderer Bedeutung, da auf das Land ein großer Teil der Nachfrage – nicht nur nach Rohstoffen – entfällt. Daher stellt das für China im Jahr 2021 erwartete Wirtschaftswachstum von rund 8% (nach einer geschätzten Kontraktion von 2,0% im Jahr 2020) einen wesentlichen Positivfaktor dar.

Wenn sich das Wachstum beschleunigt, kommt es in der Regel auch zu einem Inflationsanstieg, was die Zentralbanken üblicherweise dazu veranlasst, die Zinsen anzuheben. Das derzeitige Umfeld ist aber alles andere als normal. Selbst vor dem Ausbruch von Covid-19 fiel die Inflation rund um den Globus über lange Zeit ungewöhnlich niedrig aus. Da die Pandemie die Nachfrage stark in Mitleidenschaft gezogen hat, sehen sich viele Länder mit einer negativen Preisentwicklung oder „Deflation“ konfrontiert. Dies legt nahe, dass die Zinsen – wenn überhaupt – nicht sehr stark über das aktuell historisch niedrige Niveau angehoben werden dürften. Zusammen mit der anhaltenden Regierungsunterstützung schafft dies zweifelsohne ein günstiges Umfeld für Schwellenländeranleihen.

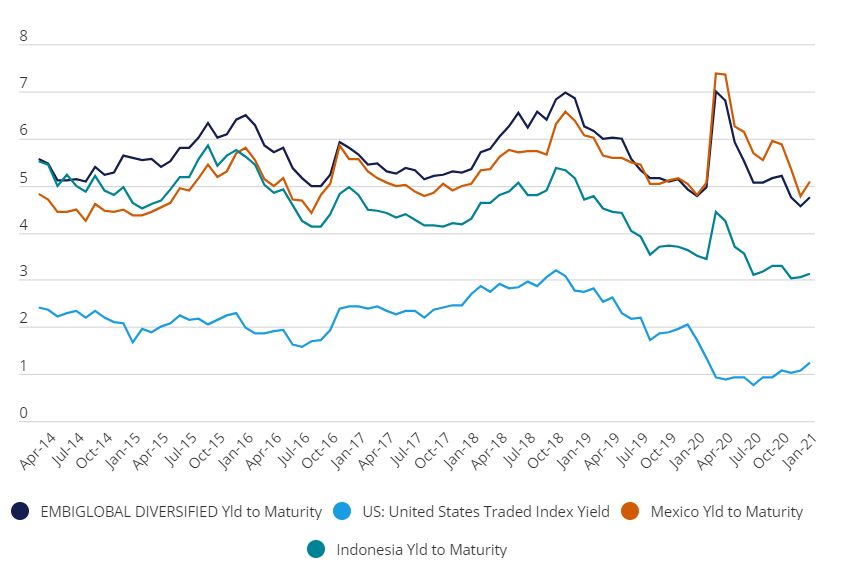

Während die Zinsen weltweit extrem niedrig ausfallen, gehören Schwellenländeranleihen nach wie vor zu den renditestärksten Papieren. So liegen etwa die Renditen 10-jähriger Staatsanleihen aus Indonesien und Mexiko mit +6% bzw. +5% um ein Vielfaches höher als die Renditen vergleichbarer US-Treasuries (+1%). Selbstverständlich hat dieser enorme Unterschied auch einen Grund, doch der wichtigste Aspekt hierbei ist, dass diese Renditedifferenz die Nachfrage nach Schwellenländeranleihen auch künftig stützen dürfte. Dies gilt vor allem für „renditehungrige“ ertragsorientierte globale Anleger.

Renditen von Schwellenländeranleihen und US-Treasuries im Vergleich

Eine weitere wichtige Entwicklung stellt unseres Erachtens der Machtwechsel in den USA dar. Unter Präsident Biden dürfte sich die US-Außenpolitik konventioneller und vorhersagbarer gestalten. Die Rückkehr zu „Normalität“ wird bei der Handelspolitik am stärksten zu spüren sein. Obschon sich die Handelsspannungen keineswegs in Luft auflösen dürften, gehen wir in unserem Basisszenario davon aus, dass die neue Regierung unter Biden weniger oft auf Zölle setzen wird. Dies kommt exportlastigen Schwellenmärkten zugute, allen voran China und den angrenzenden Ländern, die stark in dessen Produktionsketten verflochten sind.

Für Anleger stellt sich angesichts dieses allgemein günstigen Umfelds aber vor allem die Frage, wieviel davon bereits in den Kursen berücksichtigt ist. Kurz gesagt: wahrscheinlich ein erheblicher Teil. Nach dem Höhepunkt der pandemiebedingten Sorgen im März 2020 kam es bei Schwellenländeranleihen zu einer anhaltenden Erholung. Dadurch hat das Bewertungsniveau insgesamt etwas an Attraktivität eingebüßt.

Neben den Bewertungen müssen die Anleger auch die wesentlichen Risiken hinsichtlich des Ausblicks im Auge behalten. In dieser Hinsicht besteht die größte Sorge für die Weltwirtschaft darin, dass sich die Erholung von der Pandemie langsamer vollzieht als erwartet. Beispielsweise könnte sich die Verteilung von Impfstoffen verzögern, was eine langsamere Rückkehr zu wirtschaftlicher Normalität bedeuten würde. Nachteilig wäre auch ein unerwartet schwacher Konjunkturaufschwung in China. Weitere wesentliche Risiken sind ein Anstieg der US-Treasury-Renditen und/oder eine anhaltende USD-Stärke. Beide Entwicklungen würden Schwellenländeranlagen aus relativer Sicht weniger attraktiv für globale Anleger machen.

Unseres Erachtens ist im aktuellen Umfeld daher ein selektiveres Vorgehen unabdingbar. Was die Segmente anbelangt, so gehören höher rentierende Staatsanleihen und Lokalwährungspapiere zu den Bereichen, die nach wie vor vergleichsweise „günstig“ erscheinen. Hochzins-Staatsanleihen aus den Schwellenländern (auch als Frontier Market Bonds bezeichnet) hinken der Spreadverengung bei US-Hochzinspapieren seit einiger Zeit hinterher. Überdies war diese Verzögerung im vergangenen Jahr besonders stark ausgeprägt, wodurch sich der Spread zwischen diesen beiden Märkten zusätzlich weitet.

Für Lokalwährungsanleihen aus den Schwellenländern hat sich ein von anhaltender USD-Stärke geprägtes Umfeld in den letzten zehn Jahren als wesentlicher Treiber einer Underperformance erwiesen. Somit scheint die Anlageklasse auf relativer Basis günstig bewertet. Sollten die höheren US-Staatsausgaben wie allgemein erwartet zu einer Abschwächung des Dollar führen, käme dies der Anlageklasse ebenfalls deutlich zugute.

Ein weiteres vergleichsweise attraktives Segment sind Unternehmensanleihen aus den Schwellenländern. Die Unternehmen in der Region haben in den vergangenen zehn Jahren anders als ihre Pendants aus den Industrieländern daran gearbeitet, ihre Verschuldung zu verringern. Dies hat ihre Bonitätslage verbessert und senkt die Wahrscheinlichkeit von Zahlungsausfällen.

Brett Diment, Head of Global Emerging Market Debt bei Aberdeen Standard Investments