Öl- und Gasunternehmen haben beispielsweise weiterhin mit den Herausforderungen zu kämpfen, die der Klimawandel und die Dekarbonisierung für ihre langfristige Strategie und gesellschaftliche Akzeptanz darstellen. Und wenn uns das Jahr 2020 eines gelehrt hat, dann, dass sich Dividendenrenditen auch einfach in Luft auflösen können, wenn sich die Unternehmen Schwierigkeiten gegenübersehen.

Wenn uns das Jahr 2020 eines gelehrt hat, dann, dass sich Dividendenrenditen auch einfach in Luft auflösen können, wenn sich die Unternehmen Schwierigkeiten gegenübersehen.

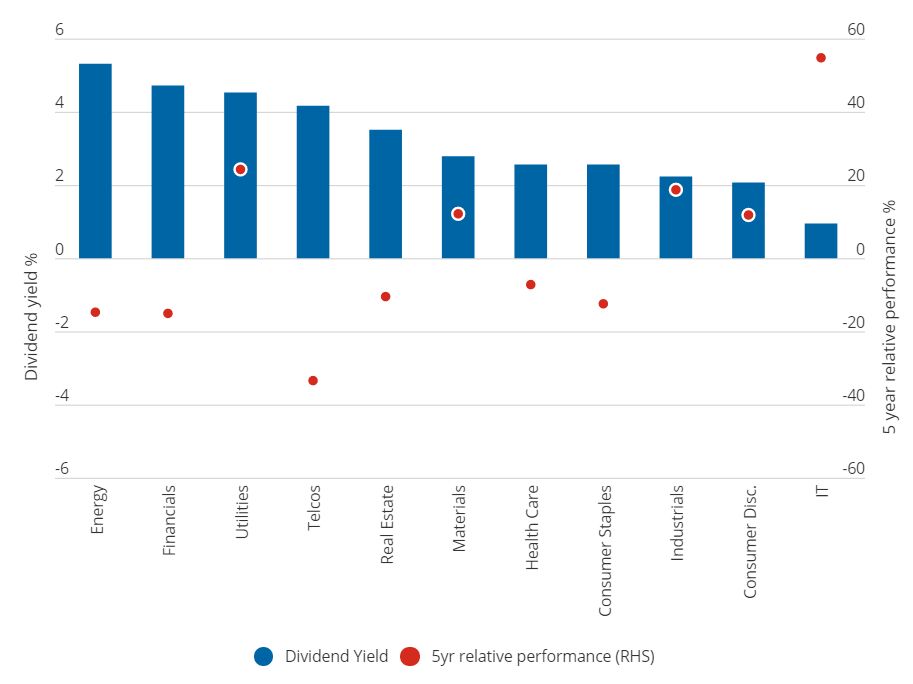

Abbildung: Attraktive Renditen und Gesamterträge erfordern ein umsichtiges Vorgehen

Quelle: JP Morgan

Die Weltwirtschaft stellt von einer kohlenstoffintensiven Energieerzeugung auf eine emissionsärmere Stromerzeugung aus erneuerbaren Quellen um. Bei den jetzigen Fortschritten wird „Klimaneutralität“ ohne wesentliche Beschleunigung bei der Entwicklung der Stromerzeugung aus erneuerbaren Energien und der dazugehörigen Infrastruktur aber nur schwer zu erreichen sein. Unseres Erachtens macht dies die Energiewende zu einem über mehrere Jahrzehnte anhaltenden, langfristigen Prozess. Es gibt zahlreiche Belege für diese Annahme, darunter der Green Deal der EU und die Tatsache, dass die USA unter Präsident Biden wieder dem Übereinkommen von Paris beigetreten sind. Mehrere europäische Versorger spielen bei dieser Wende eine wesentliche Rolle. So weist Enel beispielsweise ein breites Exposure gegenüber Aktivitäten auf, die die Energiewende fördern, insbesondere erneuerbare Energien und Stromnetzinfrastruktur. Für uns als Income-Anleger ist hierbei wichtig, dass diese Tätigkeiten potenziell mit attraktiven wiederkehrenden Cashflows sowie investitionsgetriebenem Wachstum einhergehen. Dies hat ein hohes Maß an Zuversicht in die Dividendenausschüttungsfähigkeit eines Unternehmens zur Folge, das eine nachhaltige, erstklassige Dividendenrendite und attraktive Wachstumsmerkmale bietet.

In Bezug auf Income-Anlagen verfolgen wir schon seit Jahren einen ausgewogenen Ansatz. Vor diesem Hintergrund legen wir in Aktien aus drei verschiedenen Kategorien an: hohe Dividende, Dividendenwachstum und Dividenden-Heraufstufung. Die diesbezüglichen Anlageideen ergeben sich aus dem von unseren Sektoranalysten, unseren On-Desk-ESG-Spezialisten und unserem zentralen ESG-Team durchgeführten Research. So sieht das in der Praxis aus.

- Hohe Dividende – Hierbei handelt es sich in der Regel um reife Unternehmen in stabilen Branchen, die unseres Erachtens eine im Vergleich zum Markt überdurchschnittliche Rendite bieten können. Einige Branchen, die bereits seit Langem zu den Favoriten von Income-Anlegern zählen, sehen sich mit erheblichen Umwälzungen konfrontiert und haben aus Dividendensicht für Enttäuschung gesorgt. So stellen beispielsweise die Folgen des Übergangs zu erneuerbaren Energien für den Öl- und Gassektor oder die Auswirkungen von Anti-Geldwäscherei-Untersuchungen auf den Bankensektor Income-Anleger vor ernsthafte Herausforderungen. Im Rahmen unserer Kategorie „Hohe Dividenden“ bevorzugen wir nun schon seit einiger Zeit die Sektoren Versorger und Versicherungen.

- Dividendenwachstum – Unserer Erfahrung nach weisen diese Engagements in der Regel eine unterdurchschnittliche Rendite, jedoch auch das Potenzial auf, ihre Dividenden schneller zu steigern als der Markt. Wir haben in dieser Kategorie eine Reihe von Unternehmen ausgemacht, die dank ihres positiven Beitrags zur ESG-Dynamik weiter wachsen. Dazu zählen Schneider, ein Anbieter von Lösungen zur Steigerung der Energieeffizienz, und Neste, ein Produzent erneuerbarer Kraftstoffe, die eine attraktive Alternative zu traditionellen Diesel-Kraftstoffen darstellen.

- Dividenden-Heraufstufung – Diese Kategorie umfasst Unternehmen, deren Dividendenausschüttungsfähigkeit unseres Erachtens deutlich fehlbewertet ist, da wir entweder mit einer Wende bei den Dividenden oder mit einer Neubewertung rechnen. Diese Engagements sind in der Regel mit höheren Risiken verbunden, weshalb wir die diesbezüglichen Kapitalallokationen beschränken. In einigen Fällen stellen ESG-Erwägungen einen wichtigen Bestandteil der Anlageargumente dar. Beispielsweise weist Siemens Energy eine wesentliche Beteiligung am Turbinenhersteller Siemens Gamesa auf, der in der Windkraftbranche tätig ist. Dann ist da noch Daimler, das die Produktion zunehmend auf Elektrofahrzeuge umstellt.

Abschließende Erwägungen …

Unser Hauptziel besteht weiterhin darin, nachhaltige, erstklassige Renditen für unsere Kunden zu erwirtschaften. Wir glauben, dass wir durch die Integration von ESG-Analysen in den Anlageprozess vor dem Hintergrund der sich wandelnden Kapitalallokationstrends besser in der Lage sind, dieses Ziel zu erreichen. Unseres Erachtens hilft uns dies dabei, strukturelle Chancen zu identifizieren und das Risiko potenziell zu mindern.

TOM DORNER AND STUART BROWN, INVESTMENT DIRECTORS, EUROPEAN EQUITIES, ASI