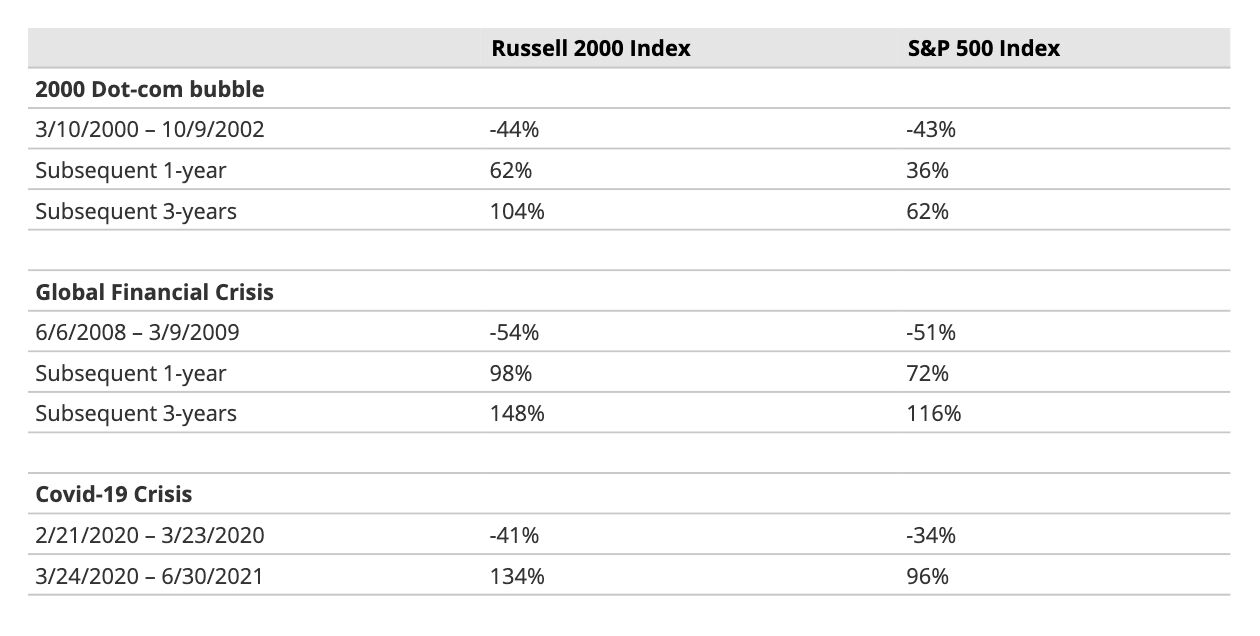

US Small Caps haben sich seit dem Ausbruch der Corona-Krise, als die US-Märkte ins Trudeln gerieten, gut erholt. So gut, dass die Anlageklasse gemessen am Russell 2000 Index vom Tiefpunkt des Marktes am 23. März 2020 bis zum 30. Juni 2021 ein Plus von 134% verzeichnete. Damit übertraf sie den breiteren US-Aktienmarkt, repräsentiert durch den S&P 500-Index, der in diesem Zeitraum einen Zuwachs von 96% erzielte (Tabelle 1).

Small Caps – höheres Risiko, höherer Ertrag?

Unter den Anleger herrschte seit Langem die Auffassung, dass US Small Caps riskanter sind als Large Caps, und zwar nicht nur aufgrund ihrer geringeren Liquidität. Kleinere Unternehmen verfügen in der Regel über einen eingeschränkteren Zugang zu Kapital und geringere finanzielle Ressourcen. Sie können häufig noch keine lange operative Bilanz vorweisen und ihre Geschäftsmodelle sind weniger gut erprobt. Small Caps weisen zudem in der Regel eine geringere Abdeckung durch Analysten auf, was eine fundierte Entscheidungsfindung möglicherweise erschwert.

Aus diesen Gründen sind kleinere Unternehmen vor allem bei Marktabschwüngen gefährdet. Bei den meisten Marktrückgängen in der Vergangenheit wurden die Kurse von Small-Cap-Aktien stärker in Mitleidenschaft gezogen als jene von Large-Cap-Titeln. Zu Beginn der Pandemie, als die Märkte einbrachen und sich die Konjunkturaussichten eintrübten, mussten Small Caps erwartungsgemäß stärkere Verluste hinnehmen als ihre Large-Cap-Pendants.

Mit diesen Risiken gehen allerdings auch Ertragschancen einher. Gegenüber Large Caps bieten Small Caps starkes langfristiges Ertragspotenzial, das die Anleger für diese höheren Risiken entschädigen kann. Und einige jener Faktoren, die Engagements bei kleineren Unternehmen riskanter machen, können auch größere Chancen eröffnen.

Aufgrund ihrer geringeren Größe verfügen kleinere Firmen über mehr Wachstumsmöglichkeiten. Sie sind flexibler als größere Unternehmen und können sich schneller an wechselnde Marktbedingungen anpassen. Die geringere Abdeckung durch Analysten bietet aktiven Managern bessere Gelegenheiten, unterbewertete, außer Acht gelassene „Perlen“ zu finden. Dadurch eröffnen sich größere Chancen zur Alpha-Generierung als bei Unternehmen mit größerer Marktkapitalisierung, die Gegenstand vieler Research-Studien sind.

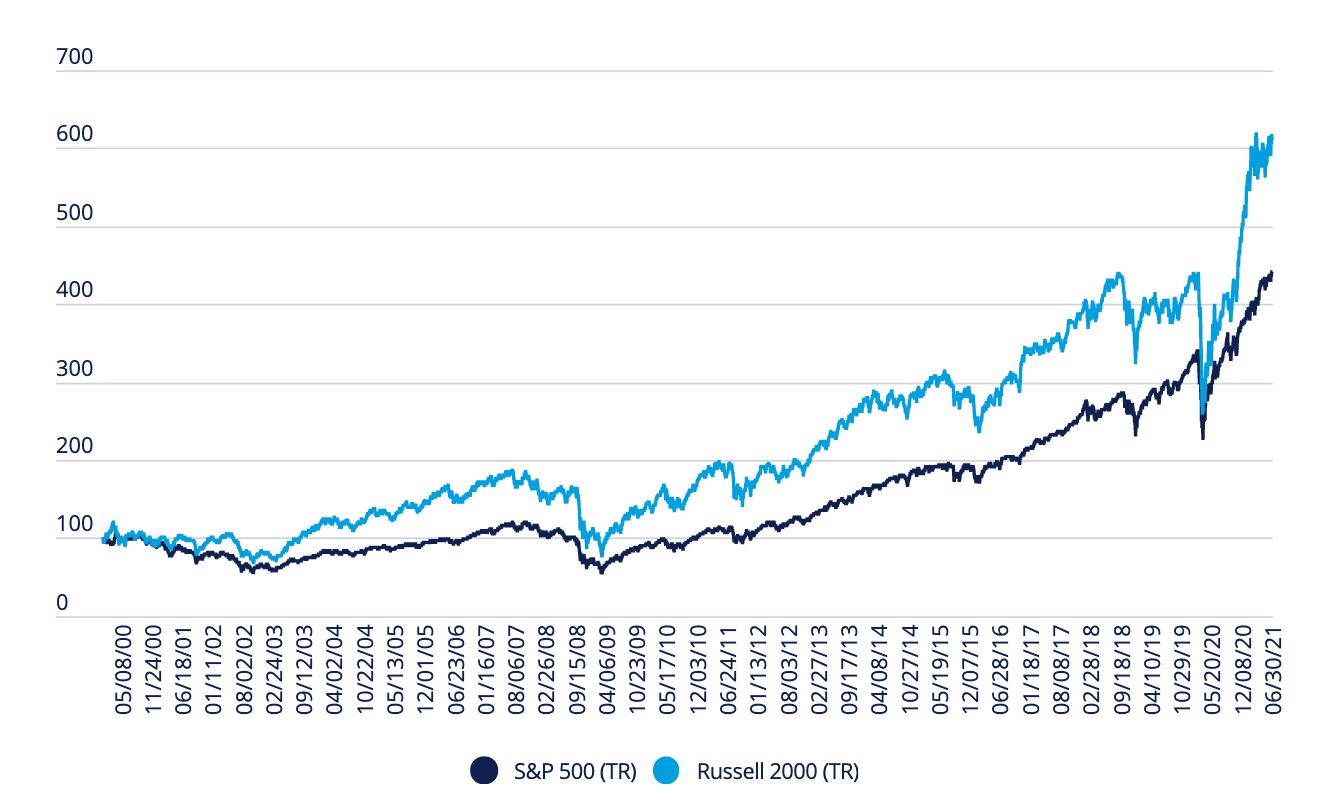

Abbildung 1: Kleinere Unternehmen auf lange Sicht

Wachstum einer Anlage von 100 USD, Small Caps vs. Large Caps

Quelle: ASI, FactSet, Bloomberg, per 30. Juni 2021. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu. Die Indizes werden nicht verwaltet und sind nur zu Vergleichszwecken dargestellt. Es wurden keine Gebühren oder Ausgaben berücksichtigt. Sie können nicht direkt in einen Index anlegen. Es wurden keine Gebühren oder Ausgaben berücksichtigt. Nur zu illustrativen Zwecken.

Risikostreuung, Optimierung der Diversifizierung?

Small Caps können zu einer wirksamen Diversifizierung beitragen, wenn Anleger kein reines Large-Cap-Portfolio wünschen.

Die Anlageklasse der kleineren Unternehmen weist tendenziell ein anderes Exposure gegenüber den verschiedenen US-Branchen auf als das Large-Cap-Segment. Small Caps sind beispielsweise in höherem Maße im Gesundheitssektor sowie den Bereichen Industrie und Finanzen tätig als Large Caps. Large-Cap-Werte weisen hingegen eine wesentlich höhere Gewichtung der Sektoren Informationstechnologie und Kommunikationsdienste auf. Diese unterschiedliche Sektorgewichtung trägt zur Optimierung der Diversifizierung bei einem Large-Cap-Portfolio bei.

Abbildung 2: Vergleich der Sektorgewichtungen bei Small und Large Caps

Quelle: Aberdeen Standard Investments, BPSS, Datastream, per 30. Juni 2021

Quelle: Aberdeen Standard Investments, BPSS, Datastream, per 30. Juni 2021

Außerdem sind die fünf FAANG-Aktien (Facebook, Amazon, Apple, Netflix und Alphabet/Google) im S&P 500 Index mit fast 17% seiner Marktkapitalisierung überproportional stark vertreten. Kursbewegungen bei einem dieser Titel können somit starken Einfluss auf den Indexertrag haben. Die aufaddierte Indexgewichtung der fünf größten Aktien des Russell 2000 Index liegt dagegen bei 1,9%. Small Caps bergen als Anlageklasse ein geringeres Konzentrationsrisiko und können daher eine gute Ergänzung von Large-Cap-Allokationen darstellen.1

Outperformance nach Baisse-Phasen

In den USA und rund um den Globus zeichnet sich dank des Zusammenspiels aus der Impfstoffverteilung, der Wiedereröffnung der Volkswirtschaften und der fiskalpolitischen Unterstützung eine starke Konjunkturerholung ab. Kleinere Unternehmen entwickeln sich in Phasen einer Konjunkturerholung unter anderem aufgrund ihrer stärkeren Inlandsorientierung und ihres höheren operativen Hebels tendenziell besser als größere Unternehmen (Tabelle1). Small Caps haben in der Vergangenheit in Erholungsphasen, in denen das BIP bei über 4% lag, die stärkste absolute Performance erzielt.

Tabelle 1: Small Caps haben nach den jüngsten Baisse-Phasen bislang eine Outperformance erzielt

Quelle: ASI, FactSet, Bloomberg, per 30. Juni 2021. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu. Die Indizes werden nicht verwaltet und sind nur zu Vergleichszwecken dargestellt. Es wurden keine Gebühren oder Ausgaben berücksichtigt. Sie können nicht direkt in einen Index anlegen. Es wurden keine Gebühren oder Ausgaben berücksichtigt. Nur zu illustrativen Zwecken.

Small Caps im Jahr 2021 – Verschnaufpause

Aktien kleiner US-Unternehmen sind stark ins Jahr 2021 gestartet, blieben aber seit Mitte März deutlich hinter Large Caps zurück (Abbildung 3). Zurückzuführen ist dies zum Teil darauf, dass der S&P 500 Index im Vergleich zum Russell 2000 Index ein wesentlich stärkeres Exposure gegenüber zyklischen Marktsegmenten wie Finanzen und Industrie aufweist. Diese Sektoren entwickelten sich in den letzten Monaten unterdurchschnittlich, nachdem sie zuvor eine starke Outperformance verzeichnet hatten. Informationstechnologie und Kommunikationsdienste, also Branchen, die im S&P 500 Index stärker gewichtet sind, entwickelten sich in diesem Zeitraum hingegen überdurchschnittlich. Darin spiegeln sich die Umschichtungen zurück in stärker wachstumsorientierte Wirtschaftsbereiche wider.

Abbildung 3: Legen Small Caps lediglich eine Verschnaufpause ein?

Quelle: FactSet, per 30. Juni 2021

Quelle: FactSet, per 30. Juni 2021

Die Umschichtungen aus substanzorientierten Sektoren hin zu Wachstumswerten erklären einen Teil der jüngsten relativen Underperformance von Aktien kleinerer Unternehmen. Nach einer Phase mit starken Small-Cap-Erträgen könnten die Marktteilnehmer ihr Augenmerk allerdings auch vorübergehend auf andere Bereiche richten. Die Geschichte spricht jedoch dafür, dass der Outperformancezyklus von Small Caps noch nicht beendet ist, sondern lediglich eine Verschnaufpause einlegt. In der Vergangenheit hielt die Outperformance von Small Caps nach einer Baisse-Phase im Schnitt über fünf Jahre an. In den ersten Jahren des Zyklus legten Small Caps jedoch – ähnlich wie im gegenwärtigen Zeitraum – tendenziell eine Pause ein.2

Small Caps werden derzeit durch die Bewertungen gestützt

Zwar hat sich der relative Abschlag von Small Caps gegenüber Large Caps etwas verringert, US Small Caps notieren jedoch nach wie vor nahe ihres größten Abschlags seit 20 Jahren. Nachdem Small-Cap-Werte Anfang 2001 ein ähnlich „günstiges“ Niveau erreicht hatten, schnitten sie in den folgenden Drei-, Fünf- und Zehn-Jahres-Zeiträumen besser ab als ihre Large-Cap-Pendants.3

Der Abschlag gegenüber Large Caps ist in den letzten Jahren gestiegen. Dieser zunehmende Abschlag geht – wie oben dargelegt – zum Teil auf die unterschiedliche Sektorzusammensetzung der US-Large- und -Small-Cap-Indizes zurück. Der wichtigste Faktor ist die deutlich höhere Gewichtung des IT-Sektors im S&P 500 Index, die in den letzten Jahren für einen überproportional hohen Ertragsbeitrag der Branche sorgte. Bei diesem Large-Cap-Index zog der IT-Sektor in dem am 30. Juni 2021 endenden Drei-Jahres-Zeitraum beinahe 130% an und trug damit über 40% zum Gesamtertrag bei, den der Index im genannten Zeitraum verzeichnete.4

Auch im Russell 2000 Index erwies sich Informationstechnologie als performancestärkster Sektor. Der Beitrag des IT-Sektors zum Gesamtertrag des Index fiel jedoch aufgrund seiner weniger starken Gewichtung deutlich geringer aus. Unter den Small-Cap-Titeln erzielten IT-Aktien in diesem Zeitraum ein Plus von 85% und trugen etwas mehr als 25% zum Gesamtertrag des Russell 2000 Index von 46% bei.

Außerdem sind Finanzwerte im Russell 2000 Index stärker gewichtet als im S&P 500 Index. Finanztitel, die tendenziell einen eher substanzorientierten Marktbereich repräsentieren, entwickelten sich in den letzten Jahren relativ schwach. Sie schmälerten daher den Ertrag von Indizes, die das Segment der Unternehmen mit geringerer Marktkapitalisierung abbilden.

Die Konjunkturdynamik beflügelt die Aussichten für Small Caps

Die wirtschaftliche und politische Entwicklung könnte Small Caps unseres Erachtens Auftrieb verleihen. Das Infrastrukturprogramm „Build Back Better“ von Präsident Joe Biden liegt derzeit dem Kongress zur Prüfung vor. Das Ergebnis ist zwar noch nicht absehbar, sicher ist jedoch, dass die Infrastrukturausgaben steigen werden. Diese politische Entwicklung dürfte kleinere Unternehmen gegenüber ihren größeren Mitbewerbern begünstigen und stellt unseres Erachtens ein überzeugendes Anlageargument dar.

Der prozentuale Anteil der Investitionsausgaben der Unternehmen am operativen Cashflow war in den letzten Jahren relativ niedrig. Die Unternehmen weisen daher heute hohe Barbestände auf. Unserer Einschätzung nach dürften die Unternehmen diese Barmittel künftig investieren. Obwohl die Investitionsausgaben in den letzten Jahren bereits gestiegen sind, dürften die Infrastrukturinvestitionen noch weiter anziehen. Unserer Einschätzung zufolge wird dies kleinen Firmen zugutekommen, da deren Umsatzwachstum stärker mit dem Wachstum der Investitionsausgaben korreliert als dies bei größeren Unternehmen der Fall ist. Denn sie sind stärker auf ihren Heimatmarkt ausgerichtet und dürften daher in größerem Maße von den US-Investitionsausgaben und vom Wachstum des US-BIP profitieren.

Titel aus dem Segment der kleineren Unternehmen weisen aufgrund ihrer zyklischeren Natur zudem eine größere Sensitivität gegenüber steigenden Investitionsausgaben auf als Large Caps. Das liegt daran, dass größere Unternehmen defensiver und stärker auf langfristiges Wachstum ausgerichtet sind und somit tendenziell eine geringere Korrelation zu den Investitionsausgaben aufweisen. Die Infrastrukturausgaben dürften bestimmte geförderte Sektoren beflügeln, darunter Industrie, Energie und Versorger, also Bereiche mit höherer Gewichtung im Segment der kleineren Unternehmen.

Die hohen Barbestände dürften unseres Erachtens auch vermehrte Aktienrückkäufe, höhere Dividendenausschüttungen und stärkere Fusions- und Übernahmeaktivitäten (M&A-Aktivitäten) nach sich ziehen. Im April 2021 fiel die M&A-Aktivität tatsächlich so stark aus wie seit Juni 2016 nicht mehr. Die vermehrten M&A-Aktivitäten bieten kleineren Unternehmen Unterstützung, da sie häufig von Mitbewerbern übernommen werden, die bereit sind, eine Prämie für die Aktien zu zahlen.

Titel mit geringerer Marktkapitalisierung haben in der Vergangenheit auch in der Mitte des Konjunkturzyklus eine Outperformance verzeichnet. Dies ist in der Regel die Zyklusphase mit der höchsten Inflation. So stiegen Ende der 1960er-Jahre die US-Zinserwartungen und die Inflation zog nach einer langen Phase mit niedrigen und stabilen Teuerungsraten und Zinsen allmählich an. Dabei ist zu beachten, dass Vergleiche von Zeiträumen nie perfekte Ergebnisse erbringen. Angesichts des aktuellen Reflationsumfelds und des möglichen Beginns eines neuen Investitionszyklus deutet dieses historische Muster jedoch darauf hin, dass Small Caps in naher Zukunft besser abschneiden könnten als Large Caps.

Die Risiken im Auge behalten

Obschon wir viele Entwicklungen erkennen, die Small-Cap-Titel stützen, bestehen für den kurzfristigen Ausblick wie immer auch Risiken. Ein unerwarteter Rückschlag bei der Konjunkturerholung könnte unserem Ausblick für Small Caps einen Dämpfer versetzen. Wenn beispielsweise verstärkt Covid-Varianten auftreten und Einschränkungen der Bewegungsfreiheit wieder notwendig werden sollten, könnte die Erholung der Wirtschaftsaktivität ins Stocken geraten. In diesem Szenario dürfte die Anlegerstimmung ins Negative umschlagen, und die Anleger könnten Small Caps zugunsten weniger risikoreicher Aktienmarktsegmente den Rücken kehren, was das Small-Cap-Segment in Mitleidenschaft ziehen dürfte.

Auch ein deutlicher Anstieg der Inflationserwartungen könnte eine Belastung darstellen. Besonders bedrohlich wären stark steigende Löhne, die die Gewinnmargen aufzehren, da die Zahl der Mitarbeiter im Verhältnis zum Umsatz bei kleineren Unternehmen höher ist als bei größeren Firmen. Trotz des jüngsten Inflationsdrucks erwarten wir derzeit nicht, dass die US-Wirtschaft auf eine dauerhaft höhere Teuerung zusteuert. Dies stellt dennoch ein Risiko dar, das die Marktteilnehmer genau im Blick behalten werden.

Und schließlich ist auch die Aussicht, dass eine US-Unternehmenssteuerreform womöglich höhere Steuern mit sich bringt, ein Risiko für Small Caps. Sollten die Steuern angehoben werden, wären zwar viele US-Unternehmen betroffen, kleinere Firmen, deren Umsätze und Rentabilität stärker von ihrem Heimatmarkt abhängen, dürften jedoch in höherem Maße darunter leiden als größere, multinationale Unternehmen.

Small Caps heute und in Zukunft

Angesichts der Konjunkturdynamik, der relativen Bewertungen und der historischen Muster, die Small-Cap-Werte unterstützen, sind wir der Meinung, dass die Risiken für den Ausblick von Small Caps von den vorgenannten Faktoren überwogen werden. Unseres Erachtens bestehen stets Gründe, Small Caps im Rahmen eines gut diversifizierten Anlageportfolios in Betracht zu ziehen. Aber angesichts der sich beschleunigenden Konjunkturerholung nach der Pandemie und der absehbaren größeren Infrastrukturinvestitionen erkennen wir insbesondere zum gegenwärtigen Zeitpunkt gute Gelegenheiten bei der Anlageklasse.

1 Quelle: FactSet, per 30. Juni 2021.

2 Jefferies LLC/Jefferies Research Services, LLC. 1. Juli 2021

3 Am 31. Januar erreichte das Forward-KGV des Russell 2000 Index im Vergleich zum Russell 1000 Index mit 0,73 einen Tiefpunkt. In den folgenden Drei-, Fünf- und Zehn-Jahres-Zeiträumen verzeichnete der Russell 2000 ein Plus von 19,0% (vs. -13,1% für den S&P 500), 53,8% (vs. 1,9% für den S&P 500) und 75,2% (vs. 13,8% für den S&P 500). Quelle: FactSet

4 Quelle: Factset, 30. Juni 2021.